Geschrieben von: Chain Tea House

Curve Finance ist eine DeFi-Plattform, die sich auf den Austausch von Stablecoins konzentriert. Ihr Gründer Michael Egorov nutzt den Governance-Token CRV der Plattform seit langem als Sicherheit, um eine große Anzahl von Stablecoins von mehreren DeFi-Plattformen zu verleihen Heftige Schwankungen der Token-Preise bergen die Gefahr der Liquidation der Kreditpositionen von Egorov.

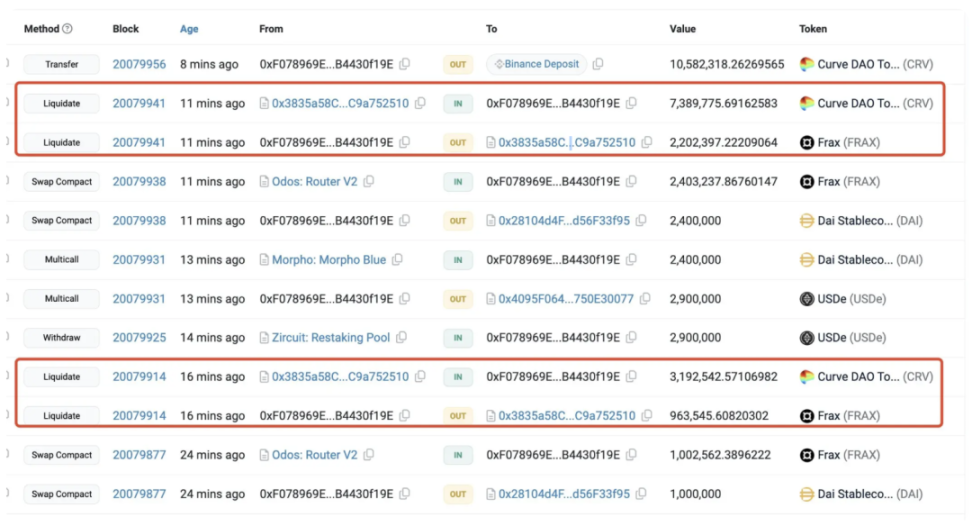

Am Abend des 13. Juni gab Arkham eine Erklärung heraus, in der es hieß, dass die fast 9-stellige Kreditposition des Curve-Gründers Michael Egorov (CRV von 141 Millionen US-Dollar) vollständig liquidiert worden sei und durch die Kreditvergabe von Curve insgesamt mehr als 1 Million US-Dollar generiert worden seien Plattform Llamalend.

Konkret verwendete Egorov eine große Menge CRV-Tokens (ca. 141 Millionen US-Dollar) als Sicherheit, um Stablecoins von mehreren DeFi-Plattformen zu verleihen, hauptsächlich crvUSD. Egorov vergibt Kredite auf mehreren Plattformen wie LlamaLend, Inverse, Uwu Lend und Fraxlend, die jährliche Zinssätze von bis zu 120 % bieten.

Seit der Sturm ausbrach, stürzte der CRV-Preis in kurzer Zeit um fast 25 % ab, von 0,35 US-Dollar auf 0,21 US-Dollar, was den Liquidationsmechanismus mehrerer Plattformen auslöste.

Dies ist nicht das erste Mal, dass Michael Egorov liquidiert wurde. Im November 2022 gab es große Short-Positionen auf dem Markt, die versuchten, CRV zu shorten. Um diesem Leerverkaufsverhalten entgegenzuwirken, hat Curve-Gründer Michael Egorov einige Leerverkaufsstrategien eingeführt, um die CRV-Preise zu stabilisieren. Durch diese Strategien ist der Preis von CRV nicht nur nicht gefallen, sondern hat sich auch wieder erholt und einen Etappensieg in der Konfrontation mit den Leerverkäufern erzielt.

Das zweite Mal verlieh Michael Egorov im August letzten Jahres insgesamt 292 Millionen CRV im Wert von 181 Millionen US-Dollar auf Kreditplattformen wie Aave, FRAXlend, Abracadabr und Inverse Liquidationspreis: Etwa 0,4 $.

Um eine durch den Rückgang der CRV-Preise verursachte Liquidation zu vermeiden, ergriff Michael Egorov bei der Liquidation im letzten Jahr die Initiative, seine Position zu decken und verkaufte 159,4 Millionen CRV in OTC-Transaktionen an 33 Investoren oder Institutionen im Austausch gegen 63,76 Millionen Stablecoins zur Rückzahlung das Darlehen, speichern Sie Ihre Position.

Darüber hinaus erhielt Egorov in der zweiten Runde der DeFi-Verteidigung auch Unterstützung von vielen bekannten Investoren und Institutionen, darunter Wu Jihan, Du Jun, Sun Yuchen usw. Sie kauften eine große Menge CRV über OTC-Transaktionen, um zu helfen den Markt stabilisieren.

Aber als Reaktion auf die diesjährige Liquidationskrise haben das Curve-Team und ich hart daran gearbeitet, das Liquidationsrisikoproblem heute zu lösen, obwohl Curve-Gründer Michael Egorov an diesem Tag eine Antwort in den sozialen Medien gepostet hat, aber wie die Öffentlichkeit weiß, ist alles seine Kreditpositionen wurden liquidiert.

Aufgrund dieser misslichen Lage zeigte Michael Egorov in der dritten Runde des DeFi-Verteidigungskampfes Gleichgültigkeit und deckte im Grunde keine Positionen ab oder sparte.

Warum kann Michael Egorov so ruhig sein? Weil er selbst davon „genützt“ hat.

Bezüglich der Liquidation von CRV-Positionen gab der Ethereum-Kernentwickler eric.eth an, dass der Gründer von Curve durch die Liquidation von CRV keine „Verluste“ erlitten habe. Er habe 100 Millionen US-Dollar aus einer CRV-Position im Wert von 140 Millionen US-Dollar erhalten.

Michael Egorovs Gewinnprinzip ähnelt dem traditionellen Aktienleihgeschäft. Durch die Verwendung von Curve-DAO-Tokens (CRV) hat er sich eine große Anzahl von Krediten auf mehreren DeFi-Plattformen geliehen, allerdings handelt es sich bei der Sicherheit nicht nur um Aktien.

Traditionelle Aktienleihe bezieht sich in der Regel auf Einzelpersonen oder Institutionen, die ihre Aktienbestände an Finanzinstitute verpfänden, um Kredite zu erhalten. Dieser Vorgang kann den Inhabern helfen, Liquidität zu erhalten, ohne ihre Aktien verkaufen zu müssen, und gleichzeitig weiterhin das Wertsteigerungspotenzial der Aktie zu nutzen.

Während Egorov seine CRV-Token nicht direkt verkaufte, wandelte er durch die Aufnahme von Krediten gegen sie als Sicherheit im Wesentlichen einen Teil des Werts des Tokens in verfügbare Liquidität um. Dieser Vorgang kann als eine Variante der Eigenkapitalauszahlung angesehen werden, da er den Cashflow durch das Abstecken der Token erhält, anstatt die Token direkt zu verkaufen.

Nachdem ich Michael Egorovs Ruhe in den letzten Tagen beobachtet habe, ist es natürlich im Grunde sicher, dass er Curve aufgegeben hat und vor dem Aufgeben noch einen letzten Gewinn machen will. Verglichen mit der erzwungenen Rabattmethode des Erwerbs ist die Verpfändung von CRV für ihn tatsächlich rentabler.

Aber auf der anderen Seite steht den Anlegern eine Katastrophe bevor.

Der Preisverfall löste die Liquidation anderer Kreditgeber von Fraxlend aus. Laut Lookonchain-Überwachung wurde ein Benutzer für 10,58 Millionen CRV (3,3 Millionen US-Dollar) liquidiert.

Auch frühe CRV-Investoren und andere Investoren in seinem Ökosystem sind mit enormen Verlusten konfrontiert. Laut DeFiLlama-Daten ist der TVL von Curve am 18. Juni auf 1,9 Milliarden US-Dollar gesunken, verglichen mit dem Höchststand von 23 Milliarden US-Dollar im Jahr 2022 weniger als ein Zehntel seiner ursprünglichen Größe und sein Ranking auf dem DeFi-Markt ist auf über den 15. Platz gesunken.

Natürlich gibt es angesichts dieses Liquidationssturms auch Menschen, die ihn unterstützen und davon profitieren. Christian, Mitbegründer des Kryptofonds NDV und NFT Whale, sagte beispielsweise, dass er 30 Millionen CRV von Michael Egorov erhalten habe, um die Zukunft von Curve und DeFi zu unterstützen. Es wird berichtet, dass Christian CRV extern für etwa 6 Millionen US-Dollar gekauft hat, d.

Egal wie die weitere Richtung dieser Angelegenheit aussieht, nach der aktuellen Haltung des Gründers Michael Egorov zu urteilen, gibt es für Curve keinen Ausweg. Diese beiden beliebten DeFi-Produkte, die einst auf Augenhöhe mit Uniswap waren, wurden vom Gründer selbst gestört, was bedauerlich ist. Nach diesen verschiedenen DeFi-Verteidigungsschlachten zu urteilen, weist die Entwicklung des DeFi-Tracks derzeit natürlich viele Mängel auf, und ich hoffe, dass die Projektparteien daraus lernen werden.

Das obige ist der detaillierte Inhalt vonKlärung des Liquidationsvorfalls des Curve-Gründers: Warum war er in der dritten Runde des DeFi-Verteidigungskampfes gleichgültig?. Für weitere Informationen folgen Sie bitte anderen verwandten Artikeln auf der PHP chinesischen Website!

Merkmale der Ruby-Sprache

Merkmale der Ruby-Sprache

Was tun, wenn die Webseite nicht aufgerufen werden kann?

Was tun, wenn die Webseite nicht aufgerufen werden kann?

So fügen Sie HTML einen CSS-Stil hinzu

So fügen Sie HTML einen CSS-Stil hinzu

Warum ist mein Telefon nicht ausgeschaltet, aber wenn mich jemand anruft, werde ich aufgefordert, es auszuschalten?

Warum ist mein Telefon nicht ausgeschaltet, aber wenn mich jemand anruft, werde ich aufgefordert, es auszuschalten?

Detaillierter Prozess zum Upgrade des Win7-Systems auf das Win10-System

Detaillierter Prozess zum Upgrade des Win7-Systems auf das Win10-System

So öffnen Sie eine Datei im CSV-Format

So öffnen Sie eine Datei im CSV-Format

Der Unterschied zwischen Threads und Prozessen

Der Unterschied zwischen Threads und Prozessen

Exif-Informationen löschen

Exif-Informationen löschen