web3.0

web3.0

Ein Überblick über die differenzierten Designs der sechs wichtigsten Protokolle zur Wiederverpfändung von Liquidität

Ein Überblick über die differenzierten Designs der sechs wichtigsten Protokolle zur Wiederverpfändung von Liquidität

Ein Überblick über die differenzierten Designs der sechs wichtigsten Protokolle zur Wiederverpfändung von Liquidität

Restaking ist auf dem besten Weg, ein Schlüsselthema in diesem Bullenlauf zu werden, da mehr als zehn Liquiditäts-Restaking-Protokolle um den gesamten gesperrten Wert von EigenLayer von über 11 Milliarden US-Dollar wetteifern.

In diesem Artikel werden sechs wichtige Protokolle zur Wiederverpfändung von Liquidität verglichen. Ziel ist es, den Lesern eine prägnante und leicht verständliche Möglichkeit zu bieten, die subtilen Unterschiede zwischen verschiedenen Protokollen zur Wiederverpfändung von Liquidität zu verstehen. Da es bei verschiedenen LRT-Designs viele Kompromisse gibt, sollten Anleger ihre Wahl auf der Grundlage persönlicher Vorlieben treffen.

TL,DR, Hier sind die Hauptmerkmale jedes Liquid-Stake-Protokolls:

- Puffer Finance und Ether.fi sind die beiden größten Liquid-Stake-Protokolle nach Marktkapitalisierung von Liquid-Stake-Tokens. Beide konzentrieren sich auf natives Re-Stake, das weniger Risikoebenen birgt als LST-Re-Stake. Darüber hinaus fördern beide Protokolle die Dezentralisierung unter den Ethereum-Validatoren. Ether.fi verfügt über die größte Anzahl an DeFi-Integrationen.

- Kelp- und Renzo-Protokolle unterstützen natives erneutes Abstecken und LST-Neuabstecken. Sie akzeptieren wichtige LSTs wie stETH, ETHx und wBETH. Erwähnenswert ist, dass Renzo den Re-Stake-Service auf die zweite Schicht von Ethereum ausgeweitet hat, wodurch Benutzer von niedrigeren Gasgebühren profitieren.

- Swell war ursprünglich ein Liquiditäts-Absteckprotokoll und sein Liquiditätsversprechen-Token ist swETH. Die Größe des swETH-Marktes beträgt etwa 950 Millionen US-Dollar. Swell führt einen Re-Stake-Service und den Liquid-Re-Stake-Token rswETH ein. Es bietet natives erneutes Abstecken und swETH- erneutes Abstecken.

- Eigenpie ist ein Sub-DAO von Magpie, das sich auf die Weiterverpfändung von LST konzentriert. Es akzeptiert 12 verschiedene LSTs und gibt entsprechende 12 verschiedene LRTs aus und bietet so ein einzigartiges, getrenntes LST-Re-Stake-Modell. ?? Token) ) und dann verpfänden. Beim nativen Restaking setzen Validatoren ihre $ETH nativ auf die Beacon-Kette von Ethereum und stellen eine Verbindung zu EigenLayer her. LST-Restaking ermöglicht es Inhabern liquider Staking-Tokens (wie z. B. stETH), ihre Vermögenswerte erneut in den EigenLayer-Smart-Vertrag einzubinden. Da für das native erneute Abstecken der Betrieb eines Ethereum-Validierungsknotens erforderlich ist, ist die Bedienung für Privatanwender komplizierter.

Liquid Restaked Token (LRT) ähnelt dem Liquiditäts-Pledge-Token auf Ethereum und wandelt Vermögenswerte auf der EigenLayer-Plattform in Token-Form um. Dadurch wird die ursprünglich eingefrorene Liquidität effektiv freigegeben.

Liquid Restaked Token (LRT) ähnelt dem Liquiditäts-Pledge-Token auf Ethereum und wandelt Vermögenswerte auf der EigenLayer-Plattform in Token-Form um. Dadurch wird die ursprünglich eingefrorene Liquidität effektiv freigegeben.

Die im Liquidity Re-Pledge Agreement bereitgestellten Dienstleistungen sind in native Re-Pledge-Dienste und LST-Re-Pledge-Dienste unterteilt. Die meisten Protokolle zur erneuten Liquiditätszusage bieten Benutzern eine native Neuzusage, ohne dass Benutzer einen Ethereum-Knoten betreiben müssen. Benutzer hinterlegen einfach ETH in diesen Protokollen, die hinter den Kulissen den Ethereum-Knotenbetrieb abwickeln.

Mittlerweile wird der größte LST-stETH von fast allen Liquid-Re-Stake-Protokollen akzeptiert, während einige LRT-Protokolle mehrere verschiedene LST-Einzahlungen akzeptieren können.

Es ist erwähnenswert, dass es sich bei Puffer Finance im Wesentlichen um ein natives Protokoll zur erneuten Verpfändung handelt. Derzeit befindet es sich in der Pre-Mainnet-Phase und akzeptiert stETH-Einzahlungen. Nachdem das Mainnet online geht, plant das Protokoll, alle stETH gegen ETH auszutauschen und eine native Neuverpfändung auf EigenLayer durchzuführen. Ebenso ist Ether.fi ein natives Restaking-Protokoll, akzeptiert jedoch derzeit mehrere Arten von Liquid Staked Token (LST)-Einzahlungen.

Zwei Arten von LRT: basierend auf einem LST-Korb oder die Isolierung jedes LST

Die meisten Liquiditäts-Re-Stake-Protokolle verwenden einen korbbasierten LST-Ansatz, der es ermöglicht, verschiedene Liquiditäts-Stake-Token (LST) im Austausch für die gleiche Liquidität zu hinterlegen Recollateral-Token (LRT). Eigenpie verwendet eine einzigartige Strategie zur Trennung flüssiger Einsatztoken. Es akzeptiert 12 verschiedene LSTs und gibt für jedes LST ein eindeutiges LRT aus, was zu 12 eindeutigen LRTs führt. Dieser Ansatz mindert zwar die Risiken, die mit der Bündelung verschiedener LSTs verbunden sind, kann jedoch zu einer Fragmentierung der Liquidität jedes einzelnen LRTs führen.

Neues Abstecken über Ethereum Layer 2-Protokolle

Aufgrund der derzeit hohen Gaskosten im Ethereum-Mainnet haben mehrere LRT-Protokolle das erneute Abstecken über Ethereum Layer 2 ermöglicht und Benutzern kostengünstigere Alternativen geboten. Renzo Protocol hat die Restaking-Funktionalität für die Arbitrum- und BNB-Ketten eingeführt. Ebenso plant Ether.fi die Einführung eines Restamination-Dienstes auf Arbitrum.

Die Risiken und Vorteile einer flüssigen Wiederverpfändung

Das Liquid-Re-Pledge-Protokoll setzt eine Reihe intelligenter Verträge auf EigenLayer ein, um die Benutzerinteraktion zu erleichtern, Benutzern dabei zu helfen, ETH oder LST von EigenLayer einzuzahlen und abzuheben, und Liquid-Re-Pledge-Token (LRT) zu prägen/vernichten. Daher birgt die Verwendung von LRT das Risiko einer flüssigen Wiederverpfändung.

Darüber hinaus hängt das Risiko auch davon ab, ob das Liquid-Re-Hypothecation-Protokoll LST-Re-Hypothecation-Dienste bereitstellt. Beim nativen Re-Stake werden Gelder in die Ethereum-Beacon-Kette eingezahlt. Wenn jedoch LST zur erneuten Verpfändung verwendet wird, werden die Gelder in den Smart Contract von EigenLayer eingezahlt, wodurch Smart Contract-Risiken von EigenLayer entstehen. Die Verwendung von LST birgt auch Smart-Contract-Risiken im Zusammenhang mit Liquiditätsstake-Protokollen. Benutzer, die über LRT verfügen, das von LST unterstützt wird, sind daher drei Arten von Smart-Contract-Risiken ausgesetzt: Risiken im Zusammenhang mit dem EigenLayer, dem spezifischen verwendeten LST und dem LRT-Protokoll selbst.

Obwohl die native Wiederverpfändung weniger Risikoebenen für intelligente Verträge aufweist, müssen Liquiditäts-Wiederverpfändungsprotokolle, die native Wiederverpfändungsdienste bereitstellen, am Ethereum-Staking teilnehmen. Sie können sich dafür entscheiden, mit einem professionellen Stake-Unternehmen zusammenzuarbeiten, selbst einen Ethereum-Knoten zu betreiben oder einzelne unabhängige Validatoren zu unterstützen.

Die Verwendung ausgereifter Liquid-Stake-Tokens wie stETH von Lido oder sfrxETH von Frax kann zuverlässige Staking-Erträge liefern. Diese LST-Protokolle haben Jahre damit verbracht, ihre Ethereum-Absteckdienste zu perfektionieren, und sie haben mehr Erfahrung darin, die Absteckprämien zu maximieren und Kürzungsrisiken zu minimieren.

Dezentralisierung von Validatoren

Wenn ETH/LST bei EigenLayer hinterlegt wird, werden diese Vermögenswerte einem Staking-Betreiber zugewiesen. Dieser Betreiber ist für die Durchführung von Verifizierungsdiensten auf Ethereum sowie auf AVS, dem aktiven Verifizierungsdienst, den er absichern möchte, verantwortlich. Zusätzlich zu den Stake-Belohnungen von Ethereum erhalten Staker auch Belohnungen von diesen AVS. Wenn ein Betreiber gegen die von AVS festgelegten Regeln verstößt, besteht die Gefahr, dass das eingesetzte Vermögen gekürzt wird.

Wenn der Weiterverpfändungsmarkt von einigen wenigen großen Betreibern dominiert wird, die für die Sicherung der Mehrheit der AVS verantwortlich sind, entstehen Zentralisierungs- und potenzielle Absprachenrisiken. Diese Betreiber mit enormer Rechenleistung dominieren möglicherweise das erneute Abstecken in vielen AVS-Netzwerken und arbeiten zusammen, um das erneute Abstecken der ETH zu nutzen, um diese AVS zu beeinflussen oder direkt zu kontrollieren.

Die Active Verification Service (AVS)-Funktion von EigenLayer ist noch nicht aktiviert und zunächst wird nur eine begrenzte Anzahl von AVS verfügbar sein. Die meisten Protokolle zur Weiterverpfändung flüssiger Mittel enthalten keine detaillierten Informationen darüber, wie sie den Betreiber der Weiterverpfändung und das AVS auswählen. Zu diesem Zeitpunkt sind die Staker vor allem dem Risiko einer Kürzung auf Ethereum-Ebene ausgesetzt. Beim erneuten Abstecken über LST ergibt sich dieses Risiko aus dem LST-Protokoll selbst. Das native Protokoll zum erneuten Abstecken von Flüssigkeiten verwendet verschiedene Methoden für das Abstecken von Ethereum. Einige verlassen sich auf große Wettanbieter wie Figment und Allnodes, während andere eine Infrastruktur entwickeln, um unabhängige Validatoren zu ermöglichen.

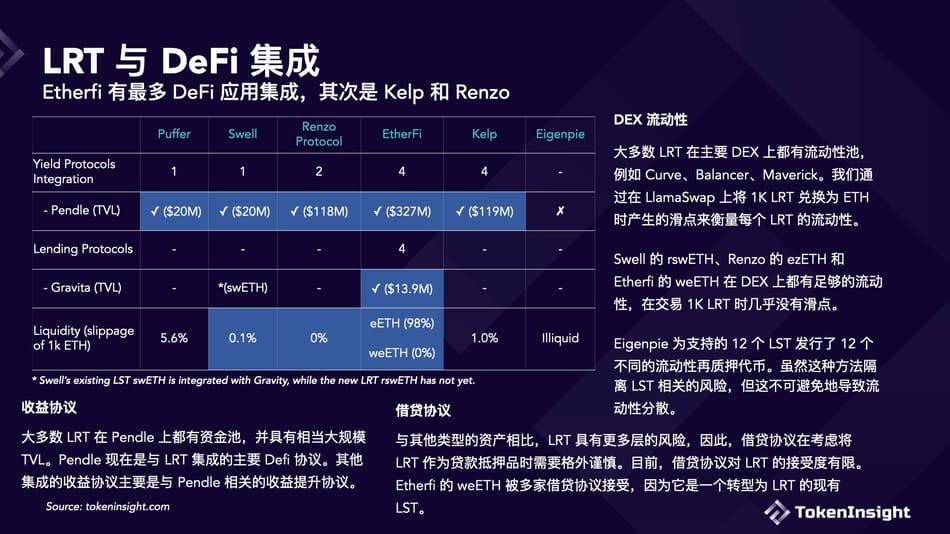

DeFi-Integration

Der einzige Zweck von Liquidity Recollateral Tokens (LRT) besteht darin, Liquidität für die Verwendung in DeFi freizugeben. Jedes Liquid-Restaking-Protokoll arbeitet hart daran, verschiedene Arten von DeFi-Protokollen zu integrieren. Derzeit gibt es drei Hauptkategorien der Defi-Integration: Einkommensprotokolle, DEX und Kreditprotokolle.

Yield-Protokoll

Pendle Finance, ein führendes Protokoll auf diesem Gebiet, hat einen LRT-Pool gestartet, der es Benutzern ermöglicht, auf EigenLayer-Einnahmen und -Punkte zu spekulieren. Die meisten LRT-Protokolle sind in Pendle integriert.

DEX-Liquidität

Die meisten LRTs verfügen über Liquiditätspools auf wichtigen DEXs wie Curve, Balancer, Maverick. Wir messen die Liquidität jedes LRT anhand der Slippage beim Umtausch von 1K LRT gegen ETH auf LlamaSwap. Es ist wichtig zu beachten, dass dies nur ein grober Maßstab ist, da es sich bei den meisten LRTs um umsatzsteigernde Token handelt, deren Wert im Laufe der Zeit mit der Anhäufung von Einsatzeinnahmen steigt. Da viele LRT-Protokolle noch in den Kinderschuhen stecken, waren die bisher erzielten Erträge im Vergleich zum Prinzipal relativ gering.

Swells rswETH, Renzos ezETH und Etherfis weETH verfügen alle über ausreichende Liquidität am DEX, praktisch ohne Slippage beim Handel mit 1K LRT.

Eigenpie verfolgte einen einzigartigen Ansatz, indem es 12 unabhängige, liquide, neu besicherte Token ausgab, die den 12 unterstützten LSTs entsprechen. Während diese Strategie die mit jedem einzelnen LST verbundenen Risiken effektiv isoliert, führt sie auch zu einer Streuung der Liquidität zwischen verschiedenen Token.

Darlehensvertrag

LRT weist ein höheres Risiko auf als andere Arten von Vermögenswerten. Bei Kreditverträgen ist daher äußerste Vorsicht geboten, wenn LRT als Sicherheit für Kredite in Betracht gezogen wird. Derzeit ist die Akzeptanz von LRT in Kreditprotokollen begrenzt. Etherfis weETH wird von vielen Kreditprotokollen akzeptiert, da es sich um ein bestehendes LST handelt, das in LRT umgewandelt wird.

Das obige ist der detaillierte Inhalt vonEin Überblick über die differenzierten Designs der sechs wichtigsten Protokolle zur Wiederverpfändung von Liquidität. Für weitere Informationen folgen Sie bitte anderen verwandten Artikeln auf der PHP chinesischen Website!

Heiße KI -Werkzeuge

Undresser.AI Undress

KI-gestützte App zum Erstellen realistischer Aktfotos

AI Clothes Remover

Online-KI-Tool zum Entfernen von Kleidung aus Fotos.

Undress AI Tool

Ausziehbilder kostenlos

Clothoff.io

KI-Kleiderentferner

AI Hentai Generator

Erstellen Sie kostenlos Ai Hentai.

Heißer Artikel

Heiße Werkzeuge

Notepad++7.3.1

Einfach zu bedienender und kostenloser Code-Editor

SublimeText3 chinesische Version

Chinesische Version, sehr einfach zu bedienen

Senden Sie Studio 13.0.1

Leistungsstarke integrierte PHP-Entwicklungsumgebung

Dreamweaver CS6

Visuelle Webentwicklungstools

SublimeText3 Mac-Version

Codebearbeitungssoftware auf Gottesniveau (SublimeText3)

Heiße Themen

1377

1377

52

52

Wofür ist Ouyi? Was ist Ouyi

Apr 01, 2025 pm 03:18 PM

Wofür ist Ouyi? Was ist Ouyi

Apr 01, 2025 pm 03:18 PM

OKX ist eine globale Digital Asset Trading Platform. Zu den Hauptfunktionen gehören: 1. Kauf und Verkauf digitaler Vermögenswerte (Spot-Handel), 2. Handel zwischen digitalen Vermögenswerten, 3. Bereitstellung von Marktbedingungen und Daten, 4. Bereitstellung diversifizierter Handelsprodukte (z. B. Derivate), 5. Bereitstellung von Wertvermögensdiensten für Vermögenswerte, 6. bequemes Asset-Management.

Wird DogEcoin ETF zugelassen?

Mar 28, 2025 pm 03:51 PM

Wird DogEcoin ETF zugelassen?

Mar 28, 2025 pm 03:51 PM

Ab März 2025 hatte der Dotecoin ETF noch keinen klaren Genehmigungsplan. 1. Es gibt noch keinen formalen Antrag und die SEC hat keinen relevanten Antrag erhalten. 2. Die Marktnachfrage und die Kontroverse sind hoch, und die Aufsichtsbehörden sind konservativ. 3. Die potenzielle Zeitleiste ist eine Überprüfungsfrist von 1 bis 2 Jahren, die von 2025 bis 2026 beobachtet werden kann, aber es gibt eine hohe Unsicherheit.

Was sind die Ethereum -Handelsplattformen?

Mar 26, 2025 pm 04:48 PM

Was sind die Ethereum -Handelsplattformen?

Mar 26, 2025 pm 04:48 PM

Willst du Ethereum spielen? Wählen Sie zuerst die richtige Handelsplattform! Es gibt einen zentralen Austausch (CEXs) wie Binance, Ouyi, Coinbase, Kraken und Gate.io. Die Vorteile sind schnelle Geschwindigkeit und gute Liquidität, während die Nachteile zentrale Risiken sind. Es gibt auch einen dezentralen Austausch (DEXs) wie Uniswap, Sushiswap, Balancer und Kurve. Die Vorteile sind Sicherheit und Transparenz, während die Nachteile langsame Geschwindigkeit und schlechte Erfahrung sind.

Detaillierte Erläuterung des Ausstellungspreises und der Ausgabezeit von Webstuhlmünzen

Mar 20, 2025 pm 06:21 PM

Detaillierte Erläuterung des Ausstellungspreises und der Ausgabezeit von Webstuhlmünzen

Mar 20, 2025 pm 06:21 PM

Loom Coin, ein einst bekannter Token für Blockchain-Spiele und soziale Anwendungsentwicklungsplattform, fand am 25. April 2018 mit einem Ausgabepreis von ca. 0,076 USD pro Münze statt. In diesem Artikel wird eine eingehende Diskussion über die Ausgabezeit, den Preis und die wichtigen Vorsichtsmaßnahmen für Webstuhlmünzen durchgeführt, einschließlich der Volatilitätsrisiken und der Projektentwicklungsaussichten. Die Anleger sollten vorsichtig sein und den Trend nicht blind befolgen. Erfahren Sie mehr über Webstuhlmünzen, fangen Sie hier an!

Die neueste Zusammenfassung der formalen Handelsplattform 2025 Ethereum

Mar 26, 2025 pm 04:45 PM

Die neueste Zusammenfassung der formalen Handelsplattform 2025 Ethereum

Mar 26, 2025 pm 04:45 PM

Die Auswahl einer "formalen" Ethereum -Handelsplattform 2025 bedeutet Sicherheit, Einhaltung und Transparenz. Lizenzierte Operationen, finanzielle Sicherheit, transparente Operationen, AML/KYC, Datenschutz und fairer Handel sind von entscheidender Bedeutung. Konforme Börsen wie Coinbase, Kraken und Gemini sind es wert, auf die Aufmerksamkeit zu schalten. Binance und Ouyi haben die Möglichkeit, durch Stärkung der Einhaltung formaler Plattformen zu werden. Defi ist eine Option, aber es gibt Risiken. Achten Sie darauf, Sicherheit, Einhaltung, Ausgaben, Ausbreitungsrisiken, Sicherung privater Schlüssel und führen Sie Ihre eigenen Nachforschungen durch.

Der Unterschied zwischen Ether und Bitcoin, was ist der Unterschied zwischen Ether und Bitcoin

Mar 19, 2025 pm 04:54 PM

Der Unterschied zwischen Ether und Bitcoin, was ist der Unterschied zwischen Ether und Bitcoin

Mar 19, 2025 pm 04:54 PM

Der Unterschied zwischen Ethereum und Bitcoin ist signifikant. Technisch gesehen verwendet Bitcoin POW, und Ether hat sich von POW nach POS verlagert. Die Handelsgeschwindigkeit ist für Bitcoin langsam und Ethereum ist schnell. In Anwendungsszenarien konzentriert sich Bitcoin auf den Zahlungsspeicher, während Ether intelligente Verträge und DApps unterstützt. In Bezug auf die Ausgabe beträgt der Gesamtbetrag von Bitcoin 21 Millionen und es gibt keine feste Gesamtmenge an Ethermünzen. Jede Sicherheitsherausforderung ist verfügbar. In Bezug auf den Marktwert ist Bitcoin an erster Stelle, und die Preisschwankungen beider sind groß, aber aufgrund unterschiedlicher Merkmale ist der Preistrend von Ethereum einzigartig.

So überprüfen Sie die Vertragsadresse an Gate.io Exchange

Mar 25, 2025 pm 03:54 PM

So überprüfen Sie die Vertragsadresse an Gate.io Exchange

Mar 25, 2025 pm 03:54 PM

Es gibt zwei Möglichkeiten, Vertragsadressen auf der Gate.IO -Exchange anzuzeigen: 1. Über die Seite "Währungsdetails": Melden Sie sich beim Konto an, suchen Sie nach der Zielwährung und geben Sie die Seite Details ein, um die Vertragsadresse zu finden. 2. Über die Seite "Aufladen": Geben Sie beim Konto die Aufladeseite ein und wählen Sie die Währung aus, um die Vertragsadresse in den Aufladeinformationen anzuzeigen.

Gate Exchange Web Version Eingang Gate Exchange Neueste offizielle Website Eingang

Mar 25, 2025 pm 04:15 PM

Gate Exchange Web Version Eingang Gate Exchange Neueste offizielle Website Eingang

Mar 25, 2025 pm 04:15 PM

Die Webversion des Gate.io -Austauschs kann auf drei Arten erhalten werden: 1. Erhalten Sie offizielle Links über autoritative Plattformen wie Coinmarketcap oder Coingecko; 2. Befolgen Sie die offiziellen sozialen Medien von Gate.io, um den neuesten Eintrag zu erhalten. 3. Verwenden Sie die Website der Kryptowährung Navigation, um offizielle Links zu finden. Um die Sicherheit des Zugriffs zu gewährleisten, müssen Sie den Domänennamen sorgfältig überprüfen, das SSL-Zertifikat anzeigen, unbekannte Links vertrauen, offizielle Ankündigungen überprüfen, sich vor abnormalen Eingabeaufforderungen befassen und die Zwei-Faktor-Authentifizierung aktivieren, komplexe Kennwörter festlegen, Schlüssel und Mnemonik aufbewahren und die Kontoaktivitäten regelmäßig überprüfen.