Wichtige Punkte:

① Der ARK-Fonds hält derzeit fast 800 Millionen US-Dollar an Tesla-Aktien, und Tesla ist zum größten Bestand seines ARKK-Fonds geworden. Dies zeigt, dass das Vertrauen von Schwester Mu in die Zukunft nicht nachgelassen hat. Sie glaubt, dass es nur eine Frage der Zeit ist, bis Tesla auf den Thron zurückkehrt.

② Große Marktwertschwankungen in der Geschichte von Tesla stehen in engem Zusammenhang mit der offiziellen Markteinführung seiner strategischen Produkte. Allerdings ist der tatsächliche Fortschritt neuer Geschäfte (autonomes Fahren, Mietwagen usw.) derzeit nicht klar. Darüber hinaus ist die Erholung des Lieferwachstums im Jahr 2024 in weiter Ferne und es besteht ein großer Druck, wieder nach oben zu gehen Zyklus.

③ Angesichts der Verschiebung billigerer Modelle und der Unfähigkeit von Cybertruck, aufgrund von Produktionskapazitätsfaktoren kurzfristig einen sinnvollen Beitrag zum Leistungswachstum zu leisten, setzt Tesla zu viele Möglichkeiten auf FSD und FSD, die nicht vollständig vorbereitet sind Das Robotertaxi-Geschäft wurde noch nicht gestartet.

Aber die Realität ist nicht zufriedenstellend. Der Aktienkurs von Tesla ist seit dem letzten Gewinnbericht um mehr als 20 % gefallen. Im Jahr 2024 ist es um fast 40 % gefallen, und sein jüngster Marktwert fiel unter 500 Milliarden US-Dollar. Darüber hinaus führt das Unternehmen weltweit Entlassungen von nicht weniger als 10 % durch, und mehrere leitende Angestellte haben sich entschieden, das Unternehmen zu verlassen. In turbulenten Zeiten entschied sich Cathie Wood, eine bekannte Fondsmanagerin, die sich seit langem besonders für Wachstumsaktien interessiert, an Tesla und baute häufig Positionen auf. Laut der Offenlegung des ARK Fund ist Tesla erneut die größte Beteiligung seines fast 10 Milliarden schweren Flaggschifffonds ARKK. Das Unternehmen hält derzeit Tesla-Aktien im Wert von 727 Millionen US-Dollar, was 9,85 % der ARKK-Gewichtung ausmacht (sehr nah an der Standardgrenze von 10 % für eine einzelne Beteiligung) und übersteigt damit die 9,11 %-Gewichtung von Coinbase. Dies zeigt, dass das Vertrauen von Schwester Mu in die Zukunft Teslas nicht nachgelassen hat. Sie glaubt, dass es nur eine Frage der Zeit ist, bis Tesla auf den Thron zurückkehrt. Wird sich Tesla aus der Riege der Tech-Giganten lösen? Wann wird es seinen Glanz wiedererlangen? Das Investment-Research-Team von RockFlow hat die Geschichte seiner Aktienkursschwankungen, die Gründe für den Leistungsrückgang im vergangenen Jahr und die jüngsten Kontroversen im Zusammenhang mit Model 2 und Robotaxi eingehend untersucht. Wir glauben, dass das Geschäft von Tesla widerstandsfähig ist genug, obwohl der Aktienkurs aufgrund der Branchenzyklen gesunken ist, bleibt er hoffnungsvoll. 1. Die treibende Kraft hinter dem Aktienkursanstieg von TeslaRückblickend stehen die größten Marktwertschwankungen von Tesla in engem Zusammenhang mit der offiziellen Markteinführung seiner strategischen Produkte:„Ich sehe einen Weg für Tesla, eines Tages möglicherweise das wertvollste Unternehmen der Welt zu werden. Ich glaube, dass es kein einfacher Weg ist, tatsächlich sehr schwierig, aber jetzt ist es möglich, während es vorher keinen gab.“ solche Idee.“ Er sagte zuvor, dass der Marktwert von Tesla in den nächsten fünf Jahren den von Apple und Saudi Aramco zusammen übersteigen könnte.

2013-2016: Tesla ist ein Luxusautohersteller, der sich mit seinen hochpreisigen Modellen S und X auf den High-End-Markt konzentriert. Ähnlich wie Marken wie BMW und Mercedes-Benz hat sich Tesla in dieser Zeit auf stilvolle, hochwertige Elektrolimousinen und SUVs konzentriert. Zu diesem Zeitpunkt betrug der Marktwert von Tesla nur etwa 30 Milliarden US-Dollar.

Teslas schwache Leistung ist nicht nur im letzten Quartal ein Problem. Auch die Finanzdaten der letzten Quartale waren unbefriedigend. Was den Markt am meisten beunruhigt, ist, dass die Auslieferungen von Tesla im ersten Quartal dieses Jahres im Jahresvergleich um etwa 9 % und 14 % niedriger als erwartet zurückgingen. Dies ist der erste vierteljährliche Umsatzrückgang seit der Epidemie im Jahr 2020.

Warum sind Teslas Auslieferungsdaten für das erste Quartal so unbefriedigend? Um fair zu sein, gibt es drei Hauptgründe:

Zunächst ist dies auf den historischen Zinserhöhungszyklus zurückzuführen. Autoverkäufe sind zyklisch und das Zinsniveau wirkt sich direkt auf die Verbrauchernachfrage nach Autos aus. Wenn die Zinssenkung frühzeitig erfolgt und der Autozyklus anzieht, dürfte sich die Leistung von Tesla deutlich verbessern.

Zweitens hat das intensivere Wettbewerbsumfeld der letzten Quartale (insbesondere auf dem chinesischen Markt) zu einer schrittweisen Sättigung des Elektrofahrzeugmarktes geführt. Da es sich bei Elektrofahrzeugen immer noch um eine aufstrebende Branche handelt, können eine stärkere öffentliche Ladeinfrastruktur, günstigere und vielfältigere Automodelle sowie kontinuierliche Reichweitenverbesserungen die Nachfrage weiter ankurbeln (die Einführung von Tesla-Ladestandards durch mehrere Autohersteller ist ein positives Zeichen).

Schließlich haben einige vorübergehende Fabrikschließungen und Wartungsarbeiten den kurzfristigen Produktions- und Lieferdruck von Tesla erhöht, und die damit verbundenen Nachrichten haben die positive Marktstimmung bis zu einem gewissen Grad gedämpft.

Es ist erwähnenswert, dass das US-Geschäft von Tesla die Gesamtauslieferungen in diesem Quartal erheblich beeinträchtigt hat. Die folgende Grafik zeigt die vierteljährlichen Auslieferungsdaten von Tesla nach Regionen. Der US-Markt, der den größten Anteil ausmacht, verzeichnete im Vergleich zum Vorjahr den größten Rückgang:

Und da die Vereinigten Staaten 32 % des weltweiten Vor- Das Investment-Research-Team von RockFlow geht davon aus, dass die Steuergewinne im letzten Jahr enorme Auswirkungen auf die bevorstehenden Gewinne im ersten Quartal haben werden.

Aber fairerweise muss man sagen, dass Elektrofahrzeuge in der gesamten Branche mit Schwierigkeiten zu kämpfen haben, und Tesla ist nicht der Einzige, der schlechte Bewertungen abgegeben hat. Obwohl Tesla im ersten Quartal 24 „nur“ etwa 387.000 Fahrzeuge auslieferte, eroberte es sich dennoch den Titel „weltweit größter Elektrofahrzeughersteller“ zurück – zuvor hatte es gegen BYD verloren, doch in diesem Quartal ging das Auslieferungsvolumen des letzteren stärker zurück 42 %.

Neben dem Rückgang der Auslieferungen im Vergleich zum Vorjahr hat Tesla dem Markt auch mitgeteilt, dass das Wachstum der Autoverkäufe im Jahr 2024 ebenfalls „deutlich geringer“ ausfallen wird als im Jahr 2023, was darauf hindeutet, dass eine Erholung der Verkäufe in weiter Ferne liegt. Ein weiteres heikles Problem war außerdem der anhaltende Rückgang der Gewinnmargen aufgrund von Preissenkungen.

Teslas Gewinnmargen waren in der Vergangenheit vor allem anderen Autoherstellern voraus, hauptsächlich aufgrund von drei Faktoren:

1) Skaleneffekte (die Bedeutung mehrerer Gigafabriken für Tesla ist offensichtlich);

2) Umgehung der Händler und direkte Ansprache der Verbraucher (Online- und Offline-Direktgeschäfte);

3) Geringe Marketingkosten (Teslas bisheriges Werbebudget war immer auf einem extrem niedrigen Niveau).

Aufgrund des langfristigen Mangels an neuen Modellen bleibt Tesla keine andere Wahl, als die Preise kurzfristig weiter zu senken, um die Nachfrage anzukurbeln, um Umsatz und Wachstum zu priorisieren. Daher sind die Gewinnmargendaten sehr hässlich.

Natürlich können Bullen glauben, dass Tesla beabsichtigt, die Preise weiter zu senken, um es den Konkurrenten zu erschweren, in einem Umfeld mit höheren Kapitalkosten zu konkurrieren. Wenn der Gegenwind nachlässt und das Wachstum wieder an Fahrt gewinnt, wird Tesla größere Marktanteile gewinnen. Und obwohl das Unternehmen derzeit geringere Vorabgewinne in Kauf nimmt, wird es in Zukunft durch Software-Upsells wie das vollständig autonome Fahren von FSD mehr Gewinn erzielen.

Aber gleichzeitig ist das Gegenargument der Bären auch sehr klar: Die Preissenkungen von Tesla können aufgrund des verschärften Wettbewerbs in der gesamten Branche zu einem langfristigen Rückgang der eigenen Gewinnmargen führen. Vor allem in Europa und China holen andere kostengünstigere Unternehmen auf, und die Preissetzungsmacht von Tesla könnte langfristig schwächer werden.

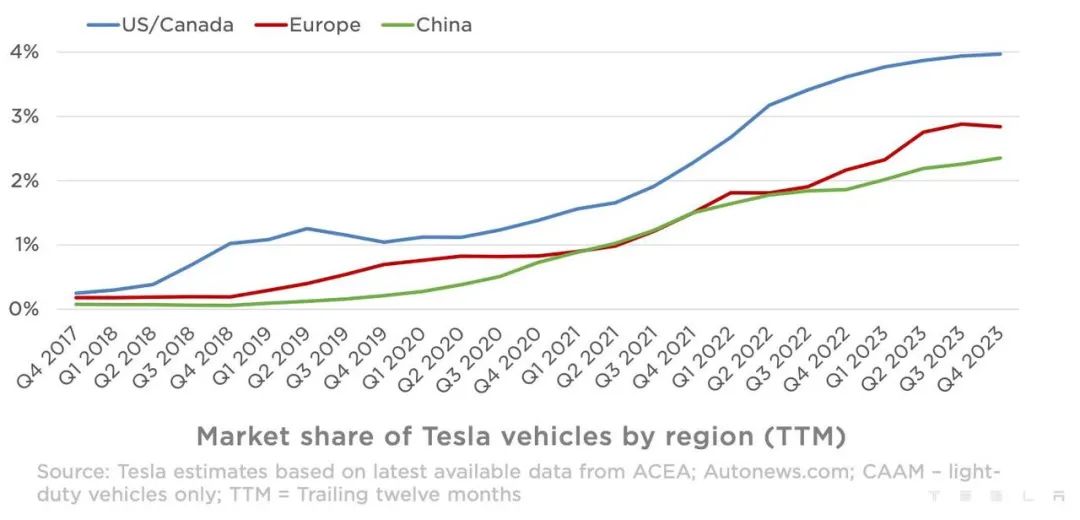

Die folgende Grafik zeigt die Veränderungen des Marktanteils von Tesla in den drei Hauptregionen Nordamerika, Europa und China in den letzten sechs Jahren. Offensichtlich ist das Marktanteilswachstum in den letzten Quartalen sehr langsam geworden:

Aber Insgesamt ist Tesla also im Hinblick auf Marktanteil und Rentabilität immer noch führend im Bereich Elektrofahrzeuge. Die relativ soliden Fundamentaldaten haben sich im Jahr 2023 nicht verändert.

Vor nicht allzu langer Zeit sorgte ein Reuters-Bericht für Schwankungen des Aktienkurses von Tesla. Darin hieß es, dass Tesla sein 25.000-Dollar-Economy-Auto (Modell 2) aufgibt.

Wenn man bedenkt, dass dieses kostengünstige Elektrofahrzeug mit Spannung erwartet wird und der Markt bis zu einem gewissen Grad Gewinnwachstumserwartungen dafür berücksichtigt hat. Infolgedessen wurden die Tesla-Aktien sofort nach Bekanntwerden der Nachricht verkauft, wobei der Aktienkurs zeitweise um fast 6 % fiel.

Dreißig Minuten später twitterte Musk: „Reuters hat erneut gelogen“, eine Aussage, die dazu beitrug, einen Teil der Verluste auszugleichen und die Tesla-Aktie in die Höhe zu treiben. Dennoch beendete er den Tag mit einem Minus von 3,6 %.

49 Minuten später twitterte Musk erneut: „Tesla Robotaxi wird am 8. August offiziell vorgestellt.“

Diese Nachricht ließ den Aktienkurs nachbörslich um 3,8 % steigen und die Fans waren sehr aufgeregt. Aber es hat auch bei einigen Anlegern zu der Frage geführt:

Erstens: Wenn Reuters das Gerücht wirklich veröffentlicht, wird Musk Teslas Anwaltsteam dann drängen, mit einer Strafverfolgung zu drohen?

Zweitens: Wenn Robotaxi zum Debüt bereit wäre, warum verkündet man es dann nicht Mitte März, als Teslas Aktienkurs gefährliche Tiefststände erreicht, und wartet, bis Reuters den abgebrochenen Plan für das neue Auto veröffentlicht hat?

Eine Möglichkeit besteht darin, dass Musk von der negativen Marktreaktion auf die Reuters-Nachrichten so schockiert war, dass er beschloss, sich zu wehren, und daher nicht vorsichtig genug war, stärker zu reagieren, als das Team ursprünglich beabsichtigt hatte. Er versucht eindeutig, den Fokus weg vom sich verschlechternden Automobilgeschäft von Tesla und hin zur neuen Positionierung des Unternehmens im Bereich „KI/Robotik“ zu lenken.

Für Musk bedeutet dies auch, dass die Details von Robotaxi der Befragung von Analysten während der neuen vierteljährlichen Gewinnmitteilung am 23. April nicht entgehen können.

Reuters-Berichte über die Einstellung des Modells 2 durch Tesla stammten aus mehreren Quellen, bei denen es sich größtenteils um Zulieferer handelte. Denn Teilelieferanten für neue Automodelle von Automobilherstellern müssen etwa zwei bis drei Jahre vor der Markteinführung des neuen Autos in die Forschung und Entwicklung eingebunden werden. Es ist denkbar, dass diese Nachricht ein hohes Maß an Authentizität aufweist.

Warum schenkt der Markt andererseits dem günstigen Model 2 so viel Aufmerksamkeit? Denn es ist von entscheidender Bedeutung für die Lösung von Teslas unmittelbarer Priorität – die Steigerung der Gewinnmargen seines Automobilgeschäfts.

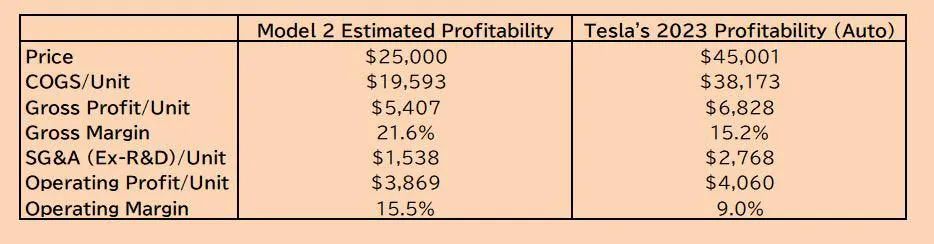

Die folgende Abbildung ist eine Schätzung des erwarteten Preises, der Kosten, des Gewinns und anderer umfassender Daten des Modells 2 im Vergleich zu den vorhandenen Modellen von Tesla:

Die Daten in der obigen Abbildung zeigen drei wichtige Punkte:

Erstens die Erwartungen Verkaufspreis von Model 2 25.000 US-Dollar, mit erwartetem Jahresabsatz von mehr als 500.000 Einheiten und einer erwarteten Bruttogewinnmarge von 22 %; Zweitens werden die Produktionskosten von Model 2 durch innovative Herstellungsverfahren voraussichtlich 50 % niedriger sein als bei Model 3 und Y;

Drittens wird geschätzt, dass der jährliche Verkauf von 500.000 Modell-2-Fahrzeugen einen Bruttogewinn von 2,7 Milliarden US-Dollar bringen wird. Dies bedeutet, dass die Rentabilität der bestehenden alten Produktlinien von Tesla zwar deutlich gesunken ist, die Gesamtrentabilität jedoch durch das Model 2 deutlich verbessert wird.

Das ist natürlich ziemlich wichtig für Tesla, das schon seit vielen Jahren kein Massenmodell mehr auf den Markt gebracht hat.

Im Nachhinein könnte es ein Fehler von Tesla gewesen sein, der Einführung des Cybertrucks Priorität einzuräumen, anstatt sich auf die nächste Generation billigerer Massenmarktfahrzeuge zu konzentrieren. Es ist cool, den Cybertruck auf den Markt zu bringen, aber der Marktraum für dieses Modell ist nicht groß genug und aufgrund von Produktionskapazitätsfaktoren (voraussichtlich 250.000 Fahrzeuge pro Jahr) kann es keinen nennenswerten Beitrag zum Leistungswachstum von Tesla im Jahr leisten kurzfristig.

Und das alles hat letztendlich dazu geführt, dass Tesla derzeit zu viele Möglichkeiten auf das noch nicht vollständig fertige FSD und die noch nicht veröffentlichten Robotertaxis Robotaxi setzt.

Wir glauben, dass Tesla, wenn sich die FSD- und Robotaxi-Geschichten bestätigen, voraussichtlich von Autoverkäufen und wiederkehrenden Einnahmequellen für Mitfahrgelegenheiten profitieren und sogar Gewinne wie bei „abonnementbasierter Software“ generieren wird. Aus diesem Grund glaubt Cathie Wood, dass Tesla mit autonomem Fahren das weltweit größte Projekt für künstliche Intelligenz umsetzt. Das gesamte Ökosystem der Robotertaxis hat das Potenzial, Einnahmen in Billionenhöhe zu generieren, und bis dahin wird Tesla als Plattformanbieter der größte Gewinner sein.

Wann kommt diese Zukunft? Welche Überraschungen wird Robotaxi auf den Markt bringen? Wir werden sehen.

Das obige ist der detaillierte Inhalt vonWarum ist Teslas Hoffnungen und Sorgen im letzten Jahr weiter eingebrochen?. Für weitere Informationen folgen Sie bitte anderen verwandten Artikeln auf der PHP chinesischen Website!