web3.0

web3.0

Am Vorabend drastischer Veränderungen leitete Ethena eine tiefe Durchdringung des Stablecoin-Marktes ein.

Am Vorabend drastischer Veränderungen leitete Ethena eine tiefe Durchdringung des Stablecoin-Marktes ein.

Am Vorabend drastischer Veränderungen leitete Ethena eine tiefe Durchdringung des Stablecoin-Marktes ein.

Quelle: PANews

Kernpunkt: ein krypto-nativer synthetischer USD-Stablecoin, ein strukturiertes passives Einkommensprodukt zwischen Zentralisierung und Dezentralisierung, die Verwahrung von Vermögenswerten in der Kette und sorgt durch Delta Neutral für Stabilität und erwirtschaftet gleichzeitig Einkommen.

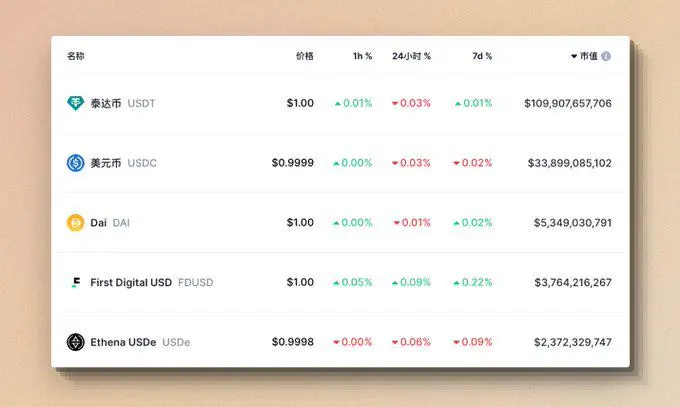

- Der Hintergrund seiner Entstehung ist, dass USDT und USDC, repräsentiert durch zentralisierte Stablecoins, den Stablecoin-Markt dominieren. Die Sicherheiten der algorithmischen Stablecoins LUNA und UST wachsen in großem Umfang zu Stablecoins Die Top 5 nach Marktkapitalisierung brachen daraufhin zusammen. Die Geburt von Ethena ist ein Kompromiss und ein Gleichgewicht zwischen den DeFi- und CeFi-Märkten.

- Der vom Institut bereitgestellte OES-Dienst verwaltet Vermögenswerte in der Kette und ordnet den Betrag einer zentralen Börse zu, um Marge bereitzustellen. Er behält die Eigenschaften von DeFi bei und isoliert die Gelder in der Kette von der Börse, um die Veruntreuung von Geldern und Insolvenzen zu reduzieren des Austauschs und anderer Risiken. Andererseits bleiben die Eigenschaften von CeFi erhalten, um ausreichend Liquidität zu erhalten.

- Das zugrunde liegende Einkommen besteht aus den Staking-Erträgen aus Ethereum-Liquiditätsderivaten und den Finanzierungserträgen aus der Eröffnung von Absicherungspositionen an der Börse. Wird auch als strukturiertes Universal Funding Rate Arbitrage-Einkommensprodukt bezeichnet.

- fördert die Liquidität durch ein Punktesystem.

Zu seinen ökologischen Vermögenswerten gehören:

- USDe – ein Stablecoin, der durch Einzahlung von stETH geprägt wird (in Zukunft könnten weitere Vermögenswerte und Derivate hinzugefügt werden).

- s USDe – Gutschein-Token, die nach dem Einsatz von USDe erhalten werden.

- ENA – Protokoll-Token/Governance-Token, das derzeit nach dem Einlösen von Punkten in jedem Zeitraum in den Markt fließt. Durch die Sperrung von ENA kann eine größere Punktebeschleunigung erzielt werden.

Forschungsbericht

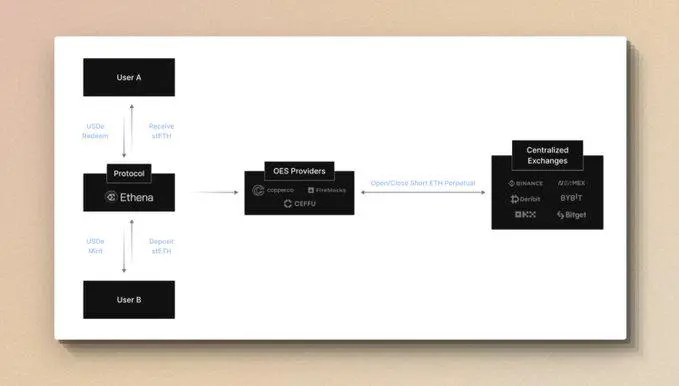

1/6 • Wie USDe-Stablecoin geprägt und eingelöst wird

Zahlen Sie st ETH in das Ethena-Protokoll ein, was bedeutet, dass USDe im Verhältnis 1:1 USD geprägt werden kann. Die hinterlegte st ETH wird an die Drittverwahrstelle gesendet und der Restbetrag wird der Börse durch „Außerbörsliche Abwicklung“ zugeordnet. Anschließend eröffnet Ethena eine unbefristete Short-ETH-Position an der CEX, um sicherzustellen, dass der Sicherheitenwert deltaneutral bleibt oder bei Die USD-Preise bleiben unverändert.

- Normale Benutzer können USDe in erlaubnisfreien externen Liquiditätspools erwerben.

- Zugelassene Institutionen, die von KYC/KYB überprüft und auf die Whitelist gesetzt wurden, können USDe jederzeit direkt über den Ethena-Vertrag prägen und einlösen.

- Vermögenswerte werden immer an transparenten On-Chain-Verwahrungsadressen aufbewahrt, sodass sie nicht auf die traditionelle Bankinfrastruktur angewiesen sind und nicht durch die Veruntreuung von Geldern durch Börsen, Konkurs usw. beeinträchtigt werden.

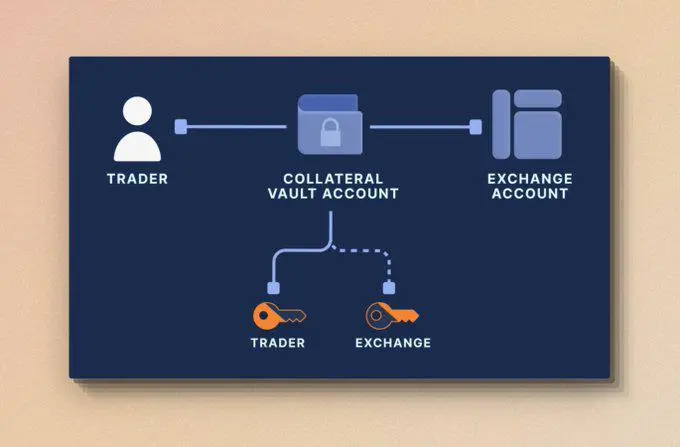

2/6 • OES – die Fondsverwahrungsmethode von ceDeFi

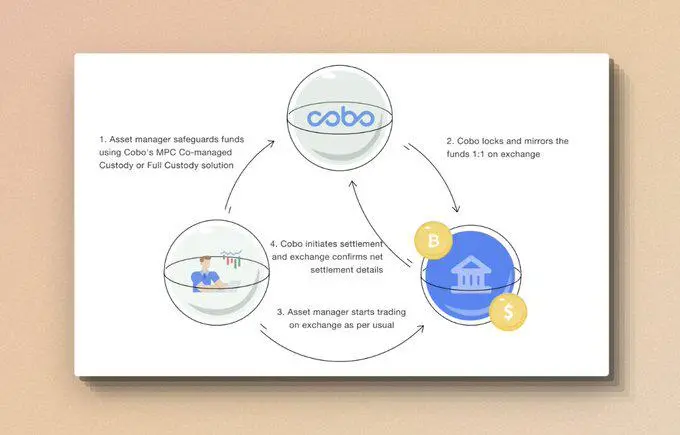

OES (Off-Exchange Settlement) ist eine Abwicklungsmethode für die außerbörsliche Fondsverwahrung, die sowohl die transparente Rückverfolgbarkeit in der Kette als auch die Verwendung zentraler Börsen berücksichtigt Mittel.

- Mit der MPC-Technologie zum Aufbau einer Depotadresse werden die Vermögenswerte des Benutzers in der Kette gespeichert, um Transparenz und Dezentralisierung zu gewährleisten, und die Adresse wird vom Benutzer und dem Depotinstitut gemeinsam verwaltet, wodurch das Kontrahentenrisiko des Austauschs eliminiert und erheblich gemindert wird potenzielle Sicherheitsprobleme und Missbrauch von Geldern. Dadurch kann sichergestellt werden, dass die Vermögenswerte weitestgehend in den Händen der Nutzer liegen.

- OES-Anbieter arbeiten in der Regel mit Börsen zusammen, um es Händlern zu ermöglichen, Vermögensbestände aus gemeinsam kontrollierten Wallets der Börse zuzuordnen, um damit verbundene Transaktionen und Finanzdienstleistungen abzuschließen. Dies würde es Ethena beispielsweise ermöglichen, Gelder außerbörslich zu hosten, diese Gelder aber dennoch an der Börse als Sicherheit für Delta-abgesicherte Derivatepositionen zu verwenden.

MPC Wallet gilt derzeit als die perfekte Wahl für Konglomerate, um einen einzelnen Krypto-Asset-Pool zu kontrollieren. Das MPC-Modell verteilt einzelne Schlüssel in separaten Einheiten an die jeweiligen Wallet-Benutzer und verwaltet gemeinsam die Treuhandadressen.

3/6 •Gewinnmethode

- Einnahmen aus dem Einsatz von Ethereum durch ETH-Liquiditätsderivate.

- Die Finanzierungszinserträge, die durch die Eröffnung einer Short-Position an der Börse erzielt werden, und die Basis-Spread-Erträge.

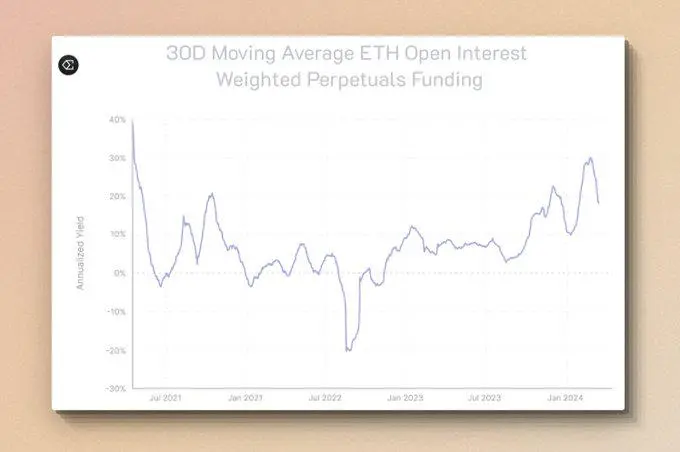

Der „Finanzierungssatz“ ist eine regelmäßige Zahlung an Händler, die Long- oder Short-Positionen halten, basierend auf der Differenz zwischen dem Spotpreis und dem Markt für unbefristete Kontrakte. Daher zahlen oder erhalten Händler entsprechend ihrem Bedarf Geld, um Long- oder Short-Positionen zu halten. Wenn die Finanzierungsrate positiv ist, zahlen Short-Positionen Short-Positionen; wenn die Finanzierungsrate negativ ist, zahlen Short-Positionen Long-Positionen. Dieser Mechanismus stellt sicher, dass die Preise in den beiden Märkten über längere Zeiträume nicht voneinander abweichen.

„Basis“ bedeutet, dass ihre Preise nicht immer übereinstimmen, da Spot- und Futures-Kontrakte getrennt gehandelt werden. Die Abweichung ihrer Preise wird als Basis-Spread bezeichnet. Wenn der Terminkontrakt ausläuft, tendiert der Preis des Terminkontrakts normalerweise zum entsprechenden Kassapreis. Bei Ablauf müssen Händler, die einen langfristigen Kontrakt halten, den zugrunde liegenden Vermögenswert zum im Kontrakt festgelegten Preis kaufen. Wenn sich das Ablaufdatum des Futures nähert, sollte die Basis daher in Richtung 0 tendieren.

Ethena entwickelt verschiedene Strategien für die Arbitrage, indem es auf Börsen abgebildete Fondsguthaben nutzt, was den USEe-Inhabern in der Kette vielfältige Vorteile bietet.

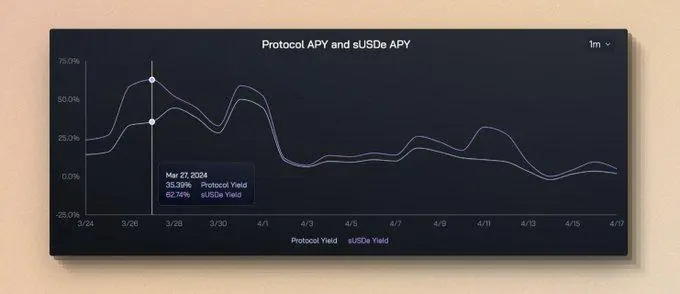

4/6 •Rendite und Nachhaltigkeit

In Bezug auf die Rendite hat die durch das Protokoll im letzten Monat erzielte jährliche Rendite ein Maximum von 35 % erreicht, und die dem s USDe zugewiesene Rendite hat 62 % erreicht. Der Unterschied besteht darin, dass nicht alle USDe verpfändet und in s USDe umgewandelt werden. Tatsächlich ist es grundsätzlich unmöglich, einen 100 %igen Verpfändungssatz zu erreichen USDe entspricht 50 %. Der Pfandbetrag erfasst 100 % aller Erträge. Da die Anwendungsszenarien von USDe in DeFi-Protokolle wie Curve und Pendle eingehen, erfüllt dies nicht nur die Anforderungen verschiedener Anwendungsszenarien, sondern erhöht möglicherweise auch die Rendite von USDe.

Da sich der Markt jedoch abkühlt und weniger Long-Fonds an der Börse vorhanden sind, wird auch der Finanzierungssatz sinken. Daher weist das Gesamteinkommen ab April einen offensichtlichen Abwärtstrend auf. Derzeit ist die Protokollrendite auf 2 gesunken %, sUSDe-Rendite sank auf 4 %.

In Bezug auf die Rendite ist USDe also stärker vom Terminkontraktmarkt an zentralisierten Börsen abhängig und wird auch durch die Größe des Terminmarkts eingeschränkt, denn wenn die Ausgabe von USDe die entsprechende Terminmarktkapazität überschreitet, wird dies nicht der Fall sein Die Voraussetzungen für eine weitere Expansion von USDe sind nicht mehr erfüllt.

5/6 • Skalierbarkeit

Die Skalierbarkeit von Stablecoins ist entscheidend, sie bezieht sich auf die Bedingungen und Möglichkeiten zur Erhöhung des Angebots an Stablecoins.

Stablecoin-Protokolle wie Maker schränken oft die Skalierbarkeit aufgrund übermäßiger Besicherungsanforderungen ein und erfordern mehr als 1 US-Dollar an Sicherheiten, um 1 US-Dollar zu prägen. Ethena ist insofern einzigartig, als die Hauptbeschränkung seiner Skalierbarkeit das ETH Perpetual Market Open Interest sein wird.

Open Interest bezieht sich auf die Gesamtzahl der offenen Kontrakte an der Börse. Hier bezieht es sich insbesondere auf den Gesamtwert der offenen ETH-Perpetual-Contract-Positionen an zentralisierten Börsen. Diese Zahl liegt derzeit bei etwa 12 Milliarden US-Dollar (April 2024). Diese Zahl spiegelt den aktuellen Stand der ETH-Positionierung unter den Marktteilnehmern wider.

Vergleichen Sie Ethena. Seit seiner Gründung Anfang 2024 ist das ETH Open Interest von 8 Milliarden auf 12 Milliarden gestiegen. Das aktuelle BTC Open Interest beträgt etwa 30 Milliarden. Die Ausgabe von USDe beläuft sich auf etwa 2,3 Milliarden US-Dollar. Darin sind natürlich die Auswirkungen vieler Faktoren enthalten, wie zum Beispiel das natürliche Wachstum der Marktnutzer, das Preiswachstum von ETH, BTC usw. Der Punkt hier ist jedoch, dass die Skalierbarkeit von USDe eng mit der Größe des ewigen Marktes zusammenhängt.

Dies ist auch der Grund, warum Ethena im Jahr 2023 mit zentralisierten Börsen zusammenarbeitet. Das Stablecoin-Projekt UXD Protocol auf der Solana-Kette verwendet die gleiche deltaneutrale Methode, um Stablecoins auszugeben, wählte jedoch eine dezentrale On-Chain-Börse zur Durchführung der Absicherung , aber aufgrund der begrenzten Liquidität in der Kette bedeutet dies, dass, wenn die Ausgabe von Stablecoins einen bestimmten Umfang erreicht, eine größere Menge an Leerverkäufen erforderlich ist, was letztendlich zu negativen Finanzierungsraten und hohen zusätzlichen Kosten führt. Darüber hinaus wurde die Nutzung des UXD-Leverage-Protokolls Mango in der Solana-Kette für Leerverkäufe genutzt. Mehrere Gründe führten schließlich zum Scheitern des Projekts.

Kann der Marktwert von USDe also USDT erreichen? DAI? Welches Level?

Derzeit liegt der Marktwert von USDe bei rund 2,3 Milliarden US-Dollar und belegt damit den fünften Platz im Gesamtranking des Stablecoin-Marktwerts. Er hat die meisten dezentralen Stablecoins übertroffen und ist immer noch 3 Milliarden US-Dollar von DAI entfernt.

Derzeit liegt das ETH Open Interest nahe dem höchsten historischen Höchststand und das BTC Open Interest hat den höchsten historischen Höchststand erreicht. Daher muss die Ausweitung des Marktwerts von USDe Short-Positionen mit entsprechendem Wert auf dem bestehenden Markt erhöhen, was nachteilig ist zum aktuellen Wachstum von USDe Es muss eine Herausforderung sein. Als Haupteinnahmequelle für USDe ist der Finanzierungssatz der Mechanismus, der in unbefristeten Verträgen verwendet wird, um den Preis an den Spotmarkt anzupassen. Dies wird normalerweise durch die Zahlung regelmäßiger Finanzierungsgebühren von Long zu Short oder von Short zu Long erreicht. Wenn übermäßig viel USDe ausgegeben wird und Short-Positionen auf dem Markt zunehmen, kann dies den Finanzierungssatz allmählich nach unten drücken oder sogar negativ werden. Wenn der Finanzierungssatz sinkt oder negativ wird, kann dies die Markteinnahmen von Ethena verringern.

Bei unveränderter Marktstimmung handelt es sich um ein typisches Problem des Gleichgewichts von Angebot und Nachfrage auf dem Markt, das die Suche nach einem Gleichgewicht zwischen Expansion und Rendite erfordert. Wenn wir bedenken, dass die Marktstimmung auf einen Bullenmarkt zusteuert und die Stimmung, bei steigenden Preisen zu kaufen, hoch ist, wird die theoretische Fähigkeit zur Ausgabe von USDe zunehmen. Wenn die Marktstimmung hingegen auf einen Bärenmarkt zusteuert Wenn der Markt sinkt und die Stimmung, Long-Positionen einzugehen, wenn der Preis fällt, abnimmt, wird die theoretische Fähigkeit zur Ausgabe von USDe sinken.

In Kombination mit Rendite und Skalierbarkeit kann USDe zu einer stabilen Währung mit hohen Renditen, kurzfristig begrenztem Umfang und langfristigen Markttrends werden.

6/6 •Risikoanalyse

Finanzierungszinsrisiko – Wenn es nicht genügend Long-Positionen auf dem Markt gibt oder übermäßig viele USDe ausgegeben werden, wird es mit negativen Renditen auf die Finanzierungsrate rechnen, und Ethena muss Gebühren an die Long-Positionen zahlen eine Short-Position. An diesem Punkt kommt Ethena jedoch auf der Grundlage historischer Daten zu dem Schluss, dass der Markt die meiste Zeit positiv ist. Darüber hinaus verwendet Ethena LST (z. B. stETH) als Sicherheit für USDe, was eine zusätzliche Sicherheitsmarge für negative Zinssätze in Form von stETH bieten kann, was einem jährlichen Zinssatz von 3–5 % entspricht. Es ist jedoch erwähnenswert, dass ähnliche Vereinbarungen zuvor versucht haben, den Umfang synthetischer US-Dollar-Stablecoins zu erweitern, aber alle scheiterten an der Umkehrung der Renditen.

Verwahrungsrisiko – Die Fondsverwahrung beruht auf OES und zentralisierten Institutionen, die Dienstleistungen erbringen. Der Konkurs der Börse kann zu Verlusten bei nicht abgerechneten Gewinnen führen, und der Konkurs des OES-Instituts kann zu Verzögerungen bei der Beschaffung von Geldern führen. Obwohl OES MPC übernommen und die Gelder auf die einfachste Art gehalten hat, besteht theoretisch immer noch die Möglichkeit eines Gelddiebstahls .

Liquiditätsrisiko – Wenn eine Position zu einem bestimmten Zeitpunkt schnell geschlossen oder angepasst werden muss, kann es bei großen Geldbeträgen zu dem Problem unzureichender Liquidität kommen, insbesondere in Zeiten von Marktstress oder Panik. Ethena versucht, dieses Problem zu lindern und zu lösen, indem es mit zentralisierten Börsen zusammenarbeitet, beispielsweise durch schrittweise Liquidation, schrittweise Schließung von Positionen oder andere praktische Maßnahmen zur Abmilderung von Marktschocks. Diese Partnerschaft bietet möglicherweise große Flexibilität und Vorteile, birgt jedoch auch das Risiko einer Zentralisierung ist vorgestellt.

Asset-Verankerungsrisiko – st ETH und ETH sind theoretisch im Verhältnis 1:1 verankert, es gab jedoch in der Geschichte kurze Entkopplungen, vor allem vor dem Shanghai-Upgrade. Auf der Ebene der Liquiditätsderivate von Ethereum kann es in Zukunft noch zu einigen unbekannten Risiken kommen entstehen. Die Entkopplung von Vermögenswerten könnte auch die Liquidation von Börsen auslösen.

Um die oben genannten Risiken zu bewältigen, hat Ethena einen Versicherungsfonds eingerichtet. Die Mittel stammen aus der Verteilung der Einnahmen gemäß der Vereinbarung in jedem Zyklus, und ein Teil davon wird dem Versicherungsfonds gutgeschrieben.

Das obige ist der detaillierte Inhalt vonAm Vorabend drastischer Veränderungen leitete Ethena eine tiefe Durchdringung des Stablecoin-Marktes ein.. Für weitere Informationen folgen Sie bitte anderen verwandten Artikeln auf der PHP chinesischen Website!

Heiße KI -Werkzeuge

Undresser.AI Undress

KI-gestützte App zum Erstellen realistischer Aktfotos

AI Clothes Remover

Online-KI-Tool zum Entfernen von Kleidung aus Fotos.

Undress AI Tool

Ausziehbilder kostenlos

Clothoff.io

KI-Kleiderentferner

AI Hentai Generator

Erstellen Sie kostenlos Ai Hentai.

Heißer Artikel

Heiße Werkzeuge

Notepad++7.3.1

Einfach zu bedienender und kostenloser Code-Editor

SublimeText3 chinesische Version

Chinesische Version, sehr einfach zu bedienen

Senden Sie Studio 13.0.1

Leistungsstarke integrierte PHP-Entwicklungsumgebung

Dreamweaver CS6

Visuelle Webentwicklungstools

SublimeText3 Mac-Version

Codebearbeitungssoftware auf Gottesniveau (SublimeText3)

Heiße Themen

1378

1378

52

52

OKX Ouyi Exchange -Webversion Eingeben Sie Link ein. Klicken Sie auf die Eingabe

Mar 31, 2025 pm 06:21 PM

OKX Ouyi Exchange -Webversion Eingeben Sie Link ein. Klicken Sie auf die Eingabe

Mar 31, 2025 pm 06:21 PM

1. Geben Sie die Webversion von OKX EUYI Exchange ein ☜☜☜☜☜☜ Klicken Sie klicken, um zu speichern. 2. Klicken Sie auf den Link der OKX Euyi Exchange -App ☜☜☜☜ Klicken Sie klicken, um zu speichern. Nach dem Eingeben der offiziellen Website bietet die Clear -Schnittstelle ein Anmelde- und Registrierungsportal. Benutzer können sich für ein vorhandenes Konto anmelden oder ein neues Konto gemäß ihrer eigenen Situation registrieren. Unabhängig davon, ob es sich um Echtzeitmarktbedingungen, die Durchführung von Transaktionen oder die Verwaltung von Vermögenswerten handelt, bietet die OKX-Webversion ein einfaches und reibungsloses Betriebserlebnis, das für Anfänger und Veteranen geeignet ist. Besuchen Sie jetzt die offizielle OKX -Website für einfache Erfahrung

Wofür ist Ouyi? Was ist Ouyi

Apr 01, 2025 pm 03:18 PM

Wofür ist Ouyi? Was ist Ouyi

Apr 01, 2025 pm 03:18 PM

OKX ist eine globale Digital Asset Trading Platform. Zu den Hauptfunktionen gehören: 1. Kauf und Verkauf digitaler Vermögenswerte (Spot-Handel), 2. Handel zwischen digitalen Vermögenswerten, 3. Bereitstellung von Marktbedingungen und Daten, 4. Bereitstellung diversifizierter Handelsprodukte (z. B. Derivate), 5. Bereitstellung von Wertvermögensdiensten für Vermögenswerte, 6. bequemes Asset-Management.

Gate.io Neueste Registrierungs -Tutorial für Anfänger

Mar 31, 2025 pm 11:12 PM

Gate.io Neueste Registrierungs -Tutorial für Anfänger

Mar 31, 2025 pm 11:12 PM

Dieser Artikel bietet Neulingen detaillierte Tutorials für Gate.IO -Registrierung, wobei sie den Registrierungsprozess schrittweise abgeschlossen haben, einschließlich des Zugriffs auf die offizielle Website, das Ausfüllen von Informationen, die Identitätsprüfung usw. und betont die Sicherheitseinstellungen nach der Registrierung. Darüber hinaus erwähnte der Artikel auch andere Börsen wie Binance, Ouyi und Sesam Open Door. Es wird empfohlen, dass Anfänger die richtige Plattform entsprechend ihren eigenen Bedürfnissen auswählen und die Leser daran erinnern, dass digitale Asset -Investitionen riskant sind und rational investieren sollten.

Das neueste Registrierungs -Tutorial für Gate.io -Webversion

Mar 31, 2025 pm 11:15 PM

Das neueste Registrierungs -Tutorial für Gate.io -Webversion

Mar 31, 2025 pm 11:15 PM

Dieser Artikel enthält ein detailliertes Tutorial für Gate.io -Webversion, mit dem Benutzer einfach mit dem Handel mit digitalem Asset beginnen können. Das Tutorial deckt jeden Schritt vom Zugriff auf die offizielle Website bis zur Abschluss der Registrierung ab und betont die Sicherheitseinstellungen nach der Registrierung. Der Artikel stellt auch kurz andere Handelsplattformen wie Binance, Ouyi und Sesam Open Door vor. Es wird empfohlen, dass Benutzer die richtige Plattform entsprechend ihren eigenen Bedürfnissen auswählen und auf Investitionsrisiken achten.

Wie rollen Sie Positionen in der digitalen Währung? Was sind die Plattformen für digitale Währung?

Mar 31, 2025 pm 07:36 PM

Wie rollen Sie Positionen in der digitalen Währung? Was sind die Plattformen für digitale Währung?

Mar 31, 2025 pm 07:36 PM

Digital Currency Rolling -Positionen ist eine Anlagestrategie, mit der die Kreditvergabe zur Erhöhung der Renditen zur Erhöhung der Rendite verwendet wird. In diesem Artikel wird der Prozess der digitalen Währung im Detail im Detail erläutert, einschließlich der wichtigsten Schritte wie der Auswahl von Handelsplattformen, die das Rolling (wie Binance, Okex, Gate.io, Huobi, Bitbit usw.), ein Hebelkonto eröffnen, ein Hebel mehrerer Hebelfunktionen für den Handel und die Anpassung des Marktes und die Anpassung der Markteinführungen oder die Hinzufügung von Flüssigkeitsfonds, um eine Flüssigkeitsanleihe anzupassen. Der Handel mit Rolling -Position ist jedoch äußerst riskant, und Anleger müssen mit Vorsicht vorgehen und vollständige Risikomanagementstrategien formulieren. Um mehr über Tipps zur Digitalwährung zu erfahren, lesen Sie bitte weiter.

OK Offizielle Portal -Web -Version OK Austauschen offizielle Webversion Login -Portal

Mar 31, 2025 pm 06:24 PM

OK Offizielle Portal -Web -Version OK Austauschen offizielle Webversion Login -Portal

Mar 31, 2025 pm 06:24 PM

In diesem Artikel wird beschrieben, wie die offizielle Webversion von OK Exchange verwendet wird, um sich anzumelden. Benutzer müssen nur nach "OK Exchange Official Web -Version" in ihrem Browser suchen, auf die Login -Taste in der oberen rechten Ecke klicken und die offizielle Website eingeben und den Benutzernamen eingeben, und das Passwort einmelden. Anmeldet sich angemeldet. Registrierte Benutzer können problemlos mit Vermögenswerten umgesetzt werden. Worauf warten Sie noch? Besuchen Sie die offizielle Website von OK Exchange Now, um Ihre digitale Asset -Reise zu beginnen!

Xbit dezentraler Exchange -App -Download -Empfehlung

Mar 31, 2025 pm 08:21 PM

Xbit dezentraler Exchange -App -Download -Empfehlung

Mar 31, 2025 pm 08:21 PM

In diesem Artikel werden die Download- und Installationsschritte der XBit Exchange Mobile -App ausführlich vorgestellt, einschließlich vier Schritten: Zugriff auf die offizielle Website (https://www.xbit.com/), das Herunterladen des Installationspakets des entsprechenden Betriebssystems (iOS oder Android) herunterladen, die Software (einschließlich der Installationsmethoden von IOS und das. Das Fehlwegen) sowie das öffnen der appellierenden und registrieren und das appelling/loeging the actways -appelling- und appelling-/loge -appelling/loge -sorgfältiges Erstellen des AUFGENS-/LOGING -AUFGEBORDE. Websites und wählen Sie das Installationspaket gemäß Ihrer eigenen Systemversion. Wenn Sie Fragen haben, wenden Sie sich bitte an Xbit Exchange Online -Kundendienst.

Offizielle Website Eingang der großen Handelsplattformen der digitalen Währung 2025

Mar 31, 2025 pm 05:33 PM

Offizielle Website Eingang der großen Handelsplattformen der digitalen Währung 2025

Mar 31, 2025 pm 05:33 PM

In diesem Artikel wird zehn Mainstream -Kryptowährungsbörsen empfohlen, darunter Binance, OKX, Sesame Door (Gate.io), Coinbase, Kraken, Bitstamp, Gemini, Bittrex, Kucoin und Bitfinex. Diese Börsen haben ihre eigenen Vorteile, wie beispielsweise Binance für sein größtes Handelsvolumen und seine weltweit reichhaltige Währungsauswahl bekannt ist. OKX bietet innovative Tools wie Grid -Handel und eine Vielzahl von Derivaten. Coinbase konzentriert sich auf die Einhaltung der USA. Kraken zieht Benutzer für seine hohen Sicherheits- und Versprechen -Renditen an. Andere Börsen haben ihre eigenen Merkmale in verschiedenen Aspekten wie Fiat-Währungshandel, Altcoin-Handel, Hochfrequenzhandels-Tools usw. Wählen Sie eine Börse aus, die zu Ihnen passt, und Sie müssen Ihre eigene Investitionserfahrung nutzen