web3.0

web3.0

Qu'est-ce qu'un pool de liquidité ? Le prix de la devise a-t-il augmenté ou diminué après l'ajout du pool de liquidités ?

Qu'est-ce qu'un pool de liquidité ? Le prix de la devise a-t-il augmenté ou diminué après l'ajout du pool de liquidités ?

Qu'est-ce qu'un pool de liquidité ? Le prix de la devise a-t-il augmenté ou diminué après l'ajout du pool de liquidités ?

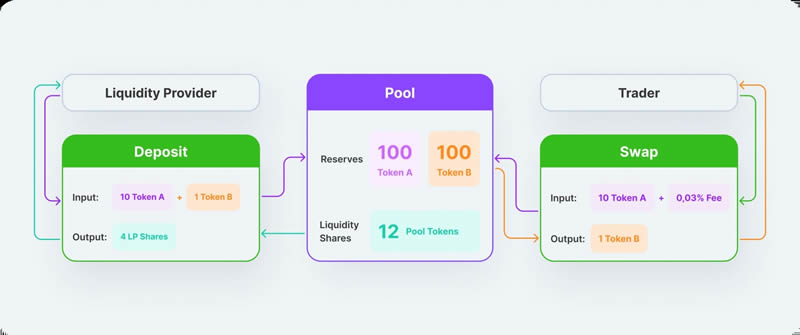

La fièvre des crypto-monnaies balaie le monde et de plus en plus de personnes s'impliquent. À mesure que le nombre d'utilisateurs augmente, il existe également certaines exigences en matière de flexibilité de ces actifs lors de la gestion de ces actifs cryptographiques afin de résoudre ce problème de la meilleure façon. consiste à ajouter un pool de flux. Les pools de liquidité permettent aux utilisateurs d'échanger rapidement des crypto-monnaies à la demande sans avoir à attendre de longs délais de règlement des transactions. Cependant, les utilisateurs, par rapport au temps de négociation, se demandent également si le prix de la devise a augmenté ou diminué après l'ajout d'un pool de liquidité. ? Cette question augmentera ou diminuera en fonction du montant des fonds fournis et de la taille du pool de liquidités existant. Ensuite, l'éditeur en parlera en détail.

Qu'est-ce qu'un pool de liquidité ?

Les crypto-monnaies et les marchés financiers partagent tous deux une dépendance à l'égard de la liquidité. Un manque de liquidités suffisantes rendra la conversion des actifs en espèces difficile et longue. Une liquidité suffisante signifie être capable de convertir des actifs en espèces rapidement et efficacement tout en se protégeant contre les fluctuations soudaines des prix.

Les pools de liquidités jouent un rôle important dans la création de systèmes de finance décentralisée (DeFi), qui deviennent de plus en plus populaires dans l'espace crypto.

Pour mieux comprendre comment un tel système fonctionne dans le monde réel, regardons l'exemple ci-dessous. Disons que vous faites la queue pour commander quelque chose dans un magasin. Dans ce cas, la mobilité équivaut à avoir un grand nombre de collaborateurs travaillant pour vous. Cela accélérera les commandes et les transactions, garantissant ainsi la satisfaction des clients. En revanche, dans le cas de marchés illiquides, on peut comparer cela à un seul travailleur et un grand nombre de clients. Évidemment, cette situation entraîne des commandes plus lentes, un travail moins efficace et, au final, des clients mécontents.

Dans la finance traditionnelle, l'achat et la vente d'actifs reposent souvent sur la liquidité du marché, qui est fournie à la fois par les acheteurs et les vendeurs. Cependant, DeFi s’appuie davantage sur le mécanisme des pools de liquidité. Sans liquidité, les bourses décentralisées, ou DEX, auront du mal à maintenir leurs opérations. Par conséquent, DEX doit toujours être connecté à un pool de liquidités suffisant pour garantir le bon déroulement des transactions.

Un pool de liquidité est une offre numérique de crypto-monnaies sécurisée par des contrats intelligents. En conséquence, des liquidités sont générées, permettant des transactions plus rapides.

Les teneurs de marché automatisés (AMM) sont un élément clé des pools de liquidité. Dans une bourse décentralisée (DEX), la tarification des actifs est basée sur des algorithmes plutôt que sur des carnets de commandes comme les bourses traditionnelles. En termes simples, un AMM est un protocole automatisé utilisé pour fournir la tarification des actifs.

Les pools de liquidité maintiennent la liquidité sur le réseau en récompensant les utilisateurs qui fournissent des actifs au pool. En récompense, ces utilisateurs reçoivent des jetons de pool de liquidité, qui représentent une part des frais de négociation au sein du pool. Ces jetons ont de multiples utilisations sur les réseaux DeFi, par exemple sur des bourses ou d'autres contrats intelligents. Sur le réseau Ethereum (ERC-20), les échanges DeFi courants incluent Uniswap et SushiSwap, tandis que ceux utilisant les jetons BEP-20 sur la chaîne BNB incluent PancakeSwap.

Le prix de la devise a-t-il augmenté ou diminué après l'ajout d'un pool de liquidités ?

La hausse ou la baisse du prix de la devise après l'ajout d'un pool de liquidité dépend principalement du montant des fonds fournis et de la taille du pool de liquidité existant. Voici ce qui peut arriver :

Si la liquidité ajoutée est inférieure et la demande de trading. S’il est plus élevé, le prix de la devise peut augmenter. En effet, lorsque les utilisateurs achètent et vendent des actifs dans un pool de liquidité, leurs transactions peuvent affecter le prix des actifs. En cas de liquidité insuffisante, certaines transactions peuvent provoquer d'importantes fluctuations de prix, entraînant une hausse du prix de la devise.

Si la liquidité ajoutée est importante et que la demande de transaction est relativement faible, cela peut entraîner une baisse du prix de la devise. Une grande quantité de liquidité peut conduire à des prix de négociation stables, car même des transactions importantes sont peu susceptibles de provoquer de violentes fluctuations de prix.

Il convient de noter que les variations des prix des devises sont affectées par divers facteurs tels que l'offre et la demande du marché, la taille des transactions et les tendances des fournisseurs de liquidité. Sur les plateformes financières décentralisées, le marché étant relativement petit, un seul fournisseur de liquidité peut avoir un impact plus important sur le prix.

Quels sont les avantages de l'ajout d'un pool de liquidités ?

Les pools de liquidités de crypto-monnaie offrent de nombreux avantages aux utilisateurs, ce qui en fait le premier choix de nombreux traders sur le marché mondial des crypto-monnaies. Les pools de liquidités de crypto-monnaie sont de plus en plus populaires parmi les traders expérimentés et les investisseurs institutionnels, car ils augmentent la rentabilité, la rapidité et la sécurité, et réduisent les risques de dérapage. Examinons de plus près certains des principaux avantages de l’exploitation des pools de liquidités de crypto-monnaie.

1. Améliorer la liquidité :

Le trading sur les pools de liquidités de crypto-monnaie donne aux utilisateurs l'accès à une variété d'actifs et de marchés numériques, leur permettant de négocier rapidement et efficacement. Étant donné que le pool est partagé entre de nombreux participants, il peut fournir des montants d’ordres plus importants qu’un seul commerçant ou institution. Cela augmente l'efficacité et réduit les coûts de transaction, ce qui le rend attrayant pour les traders cherchant à ouvrir des positions importantes sur des marchés volatils.

2. Réduire le risque de dérapage :

Comme il n'y a pas d'intermédiaires centralisés, les pools de liquidité de crypto-monnaie éliminent le risque de dérapage pendant le processus de transaction. En effet, les transactions sont effectuées immédiatement aux prix du marché, plutôt que de compter sur un tiers pour faire correspondre les ordres. Étant donné que les prix sont toujours à jour, les ordres peuvent être traités rapidement, ce qui réduit considérablement le risque de manquer quelque chose lors du trading de grandes quantités de devises numériques.

3. Sécurité améliorée :

En raison de leur structure décentralisée, les pools de liquidités de crypto-monnaie offrent également aux consommateurs une plus grande sécurité. Étant donné que les transactions sont effectuées directement entre les participants, il n'est pas nécessaire de recourir à un intermédiaire centralisé ou à un tiers pour traiter les transactions, ce qui réduit le risque de fraude ou de manipulation lors de l'utilisation d'une plateforme centralisée. De plus, les pools de liquidités de crypto-monnaie offrent un plus grand anonymat, car toutes les informations sur les transactions restent confidentielles au sein du pool.

4. Rentabilité améliorée :

Le trading sur les pools de liquidités de crypto-monnaie entraîne souvent des économies de coûts par rapport aux échanges traditionnels, car aucun intermédiaire ne prend une part de chaque transaction, ce qui signifie que les utilisateurs peuvent bénéficier de frais de transaction inférieurs et inférieurs. se propage. De plus, les plateformes de trading de cryptomonnaies qui proposent des pools de liquidités ont généralement une liquidité plus élevée, ce qui peut se traduire par une plus grande rentabilité.

Les pools de liquidités de crypto-monnaie offrent également des opportunités uniques de générer des revenus passifs. En fournissant des liquidités au pool, les utilisateurs peuvent gagner des intérêts auprès d'autres traders qui exécutent des transactions sur leurs positions, ce qui offre des avantages supplémentaires à ceux qui cherchent à tirer profit du marché des crypto-monnaies sans négocier ou investir activement des sources de revenus.

5. Améliorer la vitesse et l'efficacité :

Les pools de liquidités de crypto-monnaie peuvent également améliorer la vitesse et l'efficacité lorsque les utilisateurs exécutent des transactions. Étant donné que les ordres sont exécutés instantanément aux prix du marché, il n'est pas nécessaire qu'un tiers fasse correspondre les acheteurs et les vendeurs, ce qui accélère l'exécution des ordres. Cela élimine les retards associés aux bourses traditionnelles, permettant aux traders d'agir plus rapidement sur des marchés volatils.

Comment fonctionnent les pools de liquidité en pratique ?

Un pool de liquidité typique encourage et rémunère ses membres pour le dépôt d'actifs numériques dans le pool. Les récompenses peuvent prendre la forme de crypto-monnaie ou d’une partie de la commission de négociation payée par la bourse où ils regroupent leurs actifs.

Illustrons-le avec un exemple dans lequel un trader spécifique utilisant SushiSwap a investi 1 000 $ dans la paire BTC-USDC.

Tout d’abord, vous devez visiter un site Web spécifique. Dans ce cas, ce sera Sushiswap. Trouvez des pools de liquidités pour BTC et USDC. Ajoutez BTC et USDC au pool de liquidité BTC-USDC selon un ratio 50/50, dans notre cas 500 $ par actif, ce qui signifie que vous recevrez vos jetons en fonction du taux de change actuel. Après un délai convenu, vous recevrez les jetons SUSHI que vous avez promis de garder en sécurité. Cela peut durer un certain temps, par exemple une semaine ou plusieurs mois.

Avantages du pool de liquidité

Les pools de liquidité offrent les avantages suivants à leurs utilisateurs :

Le principal avantage est que vous n'avez pas à vous soucier de trouver des partenaires commerciaux qui partagent votre intérêt pour les crypto-monnaies, car tous les échanges du pool de liquidité utilisent l'intelligence. Les contrats se produisent automatiquement.

Si vous avez déjà essayé de négocier des crypto-monnaies, vous avez peut-être rencontré des personnes qui souhaitent vendre leurs avoirs à des prix ridiculement élevés ou les acheter à bas prix. Pour réussir, vous avez besoin d’excellentes compétences en négociation et d’un fort caractère moral. Cependant, tout le monde ne les possède pas. La bonne nouvelle est que les pools de liquidité modifient la valeur des crypto-monnaies en fonction des taux du marché.

Les utilisateurs d'échanges cryptographiques ne recevront pas d'actifs via le trading. Ils acquièrent des actifs auprès de pools de liquidités déjà financés. Ceux-ci sont générés par les taux de change. Le processus est donc cyclique.

Il est à noter que l’impact sur le marché est minime. Grâce au pool de liquidités, il n'y a plus de fournisseurs exigeant deux fois le prix du marché ni d'acheteurs prêts à payer des remises inférieures à la moyenne. En conséquence, les transactions se déroulent plus facilement. Les pools de liquidité étant des ensembles d’actifs garantis par des contrats intelligents, leurs valeurs sont constamment mises à jour en fonction des taux de change.

Inconvénients des pools de liquidité

Bien que les pools de liquidité offrent clairement de nombreux avantages et des applications de haute qualité, ils présentent également des inconvénients importants.

Voici quelques risques associés aux pools de liquidités :

Risques associés aux contrats intelligents

Ignorer les dangers associés aux contrats intelligents peut entraîner des pertes importantes. Une fois que vous avez fourni vos actifs, le pool de liquidité acquiert vos actifs. Même s’il n’y a pas d’intermédiaire pour gérer vos fonds, le contrat lui-même fait office de dépositaire. Par conséquent, si une erreur systémique se produit (comme un prêt flash), vous risquez de perdre vos fonds définitivement.

Risque de perte temporaire

Lorsque vous fournissez des liquidités AMM, vous pouvez subir des pertes rapides. Contrairement au « hodling », ce type de dommage entraîne une perte monétaire. Elle peut osciller entre petites et grandes capacités. Assurez-vous d’effectuer des recherches approfondies avant d’investir dans un pool de liquidités biface.

Risque d'accès

Notez que les concepteurs peuvent modifier les éléments des règles du pool comme ils le souhaitent. Les développeurs peuvent utiliser du code d'exécution ou un autre accès spécial au code du contrat intelligent. Cela peut leur donner l'occasion de causer du tort, par exemple en confisquant l'argent du pool.

Comment rejoindre le pool de liquidité ?

La procédure d'accès aux pools de liquidité diffère généralement selon chaque plateforme. Certains d’entre eux sont conviviaux et interactifs pour rendre l’expérience aussi simple que possible, tandis que d’autres sont plus complexes et nécessitent des connaissances supplémentaires.

Désormais, lorsque vous souhaitez participer à un pool de liquidité crypto, vous devez d'abord créer un compte sur la plateforme de votre choix et lier le portefeuille de crypto-monnaie approprié à la plateforme compatible avec les contrats intelligents. Vous devez décider dans quelles paires de crypto-monnaies et pools de liquidités vous souhaitez placer vos actifs cryptographiques.

Ensuite, vous devez confirmer que vous disposez de suffisamment d’argent pour les deux actifs que vous avez l’intention de déposer. Afin de recevoir vos tokens, vous devez déposer les deux actifs.

Pools de liquidité les plus populaires

Maintenant, examinons les trois pools de liquidité crypto les plus utilisés en 2022 et décrivons leurs principales caractéristiques.

Uniswap – Compte tenu de son volume de transactions élevé, Uniswap est toujours en tête de toute liste de pools de liquidités disponibles. L'échange de jetons décentralisé ERC-20 prend en charge la correspondance des contrats de jetons ERC-20 avec les contrats Ethereum dans un rapport de 1:1. Les transactions décentralisées impliquant Ethereum et tout autre type de jeton ERC-20 sont également activées. Le fait qu’Uniswap exploite une bourse open source lui donne un avantage sur ses concurrents. N’importe qui peut utiliser l’échange open source pour créer un nouveau pool de liquidités cryptographiques pour n’importe quelle pièce sans payer de frais.

Ses frais de transaction les plus bas sont une autre caractéristique qui fait d'Uniswap l'un des meilleurs pools de liquidités. Les fournisseurs de liquidité reçoivent une partie des frais de transaction en compensation de leur adhésion au pool de liquidité. Vous déposez simplement des actifs cryptographiques en échange de jetons UNI pour fournir des liquidités au réseau.

Curve Finance – Votre quête du meilleur pool de liquidités vous mènera également à des options réputées comme Curve. Il s’agit essentiellement d’un pool de liquidité décentralisé basé sur les principes d’Ethereum qui offre des conditions commerciales favorables aux pièces stables. L’avantage de Curve Finance en termes de valeur devient évident car les pièces stables ne sont pas volatiles et ont donc moins de glissement.

Cependant, Curve est moins courant car il n’a pas encore de jeton natif, même si cela pourrait arriver bientôt. En tant que tel, il offre la possibilité d’échanger plusieurs pièces stables et pools d’actifs cryptographiques tels que Compound, BUSD, etc. Il y a sept pools distincts sur la plate-forme, chacun avec une paire de pools ERC-20 unique.

Réseau Kyber – Kyber s'est classé parmi les meilleurs pools de liquidités, en grande partie grâce à son interface utilisateur améliorée. Les DApps peuvent fournir des liquidités grâce au mécanisme de liquidité en chaîne basé sur Ethereum. En conséquence, les entreprises peuvent rapidement aider les consommateurs à payer, échanger ou recevoir divers jetons en une seule transaction.

Le jeton natif KNC de Kyber Network est la base de son pool de liquidités. Le jeton KNC est un élément clé du contrôle de l'écosystème Kyber et des récompenses fournies par le réseau Kyber. En conséquence, les consommateurs peuvent mettre en jeu leurs jetons KNC, participer à la gouvernance de l'écosystème et recevoir des récompenses selon les termes du contrat intelligent.

Ce qui précède est le contenu détaillé de. pour plus d'informations, suivez d'autres articles connexes sur le site Web de PHP en chinois!

Outils d'IA chauds

Undresser.AI Undress

Application basée sur l'IA pour créer des photos de nu réalistes

AI Clothes Remover

Outil d'IA en ligne pour supprimer les vêtements des photos.

Undress AI Tool

Images de déshabillage gratuites

Clothoff.io

Dissolvant de vêtements AI

AI Hentai Generator

Générez AI Hentai gratuitement.

Article chaud

Outils chauds

Bloc-notes++7.3.1

Éditeur de code facile à utiliser et gratuit

SublimeText3 version chinoise

Version chinoise, très simple à utiliser

Envoyer Studio 13.0.1

Puissant environnement de développement intégré PHP

Dreamweaver CS6

Outils de développement Web visuel

SublimeText3 version Mac

Logiciel d'édition de code au niveau de Dieu (SublimeText3)

Tutoriel d'enregistrement GATE.IO

Mar 31, 2025 pm 11:09 PM

Tutoriel d'enregistrement GATE.IO

Mar 31, 2025 pm 11:09 PM

Cet article fournit un didacticiel d'inscription GATE.IO détaillé, couvrant chaque étape de l'accès au site officiel à la réalisation de l'enregistrement, notamment le remplissage des informations d'enregistrement, la vérification, la lecture des accords d'utilisateurs, etc. L'article est également en vigueur les mesures de sécurité après une inscription réussie, telles que la configuration de la vérification secondaire et la réalisation de l'authentification réelle, et donne des conseils à partir des débutants pour aider les utilisateurs secondaires à démarrer en toute sécurité leur parcours numérique.

À quoi sert Ouli? Qu'est-ce que Ouyi

Apr 01, 2025 pm 03:18 PM

À quoi sert Ouli? Qu'est-ce que Ouyi

Apr 01, 2025 pm 03:18 PM

OKX est une plate-forme mondiale de trading d'actifs numériques. Ses principales fonctions incluent: 1. Achat et vente d'actifs numériques (trading au comptant), 2. Trading entre les actifs numériques, 3. Fournir des conditions et des données du marché, 4. Fournir des produits de trading diversifiés (tels que les dérivés), 5. Fournir des services à valeur ajoutée des actifs, 6. Management des actifs pratique.

Gate.io Dernier tutoriel d'inscription pour les débutants

Mar 31, 2025 pm 11:12 PM

Gate.io Dernier tutoriel d'inscription pour les débutants

Mar 31, 2025 pm 11:12 PM

Cet article fournit aux débutants des tutoriels d'inscription GATE.IO détaillés, en les guidant pour terminer progressivement le processus d'enregistrement, y compris l'accès au site officiel, le remplissage d'informations, la vérification de l'identité, etc., et met l'accent sur les paramètres de sécurité après l'enregistrement. De plus, l'article a également mentionné d'autres échanges tels que Binance, Ouyi et Sesame Open Door. Il est recommandé que les novices choisissent la bonne plate-forme en fonction de leurs propres besoins et rappellent aux lecteurs que l'investissement des actifs numériques est risqué et devrait investir rationnellement.

Le dernier tutoriel d'inscription pour la version Web Gate.io

Mar 31, 2025 pm 11:15 PM

Le dernier tutoriel d'inscription pour la version Web Gate.io

Mar 31, 2025 pm 11:15 PM

Cet article fournit un tutoriel détaillé de la version Web Gate.io pour aider les utilisateurs à démarrer facilement avec le trading d'actifs numériques. Le tutoriel couvre chaque étape de l'accès au site officiel à la fin de l'inscription et met l'accent sur les paramètres de sécurité après l'inscription. L'article présente également brièvement d'autres plateformes de trading telles que Binance, Ouyi et Sesame Open Door. Il est recommandé que les utilisateurs choisissent la bonne plate-forme en fonction de leurs propres besoins et font attention aux risques d'investissement.

Comment rouler des positions en monnaie numérique? Quelles sont les plates-formes de roulement de monnaie numérique?

Mar 31, 2025 pm 07:36 PM

Comment rouler des positions en monnaie numérique? Quelles sont les plates-formes de roulement de monnaie numérique?

Mar 31, 2025 pm 07:36 PM

Les positions de roulement de la monnaie numérique sont une stratégie d'investissement qui utilise les prêts pour amplifier l'effet de levier de négociation pour augmenter les rendements. Cet article explique le processus de roulement de la monnaie numérique en détail, y compris des étapes clés telles que la sélection des plates-formes de trading qui prennent en charge le roulement (comme Binance, Okex, Gate.io, Huobi, Bybit, etc.), ouvrant un compte de levier, en définissant un effet de levier multiple, en empruntant les fonds pour le trading et en temps réel sur le marché du marché et en ajustant les positions ou en ajoutant la marge pour éviter l'alcool. Cependant, le trading en position de roulement est extrêmement risqué et les investisseurs doivent opérer avec prudence et formuler des stratégies complètes de gestion des risques. Pour en savoir plus sur les conseils de roulement de monnaie numérique, veuillez continuer à lire.

OK Portail officiel Version Web OK Exchange

Mar 31, 2025 pm 06:24 PM

OK Portail officiel Version Web OK Exchange

Mar 31, 2025 pm 06:24 PM

Cet article détaille comment utiliser la version Web officielle d'OK Exchange pour se connecter. Les utilisateurs doivent uniquement rechercher "OK Exchange Version Web officielle" dans leur navigateur, cliquez sur le bouton de connexion dans le coin supérieur droit après être entré sur le site Web officiel, et saisir le nom d'utilisateur et le mot de passe pour se connecter. Les utilisateurs enregistrés peuvent facilement gérer les actifs, effectuer des transactions, des dépôts et retirer des fonds, etc. L'interface officielle du site Web est simple et facile à utiliser, et fournit un soutien client complet pour assurer que les utilisateurs de la douceur ne sont que des échanges sur l'organisation. Qu'attendez-vous? Visitez le site officiel d'OK Exchange maintenant pour commencer votre parcours d'actifs numériques!

Comment calculer les frais de transaction de la plate-forme de trading gate.io?

Mar 31, 2025 pm 09:15 PM

Comment calculer les frais de transaction de la plate-forme de trading gate.io?

Mar 31, 2025 pm 09:15 PM

Les frais de traitement de la plate-forme de trading GATE.io varient en fonction de facteurs tels que le type de transaction, la paire de transactions et le niveau VIP de l'utilisateur. Le taux de frais par défaut pour le trading au comptant est de 0,15% (niveau VIP0, créateur et preneur), mais le niveau VIP sera ajusté en fonction du volume de trading de 30 jours et de la position GT de l'utilisateur. Plus le niveau est élevé, plus le taux de frais sera élevé. Il prend en charge la déduction de monnaie de plate-forme GT, et vous pouvez profiter d'une remise minimale de 55% de réduction. Le taux par défaut pour les transactions contractuels est le fabricant de 0,02%, le tueur de 0,05% (niveau VIP0), qui est également affecté par le niveau VIP, et différents types de contrats et se soulevés

Quels sont les sites Web recommandés pour le logiciel d'application de devise virtuelle?

Mar 31, 2025 pm 09:06 PM

Quels sont les sites Web recommandés pour le logiciel d'application de devise virtuelle?

Mar 31, 2025 pm 09:06 PM

Cet article recommande dix sites de recommandation d'applications liés à la monnaie virtuelle bien connus, notamment Binance Academy, Okx Learn, Coingecko, Cryptoslate, Coindesk, Investopedia, CoinmarketCap, Huobi University, Coinbase Learn et Cryptocompare. Ces sites Web fournissent non seulement des informations telles que les données du marché des devises virtuelles, l'analyse des tendances des prix, etc., mais fournissent également des ressources d'apprentissage riches, y compris les connaissances de base de la blockchain, les stratégies de trading et les didacticiels et les avis de diverses applications de plate-forme de trading, aidant les utilisateurs à mieux comprendre et à en faire usage