web3.0

web3.0

À la veille de changements drastiques, Ethena a initié une pénétration profonde sur le marché des stablecoins.

À la veille de changements drastiques, Ethena a initié une pénétration profonde sur le marché des stablecoins.

À la veille de changements drastiques, Ethena a initié une pénétration profonde sur le marché des stablecoins.

Source : PANews

Point central : un stablecoin synthétique crypto-natif en USD, un produit de revenu passif structuré entre centralisation et décentralisation, la garde des actifs sur la chaîne et via Delta Neutre maintient la stabilité tout en gagnant des revenus.

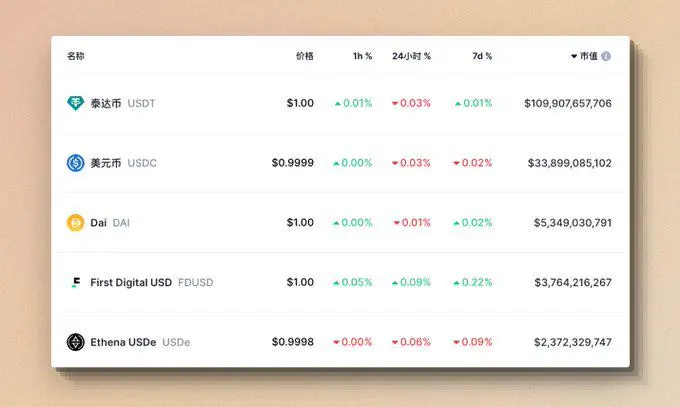

- Le contexte de sa naissance est que l'USDT et l'USDC, représentés par des pièces stables centralisées, dominent le marché des pièces stables. Les garanties du stablecoin décentralisé DAI deviennent progressivement centralisées. Les pièces stables algorithmiques LUNA et UST se transforment en pièces stables. les cinq premiers par capitalisation boursière se sont ensuite effondrés. La naissance d'Ethena est un compromis et un équilibre entre les marchés DeFi et CeFi.

- Le service OES fourni par l'institution gère les actifs de la chaîne et mappe le montant vers un échange centralisé pour fournir une marge. Il conserve les caractéristiques de DeFi et isole les fonds de la chaîne de l'échange pour réduire le détournement de fonds et l'insolvabilité. de l'échange et d'autres risques. En revanche, les caractéristiques du CeFi sont conservées pour obtenir une liquidité suffisante.

- Le revenu sous-jacent se compose des revenus de staking des dérivés de liquidité Ethereum et des revenus de taux de financement obtenus lors de l'ouverture de positions de couverture en bourse. Également connu sous le nom de produit de revenu structuré d’arbitrage de taux de financement universel.

- encourage la liquidité grâce à un système de points.

Ses actifs écologiques comprennent :

- USDe - un stablecoin émis en déposant du stETH (d'autres actifs et dérivés pourraient être ajoutés à l'avenir).

- s USDe - Jetons de bons obtenus après avoir misé en USDe.

- ENA - jeton de protocole/jeton de gouvernance, qui entre actuellement sur le marché après avoir échangé des points à chaque période. Le verrouillage de l'ENA peut obtenir une plus grande accélération des points.

Rapport de recherche

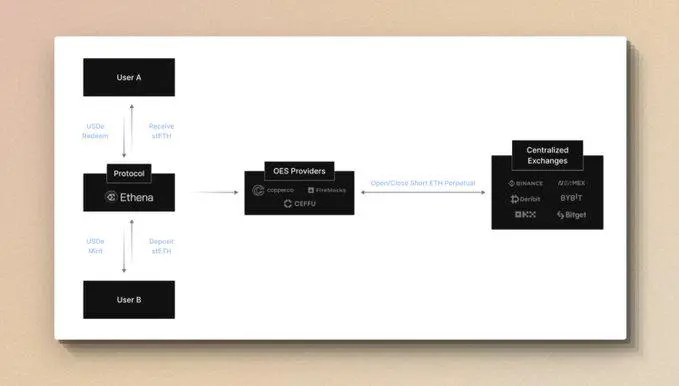

1/6 • Comment l'USDe stablecoin est frappé et racheté

Déposez le premier ETH dans le protocole Ethena, ce qui signifie que l'USDe peut être frappé à un ratio de 1:1 USD. Le st ETH déposé est envoyé au dépositaire tiers et le solde est mappé à la bourse via un « règlement hors bourse ». Ethena ouvre ensuite une position perpétuelle courte sur ETH sur CEX pour garantir que la valeur de la garantie reste neutre en delta ou à Les prix en USD restent inchangés.

- Les utilisateurs ordinaires peuvent acquérir des USDe dans des pools de liquidité externes sans autorisation.

- Les institutions approuvées qui ont été sélectionnées par KYC/KYB et inscrites sur la liste blanche peuvent créer et racheter des USDe à tout moment directement via le contrat Ethena.

- Les actifs sont toujours conservés dans des adresses de conservation transparentes en chaîne, de sorte qu'ils ne dépendent pas de l'infrastructure bancaire traditionnelle et ne seront pas affectés par le détournement de fonds, la faillite, etc.

2/6 • OES - méthode de conservation des fonds de ceDeFi

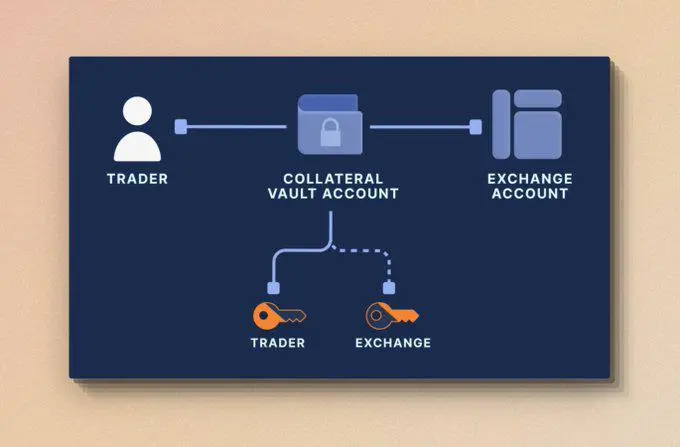

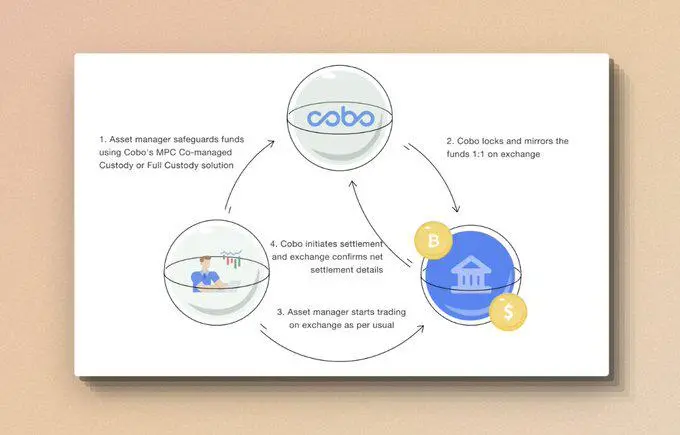

OES (Off-exchange Settlement) est une méthode de règlement pour la conservation des fonds de gré à gré, qui prend en compte à la fois la traçabilité transparente en chaîne et l'utilisation centralisée des échanges de fonds.

- En utilisant la technologie MPC pour créer une adresse de garde, les actifs de l'utilisateur sont enregistrés sur la chaîne pour maintenir la transparence et la décentralisation, et l'adresse est gérée conjointement par l'utilisateur et l'institution de garde, éliminant le risque de contrepartie de l'échange et atténuant considérablement risques potentiels. problèmes de sécurité et utilisation abusive des fonds. Cela peut garantir que les actifs sont entre les mains des utilisateurs dans la plus grande mesure possible.

- Les fournisseurs d'OES coopèrent généralement avec les bourses pour permettre aux traders de mapper les soldes d'actifs vers la bourse à partir des portefeuilles qu'ils contrôlent conjointement pour effectuer les transactions et les services financiers associés. Cela permettrait, par exemple, à Ethena d'héberger des fonds hors bourse, tout en étant en mesure d'utiliser ces fonds en bourse pour fournir des garanties pour les positions sur dérivés couvertes par le delta.

MPC Wallet est actuellement considéré comme le choix idéal pour les conglomérats souhaitant contrôler un seul pool d'actifs cryptographiques. Le modèle MPC distribue des clés individuelles dans des unités distinctes aux utilisateurs de portefeuille respectifs, gérant conjointement les adresses de dépôt.

3/6 •Méthode de profit

- Revenu de jalonnement Ethereum apporté par les dérivés de liquidité ETH.

- Le revenu du taux de financement obtenu en ouvrant une position courte sur la bourse, et le revenu du Basis Spread.

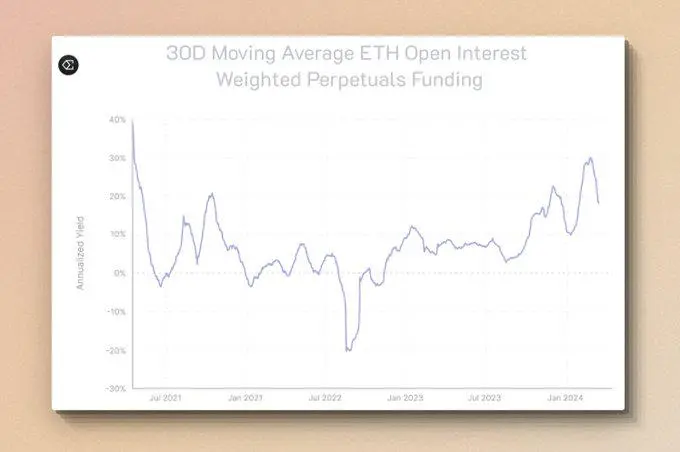

Le « taux de financement » est un paiement périodique aux traders détenant des positions longues ou courtes, basé sur la différence entre le prix au comptant et le marché des contrats perpétuels. Par conséquent, les traders paieront ou recevront des fonds en fonction de leurs besoins pour détenir des positions longues ou courtes. Lorsque le taux de financement est positif, les positions longues paient les positions courtes ; lorsque le taux de financement est négatif, les positions courtes paient les positions longues. Ce mécanisme garantit que les prix sur les deux marchés ne s'écartent pas pendant de longues périodes.

« Base » signifie que puisque le spot et les contrats à terme sont négociés séparément, leurs prix ne s'alignent pas toujours. L'écart de leurs prix est appelé Basis Spread, et à mesure que le contrat à terme approche de son expiration, le prix du contrat à terme tend généralement vers le prix au comptant correspondant. À l'expiration, les traders détenant un contrat long doivent acheter l'actif sous-jacent au prix prédéterminé du contrat. Par conséquent, à mesure que la date d’expiration des contrats à terme approche, la base devrait tendre vers 0.

Ethena développe différentes stratégies d'arbitrage en utilisant les soldes de fonds mappés sur les bourses, ce qui offre des avantages diversifiés aux détenteurs d'USEe sur la chaîne.

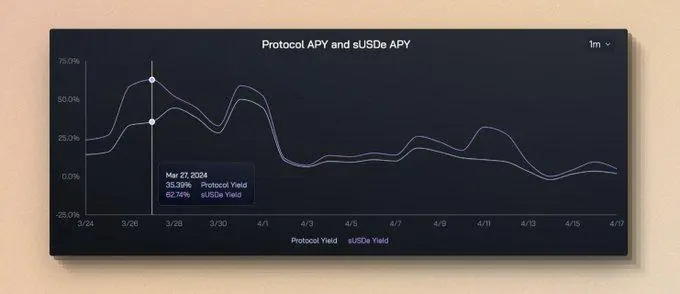

4/6 •Rendement et durabilité

En termes de rendement, le rendement annualisé obtenu par le protocole au cours du mois dernier a atteint un maximum de 35%, et le rendement alloué à l'USDe a atteint 62%. La différence ici est que l'USDe n'est pas entièrement promis et converti en s USDe. En fait, il est fondamentalement impossible d'atteindre un taux de promesse de 100 % si seulement 50 % de l'USDe est promis et converti en s USDe, alors cette partie de s. USDe est égal à 50 %. Le montant du gage représente 100 % de tous les retours. Étant donné que les scénarios d'application de l'USDe entreront dans les protocoles DeFi tels que Curve et Pendle, cela répond non seulement aux besoins de différents scénarios d'application, mais augmente également potentiellement le rendement de l'USDe.

Cependant, à mesure que le marché se refroidit et qu'il y a moins de fonds longs en bourse, les revenus du taux de financement diminueront également. Par conséquent, après le début du mois d'avril, le résultat global a une tendance évidente à la baisse. Actuellement, le rendement du protocole est réduit à 2. %, le rendement sUSDe est tombé à 4 %.

Ainsi, en termes de rendement, l'USDe est plus dépendant du marché des contrats à terme dans les échanges centralisés, et sera également limité par l'ampleur du marché à terme, car lorsque l'émission de l'USDe dépasse la capacité correspondante du marché à terme, elle ne sera pas Les conditions permettant à l’USDe de poursuivre son expansion ne seront plus satisfaites.

5/6 • Évolutivité

L'évolutivité des stablecoins est cruciale, elle fait référence aux conditions et aux possibilités d'augmenter l'offre de stablecoins.

Les protocoles Stablecoin comme Maker limitent souvent l'évolutivité en raison d'exigences de sur-garantie, nécessitant plus de 1 $ de garantie pour frapper 1 $. Ethena est unique dans le sens où la principale contrainte sur son évolutivité sera l’intérêt ouvert sur le marché perpétuel de l’ETH.

Open Interest fait référence au nombre total de contrats ouverts sur la bourse. Ici, il fait spécifiquement référence à la valeur totale des positions ouvertes sur les contrats perpétuels ETH sur les bourses centralisées. Ce chiffre s'élève actuellement à environ 12 milliards de dollars (avril 2024). Ce nombre reflète le niveau actuel de positionnement de l’ETH parmi les acteurs du marché.

Comparez Ethena. Depuis sa phase initiale début 2024, l'intérêt ouvert ETH est passé de 8 milliards à 12 milliards. Récemment, Ethena a soutenu le marché BTC. L'intérêt ouvert BTC actuel est d'environ 30 milliards. L'émission de l'USDe s'élève à environ 2,3 milliards de dollars américains. Bien entendu, cela inclut l'impact de nombreux facteurs, tels que la croissance naturelle des utilisateurs du marché, la croissance des prix de l'ETH, du BTC, etc. Mais le point ici est que l’évolutivité de l’USDe est étroitement liée à la taille du marché perpétuel.

C'est aussi la raison pour laquelle Ethena coopère avec des échanges centralisés. En 2023, le projet stablecoin UXD Protocol sur la chaîne Solana utilise la même méthode delta neutre pour émettre des pièces stables, mais il a choisi un échange décentralisé en chaîne pour mettre en œuvre une stratégie de couverture. , mais en raison de la liquidité limitée de la chaîne, lorsque l'émission de pièces stables atteint une certaine échelle, cela signifie qu'un plus grand nombre d'opérations de vente à découvert sont nécessaires, ce qui conduit finalement à des taux de financement négatifs et à des coûts supplémentaires importants. De plus, l'utilisation du protocole de levier UXD Mango sur la chaîne Solana a été utilisée pour la vente à découvert. Plus tard, Mango a été attaqué sur la chaîne. Plusieurs raisons ont finalement conduit à l'échec du projet.

Alors, la valeur marchande de l'USDe peut-elle atteindre l'USDT ? DAI ? Quel niveau?

Actuellement, la valeur marchande de l'USDe est d'environ 2,3 milliards de dollars américains, se classant au cinquième rang du classement global de la valeur marchande des pièces stables. Elle a dépassé la plupart des pièces stables décentralisées et se situe toujours à 3 milliards de dollars américains du DAI.

Actuellement, l'intérêt ouvert ETH est proche du niveau record historique le plus élevé et l'intérêt ouvert BTC a atteint le sommet historique le plus élevé. Par conséquent, l'expansion de la valeur marchande de l'USDe doit augmenter les positions courtes de valeur correspondante sur le marché existant, ce qui est préjudiciable. à la croissance actuelle de l’USDe. Cela doit être un défi. En tant que principale source de revenus de l'USDe, le taux de financement est le mécanisme utilisé dans les contrats perpétuels pour ajuster le prix en fonction du marché au comptant. Ceci est généralement réalisé en payant des frais de financement périodiques de long à court ou de court à long. Lorsqu’un excès d’USDe est émis et que les positions courtes sur le marché augmentent, cela peut progressivement faire baisser le taux de financement, voire même devenir négatif. Si le taux de financement diminue ou devient négatif, cela peut réduire les bénéfices d’Ethena sur le marché.

Le sentiment du marché étant inchangé, il s'agit d'un problème typique d'équilibre entre l'offre et la demande du marché, qui nécessite de trouver un équilibre entre expansion et rendement. Si l'on considère que le sentiment du marché se dirige vers un marché haussier et que le sentiment d'être long lorsque les prix augmentent est élevé, la capacité théorique d'émission de l'USDe augmentera, en revanche, si le sentiment du marché se dirige vers un marché baissier. marché, et le sentiment d'être long lorsque le prix baisse diminue, la capacité théorique d'émission de l'USDe diminuera.

Combiné au rendement et à l'évolutivité, l'USDe peut devenir une monnaie stable avec des rendements élevés, une échelle limitée à court terme et des tendances de marché à long terme.

6/6 •Risikoanalyse

Finanzierungszinsrisiko – Wenn es nicht genügend Long-Positionen auf dem Markt gibt oder übermäßig viele USDe ausgegeben werden, wird es mit negativen Renditen auf die Finanzierungsrate rechnen, und Ethena muss Gebühren an die Long-Positionen zahlen eine Short-Position. An diesem Punkt kommt Ethena jedoch auf der Grundlage historischer Daten zu dem Schluss, dass der Markt die meiste Zeit positiv ist. Darüber hinaus verwendet Ethena LST (z. B. stETH) als Sicherheit für USDe, was eine zusätzliche Sicherheitsmarge für negative Zinssätze in Form von stETH bieten kann, was einem jährlichen Zinssatz von 3–5 % entspricht. Es ist jedoch erwähnenswert, dass ähnliche Vereinbarungen zuvor versucht haben, den Umfang synthetischer US-Dollar-Stablecoins zu erweitern, aber alle scheiterten an der Umkehrung der Renditen.

Verwahrungsrisiko – Die Fondsverwahrung beruht auf OES und zentralisierten Institutionen, die Dienstleistungen erbringen. Der Konkurs der Börse kann zu Verlusten bei nicht abgerechneten Gewinnen führen, und der Konkurs des OES-Instituts kann zu Verzögerungen bei der Beschaffung von Geldern führen. Obwohl OES MPC übernommen und die Gelder auf die einfachste Art gehalten hat, besteht theoretisch immer noch die Möglichkeit eines Gelddiebstahls .

Liquiditätsrisiko – Wenn eine Position zu einem bestimmten Zeitpunkt schnell geschlossen oder angepasst werden muss, kann es bei großen Geldbeträgen zu dem Problem unzureichender Liquidität kommen, insbesondere in Zeiten von Marktstress oder Panik. Ethena versucht, dieses Problem zu lindern und zu lösen, indem es mit zentralisierten Börsen zusammenarbeitet, beispielsweise durch schrittweise Liquidation, schrittweise Schließung von Positionen oder andere praktische Maßnahmen zur Abmilderung von Marktschocks. Diese Partnerschaft bietet möglicherweise große Flexibilität und Vorteile, birgt jedoch auch das Risiko einer Zentralisierung ist vorgestellt.

Asset-Verankerungsrisiko – st ETH und ETH sind theoretisch im Verhältnis 1:1 verankert, es gab jedoch in der Geschichte kurze Entkopplungen, vor allem vor dem Shanghai-Upgrade. Auf der Ebene der Liquiditätsderivate von Ethereum kann es in Zukunft noch zu einigen unbekannten Risiken kommen entstehen. Die Entkopplung von Vermögenswerten könnte auch die Liquidation von Börsen auslösen.

Um die oben genannten Risiken zu bewältigen, hat Ethena einen Versicherungsfonds eingerichtet. Die Mittel stammen aus der Verteilung der Einnahmen gemäß der Vereinbarung in jedem Zyklus, und ein Teil davon wird dem Versicherungsfonds gutgeschrieben.

Ce qui précède est le contenu détaillé de. pour plus d'informations, suivez d'autres articles connexes sur le site Web de PHP en chinois!

Outils d'IA chauds

Undresser.AI Undress

Application basée sur l'IA pour créer des photos de nu réalistes

AI Clothes Remover

Outil d'IA en ligne pour supprimer les vêtements des photos.

Undress AI Tool

Images de déshabillage gratuites

Clothoff.io

Dissolvant de vêtements AI

AI Hentai Generator

Générez AI Hentai gratuitement.

Article chaud

Outils chauds

Bloc-notes++7.3.1

Éditeur de code facile à utiliser et gratuit

SublimeText3 version chinoise

Version chinoise, très simple à utiliser

Envoyer Studio 13.0.1

Puissant environnement de développement intégré PHP

Dreamweaver CS6

Outils de développement Web visuel

SublimeText3 version Mac

Logiciel d'édition de code au niveau de Dieu (SublimeText3)

OKX OUYI Exchange Version Web Entrez le lien Cliquez pour entrer

Mar 31, 2025 pm 06:21 PM

OKX OUYI Exchange Version Web Entrez le lien Cliquez pour entrer

Mar 31, 2025 pm 06:21 PM

1. Entrez la version Web d'OKX EUYI Exchange ☜☜☜☜☜☜ Cliquez pour enregistrer 2. Cliquez sur le lien de l'application OKX EUYI Exchange ☜☜☜☜ Cliquez pour enregistrer 3. Après être entré sur le site officiel, l'interface Efface fournit un portail de connexion et d'enregistrement. Les utilisateurs peuvent choisir de se connecter à un compte existant ou d'enregistrer un nouveau compte en fonction de leur propre situation. Qu'il s'agisse de visualiser les conditions du marché en temps réel, de mener des transactions ou de gérer des actifs, la version Web OKX offre une expérience de fonctionnement simple et fluide, adaptée aux débutants et aux anciens combattants. Visitez le site officiel OKX maintenant pour une expérience facile

À quoi sert Ouli? Qu'est-ce que Ouyi

Apr 01, 2025 pm 03:18 PM

À quoi sert Ouli? Qu'est-ce que Ouyi

Apr 01, 2025 pm 03:18 PM

OKX est une plate-forme mondiale de trading d'actifs numériques. Ses principales fonctions incluent: 1. Achat et vente d'actifs numériques (trading au comptant), 2. Trading entre les actifs numériques, 3. Fournir des conditions et des données du marché, 4. Fournir des produits de trading diversifiés (tels que les dérivés), 5. Fournir des services à valeur ajoutée des actifs, 6. Management des actifs pratique.

Gate.io Dernier tutoriel d'inscription pour les débutants

Mar 31, 2025 pm 11:12 PM

Gate.io Dernier tutoriel d'inscription pour les débutants

Mar 31, 2025 pm 11:12 PM

Cet article fournit aux débutants des tutoriels d'inscription GATE.IO détaillés, en les guidant pour terminer progressivement le processus d'enregistrement, y compris l'accès au site officiel, le remplissage d'informations, la vérification de l'identité, etc., et met l'accent sur les paramètres de sécurité après l'enregistrement. De plus, l'article a également mentionné d'autres échanges tels que Binance, Ouyi et Sesame Open Door. Il est recommandé que les novices choisissent la bonne plate-forme en fonction de leurs propres besoins et rappellent aux lecteurs que l'investissement des actifs numériques est risqué et devrait investir rationnellement.

Le dernier tutoriel d'inscription pour la version Web Gate.io

Mar 31, 2025 pm 11:15 PM

Le dernier tutoriel d'inscription pour la version Web Gate.io

Mar 31, 2025 pm 11:15 PM

Cet article fournit un tutoriel détaillé de la version Web Gate.io pour aider les utilisateurs à démarrer facilement avec le trading d'actifs numériques. Le tutoriel couvre chaque étape de l'accès au site officiel à la fin de l'inscription et met l'accent sur les paramètres de sécurité après l'inscription. L'article présente également brièvement d'autres plateformes de trading telles que Binance, Ouyi et Sesame Open Door. Il est recommandé que les utilisateurs choisissent la bonne plate-forme en fonction de leurs propres besoins et font attention aux risques d'investissement.

Comment rouler des positions en monnaie numérique? Quelles sont les plates-formes de roulement de monnaie numérique?

Mar 31, 2025 pm 07:36 PM

Comment rouler des positions en monnaie numérique? Quelles sont les plates-formes de roulement de monnaie numérique?

Mar 31, 2025 pm 07:36 PM

Les positions de roulement de la monnaie numérique sont une stratégie d'investissement qui utilise les prêts pour amplifier l'effet de levier de négociation pour augmenter les rendements. Cet article explique le processus de roulement de la monnaie numérique en détail, y compris des étapes clés telles que la sélection des plates-formes de trading qui prennent en charge le roulement (comme Binance, Okex, Gate.io, Huobi, Bybit, etc.), ouvrant un compte de levier, en définissant un effet de levier multiple, en empruntant les fonds pour le trading et en temps réel sur le marché du marché et en ajustant les positions ou en ajoutant la marge pour éviter l'alcool. Cependant, le trading en position de roulement est extrêmement risqué et les investisseurs doivent opérer avec prudence et formuler des stratégies complètes de gestion des risques. Pour en savoir plus sur les conseils de roulement de monnaie numérique, veuillez continuer à lire.

OK Portail officiel Version Web OK Exchange

Mar 31, 2025 pm 06:24 PM

OK Portail officiel Version Web OK Exchange

Mar 31, 2025 pm 06:24 PM

Cet article détaille comment utiliser la version Web officielle d'OK Exchange pour se connecter. Les utilisateurs doivent uniquement rechercher "OK Exchange Version Web officielle" dans leur navigateur, cliquez sur le bouton de connexion dans le coin supérieur droit après être entré sur le site Web officiel, et saisir le nom d'utilisateur et le mot de passe pour se connecter. Les utilisateurs enregistrés peuvent facilement gérer les actifs, effectuer des transactions, des dépôts et retirer des fonds, etc. L'interface officielle du site Web est simple et facile à utiliser, et fournit un soutien client complet pour assurer que les utilisateurs de la douceur ne sont que des échanges sur l'organisation. Qu'attendez-vous? Visitez le site officiel d'OK Exchange maintenant pour commencer votre parcours d'actifs numériques!

Recommandation de téléchargement de téléchargement de l'application Exchange Xbit Decentralized

Mar 31, 2025 pm 08:21 PM

Recommandation de téléchargement de téléchargement de l'application Exchange Xbit Decentralized

Mar 31, 2025 pm 08:21 PM

Cet article présente en détail les étapes de téléchargement et d'installation de l'application mobile XBIT Exchange, y compris quatre étapes: l'accès au site officiel (https://www.xbit.com/), le téléchargement du package d'installation du système d'exploitation correspondant (iOS ou Android), l'installation de logiciels (y compris les méthodes d'installation des systèmes iOS et Android), et enfin l'ouverture de l'application et l'enregistrement / logique dans le site Web. Sites Web et sélectionnez le package d'installation en fonction de votre propre version système. Si vous avez des questions, veuillez contacter le service client de Xbit Exchange Online.

OKX Virtual Currency Trading App Apple Download Tutorial

Mar 31, 2025 pm 09:00 PM

OKX Virtual Currency Trading App Apple Download Tutorial

Mar 31, 2025 pm 09:00 PM

Cet article fournit des didacticiels sur le téléchargement et l'installation de l'application OKX Virtual Currency Trading App APPE. En raison des restrictions du système d'Apple, il est recommandé d'accéder directement au site officiel de l'OKX pour s'inscrire. Les utilisateurs d'Android doivent permettre l'installation d'applications à partir de sources inconnues dans les paramètres de leur téléphone mobile. Après avoir téléchargé le package d'installation, cliquez sur Installer, terminer le processus d'installation et démarrer l'application, et enfin vous inscrire ou se connecter au compte pour commencer à utiliser OKX Exchange pour le trading de devises virtuels. Le tutoriel contient des étapes détaillées pour vous aider à démarrer rapidement avec l'application OKX Trading.