原題: Grounding Through Confluence

ビットコインの価格が60,000ドル台に下落したとき、多くのデジタル資産投資家の間である程度の不安と弱気な感情が現れました。無関心が忍び込み、市場のボラティリティが失速して冬眠状態になる場合、これは珍しいことではありません。

それにもかかわらず、MVRV 比率の観点から見ると、全体的な投資家の収益性は引き続き非常に高く、平均では依然としてコインあたり 2 倍の利益を維持しています。多くの場合、これは「熱狂的な」強気相場の局面と「熱狂的な」強気相場の局面を区別する指標またはルールです。

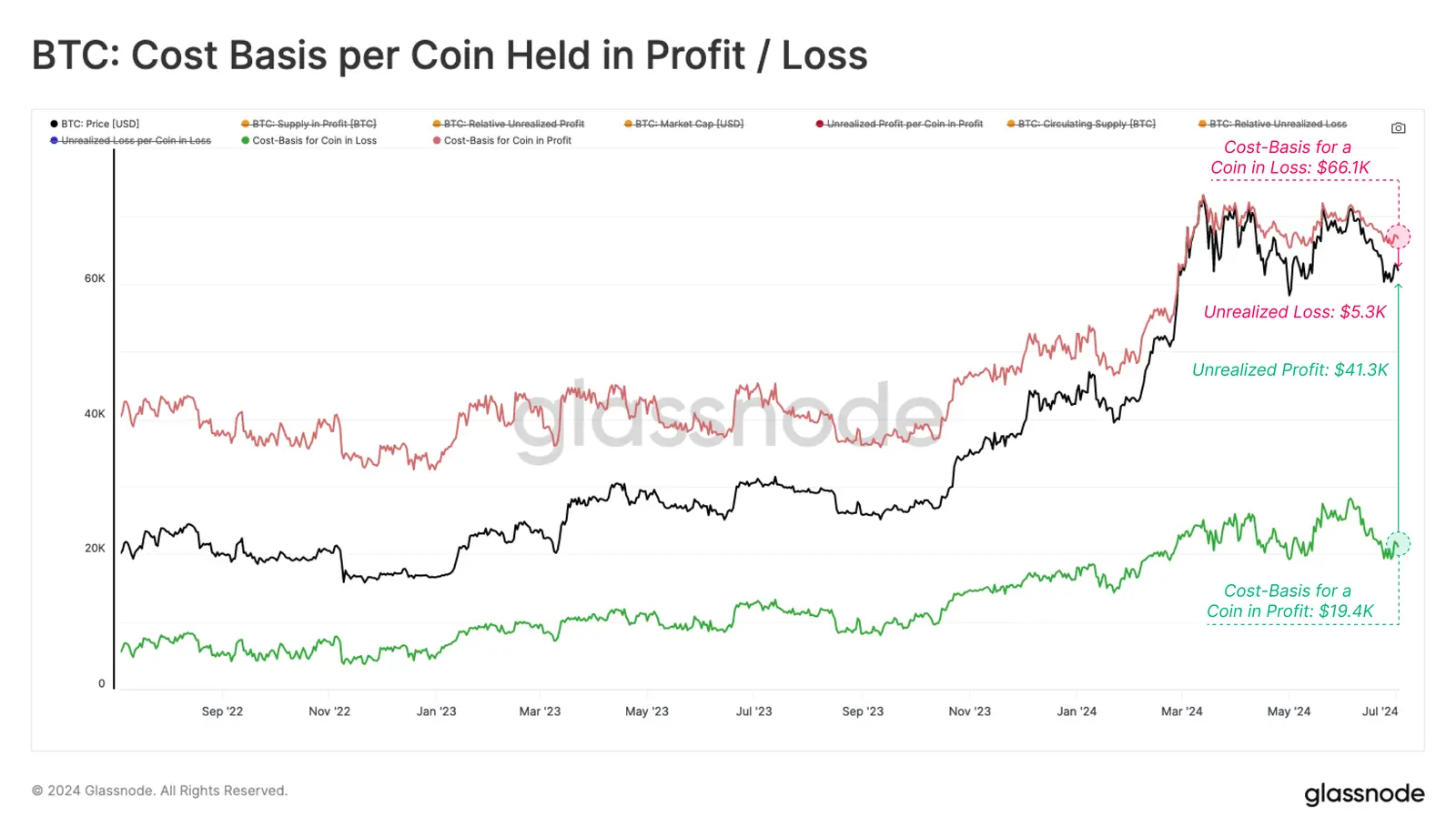

すべての保有資産を含み損益に分割することで、各グループの平均原価ベースとコインあたりの含み損益の平均規模を評価できます。

· 平均的な収益性の高いコイン保有には、41,300 ドルの含み益と約 19,400 ドルのコストがかかります。このデータは、パトシエンティティ、初期のマイナー、失われたコインなど、サイクルの初期に移動されたコインによって歪められていることに注意してください。

· 負けたコインの平均含み損は 3,000 ドルで、コストは約 1,000 ドルです。 2021年サイクルの「トップバイヤー」はまだほとんど保有していないため、これらのコインは主に短期保有者によって保有されている。

これら 2 つの指標は、投資家が利益を維持するか、またはより大きな含み損を回避しようとするときに、潜在的な売りの圧力ポイントを特定するのに役立ちます。

コインあたりの含み損益率を見ると、保有による紙の利益の大きさが紙の損失の 8.2 倍であることがわかります。これより大きな相対価値を記録した取引日はわずか 18% であり、これらのデータはすべて、私たちが熱狂的な強気局面にあるという事実を示しています。

3月の史上最高値(ATH)は、歴史的な強気市場のピークと一致するいくつかの特徴を備えたETF承認後のものであると主張することもできます。

ビットコイン価格は、投資家の無関心と退屈が広がる中、3月の史上最高値以来、6万ドルから7万ドルの範囲で値固めが続いている。これにより、ほとんどの投資家は優柔不断となり、市場は確固たるトレンドを確立できませんでした。

サイクルのどの位置にいるかを判断するために、過去のビットコイン市場サイクルについて考えるための簡略化されたフレームワークを参照します:

・深い弱気市場: 価格は実現価格を下回ります

・初期の強気市場: 価格は実現価格の間です実現価格と実際の市場平均

· 熱狂的な強気市場: 価格は史上最高値と実際の市場平均の間にあります

· 狂乱的な強気市場: 価格は前のサイクルの史上最高値よりも高い

現在、価格はまだ熱狂的な強気市場の段階にあり、ほんの数回熱狂的なゾーンに落ちただけです。実際の市場平均は 50,000 ドルで、これは各アクティブ投資家の平均コストベースを表します。

この水準は、市場がマクロ強気相場を継続できるかどうかを決める重要な価格水準です。

次に、短期保有者グループに注目し、そのコスト基準をプラスまたはマイナス 1 標準偏差のレベルで重ね合わせます。これは、これらの価格に敏感な保有者が反応し始める可能性のある領域を提供します:

· 多額の未実現利益は、現在92,000ドルの価値がある市場が過熱する可能性があることを示しています。

・短期保有者グループの損益分岐点レベルは64,000ドルで、スポット価格は現在このレベルを下回っていますが、それを取り戻そうとしています。

· 大幅な含み損は、現在 50,000 ドルと評価されている市場が売られすぎている可能性があることを示しています。これは、強気市場のブレークポイントとして機能する実際の市場平均と一致しています。

-1 標準偏差バンドを下回るスポット価格を記録する日は取引日のうち 7% のみであり、これは比較的まれな出来事であることに注目する価値があります。

価格が短期保有者の原価基準を下回っているため、このグループのさまざまなサブセット間の財務ストレスのレベルを調査する必要があります。年齢指標をセグメント化することで、短期保有者グループ内のさまざまな年齢構成要素のコスト基準を分析して調べることができます。

現在、1日〜1週間、1週間〜1ヶ月、1ヶ月〜3ヶ月のコイン平均は含み損となっています。これは、この統合範囲がトレーダーや投資家にとってほとんど生産的ではないことを示唆しています。

3 か月から 6 か月のグループはまだ未実現利益が発生している唯一のサブグループであり、平均原価基準は 58,000 ドルです。これは今回の調整の安値と一致しており、重要な注目分野であることが改めて示されています。

テクニカル指標に目を向けると、200DMA (200 日移動平均) に対する価格の比率を評価する Mayer Multiple 指標を使用できます。 200DMA は、強気または弱気の勢いを評価するための単純な指標としてよく使用され、主要な市場のピボット ポイントを上下にブレイクします。

200DMA は現在 58,000 ドルと評価されており、再びオンチェーン価格モデルとの収束が実現します。

URPD メトリックを使用して、特定のコストベースクラスター周辺の供給集中をさらに評価できます。現在、スポット価格は6万ドルと過去最高値の間の大規模供給ノードの下限付近にある。これは、短期保有者のコストベースモデルと一致しています。

現在、263万BTC(流通供給量の13.4%)は6万ドルから7万ドルの範囲にあり、わずかな価格変動がコインと投資家のポートフォリオの収益性に大きな影響を与える可能性があります。

全体的に、これは、多くの投資家が 60,000 ドルを下回る価格下落に敏感である可能性があることを示唆しています。

数か月にわたるレンジ内での価格行動の後、多くのローリングウィンドウの時間枠でボラティリティが大幅に低下していることに気づきました。この現象を視覚化するために、ボラティリティの縮小が達成される期間を検出する簡単なツールを導入します。これは、多くの場合、差し迫ったボラティリティの上昇の兆候を示します。

このモデルは、1 週間、2 週間、1 か月、3 か月、6 か月、1 年の時間枠で実現ボラティリティの 30 日間の変化を評価します。すべてのウィンドウが 30 日間のマイナスの変化を示すと、ボラティリティが縮小し、投資家が将来のボラティリティに対する期待を下げていると推測するシグナルがトリガーされます。

過去 60 日間の最高値と最低値の動きの割合の範囲を測定することで、市場のボラティリティを評価することもできます。この指標によれば、ボラティリティはめったに見られないレベルまで圧縮され続けていますが、通常は長期にわたる値固めの後、より大きな市場が動く前に発生します。

最後に、セルサイドのリスク比率を使用してボラティリティの評価を強化できます。このツールは、資産の規模 (実現時価総額) と比較して、投資家によって固定された実現利益と損失の絶対合計を評価します。この指標は次のフレームワークに従って考えることができます:

· 高い値は、投資家がコストベースに比べてかなりの利益または損失でコインを支出していることを示します。この状況は、通常、ボラティリティの高い価格変動に続いて、市場が均衡を取り戻す必要がある可能性があることを示しています。

· 低い値は、ほとんどのコインが損益分岐点ベースに比べて使用されていることを示し、ある程度のバランスが達成されていることを示します。この状況は通常、現在の価格範囲内で「利益と損失」が枯渇していることを示し、多くの場合、低ボラティリティ環境を表します。

注目すべきは、短期保有者の売り手リスク比率が過去最低に縮小し、5,083取引日中、より低い値(5%)を記録したのはわずか274日でした。これは、この価格安定期間中にある程度の均衡が確立されたことを示唆しており、短期的にはボラティリティが高くなるという予想を示唆しています。

ビットコイン市場は興味深い局面にあり、価格は過去最高値を 20% も下回っているにもかかわらず、無関心と退屈が君臨しています。平均的なコインはまだ2倍の含み益を持っていますが、新規購入者はポジションを失っています。

また、投資家の行動パターンの変化の背後にある重要な要因も調査します。私たちはオンチェーン指標とテクニカル指標全体の収束レベルを模索し、重点を置く 3 つの主要領域を見つけ出しました。

· 58,000ドルから60,000ドルを下回ると、多くの短期保有者が赤字となり、200DMA価格レベルを下回ることになります。

· 60,000ドルから64,000ドルの間で価格が変動し、市場が躊躇する現在の横ばい傾向が続いています。

· 64,000ドルを超えると、多くの短期保有者にとってコインは収益性を取り戻し、その結果投資家心理が高まる可能性があります。

価格設定とオンチェーンデータの両方の観点から、ボラティリティは複数の時間枠にわたって圧縮され続けています。セルサイドのリスク比率や60日間の価格帯などの指標は過去最低水準に低下した。これは、現在の取引レンジが次のレンジへの拡大の後期段階にあることを示唆しています。

以上がGlassnode: 多くの指標が歴史的安値に下落しており、短期的にはボラティリティがさらに高まる可能性があります。の詳細内容です。詳細については、PHP 中国語 Web サイトの他の関連記事を参照してください。