AI 医薬品の全体像を 1 つの記事で理解する: 年間収益 300 億、3 つの異なる階層

資金調達を行っている AI 医薬品はどのくらい人気があるのでしょうか?

海外からの受注額は最大331億元に達しており、これは従来型製薬会社の1年間の研究開発投資に近い額だ。

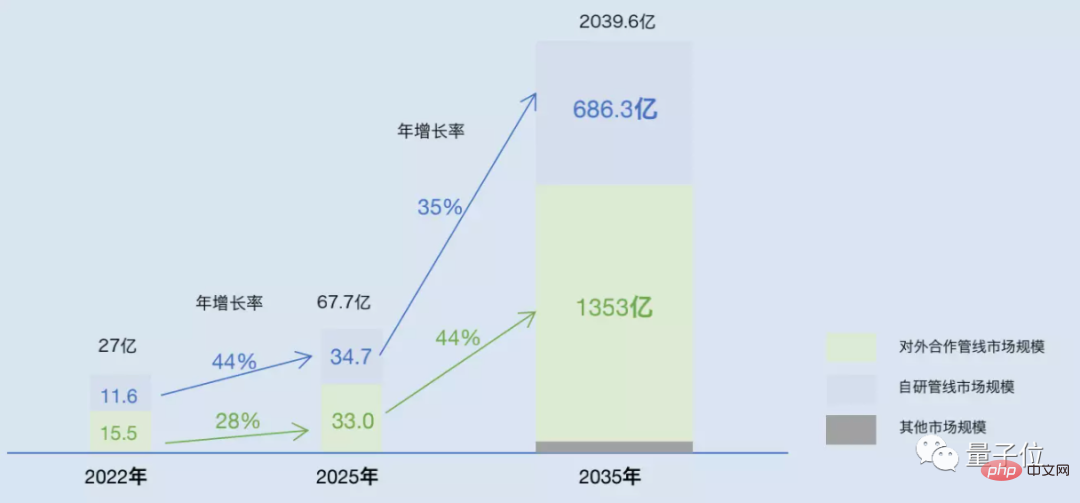

国内市場は控えめに見積もっても2,040億元に達し、BAT、Byte、Huaweiなどのインターネット大手企業が投資を競っており、中には1年内に3ラウンドの大規模資金調達を完了した企業もある。年...

△画像出典: Qubit Think Tank

北京大学フロンティア学際研究所、海外有名大学教授からMIT博士まで、彼らは起業家精神に参加し、海外の賞を受賞した人もいます。名門大学から博士号取得のオファーを受けた学生も中退して参加しました...

しかし、資本ブームとは対照的に、現在は業界発展の状況:

現在上場している国内AI製薬企業は0社、まだ1社も黒字化していません; 外資系AI製薬企業は上場後に株価が大きく下落しています。

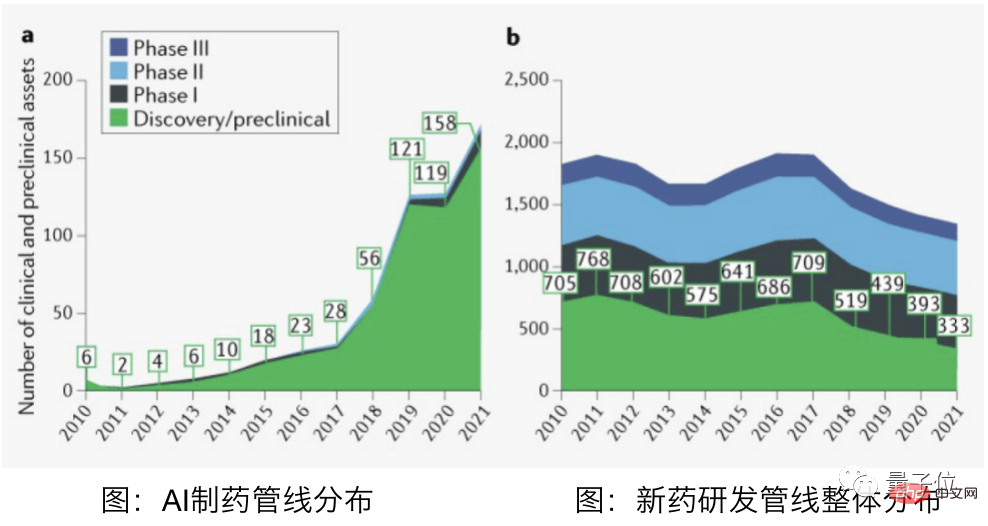

現時点でAI開発に成功した医薬品は世界で上市に成功しておらず、各種スタートアップ企業の公開情報によれば、パイプラインが臨床に入ったばかりの国内企業は2社、外資系企業は8社のみである。ステージの時代ステージ。

業界の当初の熱狂が去り、疑問の声がますます顕著になってきた:

AI製薬業界は今後の投融資で注目を集める花形なのか、それともテクノロジーを装ったPPTバブルでしょうか?

AI テクノロジー自体のデータ ボトルネックと製薬分野におけるその役割は、本当に伝統的な製薬会社の利益の減少を救うことができるのでしょうか?

AI医薬品が本当に実現するのはいつになるのでしょうか?

数十の機関にインタビューした後、私たちは国内外のAI製薬業界の現状、困難と機会を説明するために「AI製薬業界徹底レポート」を作成しました。この業界が直面している。

AI製薬「現状マップ」

AI製薬は、正確に言うと「AIを使って薬を予測する」はずです。

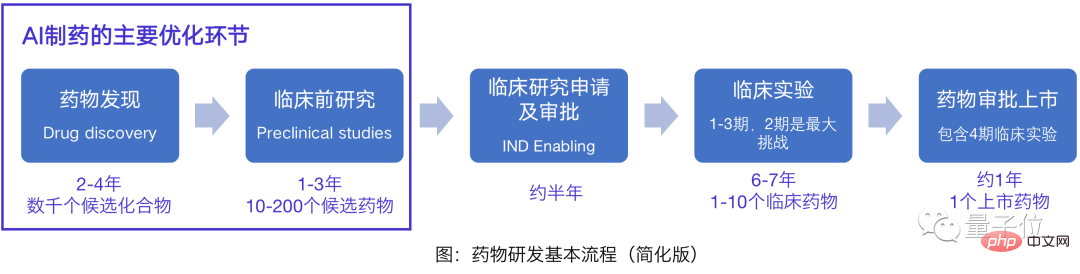

はい、現段階の AI は従来の医薬品の研究開発システムを実際に破壊するものではなく、研究開発プロセスの観点から見ても、AI の最適化は 40% 未満です。

このような位置付けは、AI 医薬品の「両価性」を強化します。

一方で、創薬は医薬品研究全体の基礎です。および開発プロセスは、医薬品イノベーションにとって最も有望なブレークスルーでもありますが、一方で、医薬品研究開発の臨床試験コストの 60 ~ 80% は AI によって最適化することができません。

この矛盾感は、AI医薬品の資金調達状況、技術価格、研究開発の実施にも反映されています。

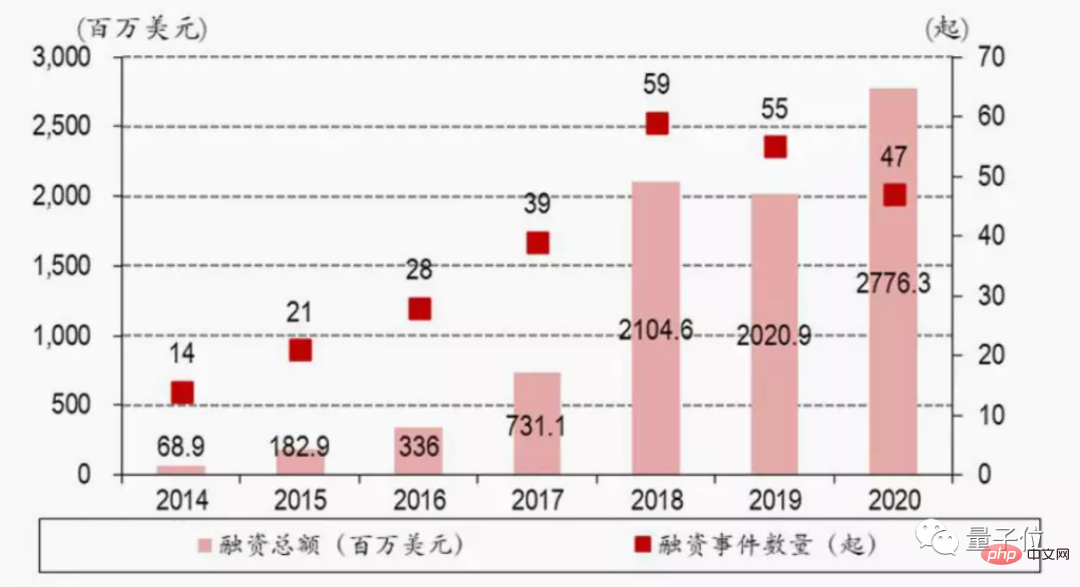

資金調達の状況だけを見れば、AI製薬は大きな収益が期待できる業界であると思われるでしょう。

中国銀行証券のデータによると、2020年だけで中国におけるAI医薬品融資プロジェクトの数は倍増し、同年の融資総額は前年比約10倍に増加した。

それ以来、世界中の少なくとも 11 社の AI 製薬会社が 1 億米ドルを超える大規模な資金調達を受けています。そして、このデータは依然として上昇傾向を示しています:

△データ ソース: BOC Securities

Arterial Orange による報告書によると、「AI医薬品」は2021年に最も人気のある資金調達ルートの1つとなり、世界で77件の資金調達が総額45億6000万米ドル(約307億人民元)に達し、そのうち12億4000万米ドルが中国市場で調達された。

同時に、AI製薬会社の存続状況も非常に楽観的です。シリーズ A 企業の約 53% がシリーズ B への参入に成功し、シリーズ B 企業の 38% がシリーズ C への参入に成功し、シリーズ C 企業の 46% がシリーズ D への参入に成功しました。

AI企業の収益化手法を見ていると、投資の可能性も秘めているように思えます。

Benevolent 目論見書のデータを参照し、自社開発パイプラインの価格だけを見ると、AI 製薬会社が設定する頭金とマイルストンの支払い価格は、特に臨床試験の第 2 段階以降は低くはありません。頭金だけで11億米ドル近くに達することもあります。

△画像出典:量子シンクタンク

しかし、研究開発の実施状況と相まって、強い矛盾を感じます。

たとえば、業界では AI によって予測された薬はまだ市場に存在しておらず、臨床試験の第 2 フェーズに公的に入った薬も市場には存在しません。

同時に、AI医薬品は、創薬用AI(AIDD)の信頼性と持続可能性を証明し、従来のコンピューター創薬(CADD)を置き換えたり最適化したりできる画期的なコア技術をまだ生み出していません。プロセス。 。

Qubit シンクタンクのデータによると、最も急速に成長している AI 予測薬でさえ、動物実験を通過して臨床試験の第 1 段階に入ったばかりです。

これらの急成長している AI 予測薬のうち、国内のパイプラインは 3 つだけで、海外のパイプラインは 16 近くありますが、いずれもまだ第 1 段階にあります。

△画像出典: Qubit Think Tank

この状況により、2021 年以降、資本の熱意は徐々に冷めていきました:

現在、国内に上場を完了したAI製薬企業はなく、黒字化を達成した企業もありません。

少なくとも7~8社の外資系上場企業の株価がほぼ例外なく暴落した。

実際、過去の経験から判断すると、医薬品の研究開発が失敗する確率は非常に高く、無数の新薬の臨床試験への投資は最終的には無駄になり、AIによる医薬品予測の不確実性が再び高まります。麻薬の発売、セックス。

特にこれらの薬剤はまだ臨床試験の第 2 段階に入っていないため、市場に投入できるかどうかの保証はありません。

1961年の「サリドマイド事件」以来、新薬発売の最大の関門は常に薬の有効性が検証できるかどうかでした。信頼できる安全性データや患者に対する明確な有益性データなどの「実質的な証拠」が提供できない場合、この段階でその薬は無効になる可能性が非常に高いです。

明らかに、この期間中、AI によって予測された医薬品が第 II 相臨床試験に参加して合格するまで、ほとんどの資本は傍観されることになります。

従来の製薬会社と比較すると、AI 製薬会社の規模は大きくありません。臨床試験のリスクとコストが極めて高い状況では、この「失敗の可能性」は転嫁されるか、企業自身が負担することしかできません。

これにより、AI製薬企業は2つの主要なビジネスモデルを形成しました。

1つ目は、研究開発リスクを転嫁するCRO(Contract Research Organization)モデルで、従来の製薬会社や他社に「委託」し、AI技術を活用して甲が必要とする医薬品を予測します。

2 つ目は、研究開発の失敗のリスクを厭わない自己開発パイプライン モデルです。会社は医薬品と技術の特許を自社で保有しています。一度立ち上げに成功するか、特定の実現ノードに到達すると (前臨床研究など)、特許を譲渡したり手数料を請求したりすることで収益を得ることができます。

CRO か自社開発パイプラインのどちらになるかを決めるにはどうすればよいですか?

1 つは資金状況であり、自己研究パイプラインに必要な資金は非常に高額です。資金に不足していない企業は直接自社のパイプラインを開発することができ、自社のパイプラインを開発したいが資金が不足している企業は、まずCROアウトソーシングを通じて収益を上げ、その収益で自社のパイプラインを開発することができます。

もう一つは、ポジショニングの違いです。従来の製薬会社を起源とする企業が習得した多数の製薬関連理論と比較して、CRO は、「国境を越えた起業家」プレーヤーが独自の AI テクノロジーの特徴を迅速に確立するのにより適しており、自己研究パイプラインにはより高度な製薬経験とリソースが必要です。 。

実際のところ、現在中国では CRO の方が人気があり、それに比べて CRO はより迅速に利益を上げ、より明確な収益化モデルを持ち、その後の臨床試験のリスクコストを負担する必要がありません。

さらに、AI医薬品の特許を保有することに興味がなく、技術サービスのみを販売する企業もCROにしかなれません。

これは、テクノロジープラットフォームに特化し、予測研究開発のためにAI製薬ソフトウェアを他社に販売するという3番目のビジネスモデルにもつながっていますが、実際に手数料を取る国内企業は現時点では非常に少ないのが現状です。

明らかに、AI 製薬会社の位置付けと技術的優位性は、ビジネス モデルの選択に大きく影響します。

国内外の名門大学の博士教授から、インターネット大手、伝統的な製薬会社、キャピタルインキュベーションまで、多くのプレーヤーが参入しており、その傾向は多様化している。

1つ目は、有名大学の博士教授が起業する状況です。 Jingtai Technology を例に挙げると、MIT で量子物理学の博士号を取得した者が中国に帰国して起業するという典型的なケースです。同社の利点は AI テクノロジーと、量子物理学の理論研究の助けを借りて業界をリードする能力にあるため、Jingtai Technology は、独自のパイプラインを開発せず、CRO モデルに焦点を当てることを明らかにしました。

大学教授が研究結果を変えるケースもあります。たとえば、Huashen Intellectual Medicine は UIUC 終身教授 Peng Jian によって設立されました。これまでにも、タンパク質の分子予測の分野で関連する成果がありました。このベンチャーは、テクノロジー プラットフォームの開発に重点を置き、構築して提供します。

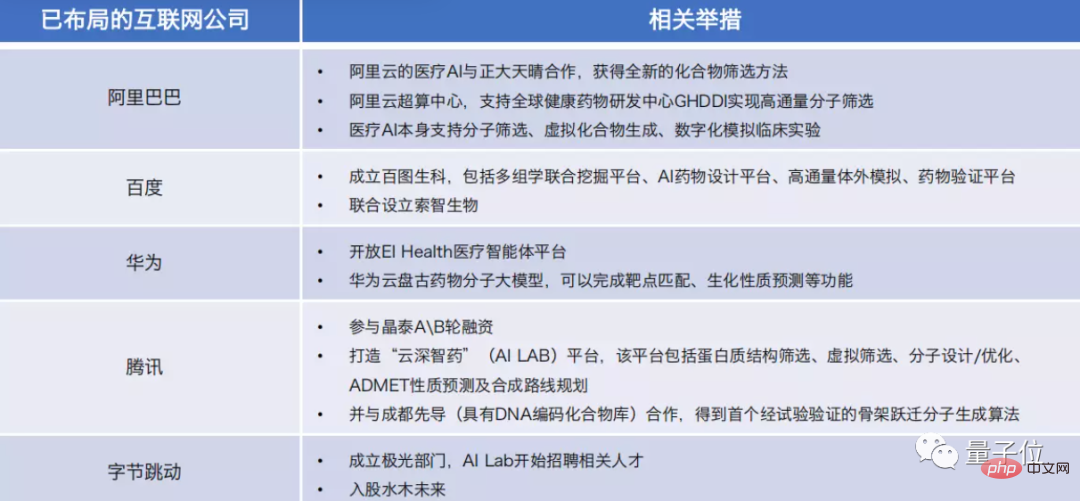

その後、インターネット大手や伝統的な製薬会社もこのゲームに参入しました。

前者はアルゴリズムの計算能力に独自の利点があり、インターネット自体の影響力を利用してその「影響範囲」を急速に拡大するのが簡単です。たとえば、Baidu と Tencent は Baitu Biotech と Yunshen Pharmaceutical のプラットフォームを確立しました。アリババは、蓄積された AI アルゴリズムの経験を活用して業界に迅速に参入し、そのコンピューティング能力の利点により、上流と下流の関係をすぐに確立しました。

後者は医薬品研究開発の豊富な経験があり、これに基づいて AI 医薬品研究開発チームを設立しています。たとえば、AstraZeneca、Merck、Pfizer、Teva は、 Amazonと協力 AION Labsはイスラエルバイオファンドと共同で設立されました。

最後に、資本の起業とファンドのインキュベーションの状況があります。キャッシュフローのサポートは十分であり、投資家自身さえも AI 起業に変身しています。たとえば、Coin Biotech の創設者である Wang Yikai は副社長でした会社設立後、Fengrui Capital から出資を受けました。

Qubit シンクタンクのデータによると、AI 医薬品市場は 2025 年に 72 億、2035 年には 2,040 億に達すると予想されています。

突然、多くのプレイヤーが AI 医薬品トラックに殺到しました。しかし、現在の状況やプレイヤーの状況から判断すると、AI製薬企業の発展の見通しを純粋な技術力や財務上の優位性だけで判断することは不可能です。

彼らの中の真のプレーヤーは誰であり、最初の新しい AI 薬の発売で主導権を握ることが最も期待されている企業は誰でしょうか?

最初の AI 医薬品を最初に販売できるのは誰でしょうか?

多くの標準と次元がありますが、業界では無視できない 4 つの中心的な次元があります:

01、パイプラインの数と研究開発の進捗状況

複雑さを考慮すると製薬プロセスは失敗率が高く、臨床承認、研究から最終的なマーケティングまで非常に長いプロセスとなります。現段階では、パイプラインの数が強みを最も直接的に示すものの 1 つです。

前述したように、パイプラインは自己開発パイプラインと外部協力パイプライン (CRO) に分かれています。

自社開発パイプラインの場合、企業は新しい標的や薬剤候補などの特定のノードでパイプラインの結果を転送でき、CRO を使用して臨床段階に進むこともできます。成功してマーケティング特許を取得すれば、利益も増加します。しかし、自社開発パイプラインのリスクも明らかです。支払い方法が不明確であり、同じパイプライン上で他社との競争が発生する可能性があります。

したがって、AI製薬企業の自社開発パイプラインに注目する際には、その研究開発の進捗状況や選択された医薬品の方向性の可能性にもより注意を払う必要があります。

対照的に、CRO モデルにおける協力パイプラインの数は、企業の技術力を判断するためのより直接的な方法です。 CROとは、AI製薬会社が従来の製薬会社の特定のタスクを完了することを指し、頭金を支払った後、タスクの進捗状況(創薬-合成-臨床研究の完了など)に基づいて協力価格が決定される、とも呼ばれますマイルストン支払いとして。

シンクタンクの Qubit の推計によると、国内パイプラインの頭金の平均は 280 万ドルですが、マイルストーンの価格は特定の医薬品によって大きく変動し、完成時には数百億元に達することもあります。協力パイプラインが増えるほど、その技術力が製薬会社に認められ、より多くの資金が研究開発に投じられるという好循環に入る。

2022 年初頭の Exscientia とサノフィの海外協力について言及し、初期支払い額は 1 億米ドルで、任務完了後、両社は 52 億米ドル相当の「超高額契約」を受け取ることになる約331億元に達します。

Qubit シンクタンクのデータによると、臨床試験の第 2 段階に入る一連の AI 予測薬は 2023 ~ 2024 年に登場し、最初に発売に成功した AI 薬は早くても 2026 年頃に登場する予定です。

新薬の上市前に、提携パイプラインの数や自社開発パイプラインの研究開発の進捗状況がAI製薬企業の技術力を判断する方向性の一つとなります。

02. 安定した信頼できるデータソース

AI製薬業界にとって、お金に加えて最も不足しているのはおそらくデータでしょう。コア資産の 1 つとしての開発 データセットの流出

しかし、Qubit Think Tank によると、データは現時点では大手 AI 製薬会社にとって問題ではなく、業界でより競争力のあるパフォーマンスを達成することさえ可能です。

したがって、安定した信頼性の高いデータをいかに入手するかということも、AI製薬企業の競争力を判断する重要な基準となります。

一般に、AI データを取得するには次の 4 つの方法があり、その安定性と信頼性は徐々に向上しています。

(1) パブリック/サードパーティ データセット

この種のデータは現在の AI 製薬業界にとって非常に重要ですが、長期的なメリットはなく、企業が中核的な競争力を獲得するのには役立ちません。さらに、既存のターゲットに関する利用可能なデータが増えるほど、探査がより完全になり、開発価値は減少します。

(2) 仮想データ

このデータ取得方法は、物理モデリングと AI によって生成されたトレーニング データによるもので、通常はペニシリンなどの古いターゲットに基づいて短期間でデータを生成します。あまり価値はないようですが、主に予測精度を向上させるために予測モデルのトレーニング データを提供します。

(3) 独自の収集/海外協力データ

明確な自己開発パイプライン/基本的な位置付けを持つ企業の場合、独自にチームを構築して関連データを収集したり、製薬会社とデータ協力関係を結んだりすることができます。

海外では、2015 年に設立された Tempus が、費用対効果の高い遺伝子配列決定、データ構造化、病理画像分析、生物学的モデリング サービスを病院、腫瘍専門医、がんセンターなどの臨床データベースに提供することにより、独自の腫瘍ゲノムを構築しています。

米国のがんデータベースのほぼ 1/3 を網羅する、世界最大のがんデータベースの 1 つを構築するのに 4 年かかりました。

私の国のヤンセン製薬工場は、2020年にTempusと協力関係に達し、協力関係の主な推進力はアルゴリズムではなくデータであると公に述べました。

(4) スマートラボによる実験データの自主生成

ラボ内で行うドライ実験に加え、主にウェット実験を直接実施して独自にデータを生成し、ウェットとドライのクローズドを形成する手法です。ループ。

従来のウェットデータ収集速度と比較して、データ収集速度は、高スループット、インテリジェンス、自動化、制御性、細胞形態の CV 同定などの関連テクノロジーを使用することで大幅に向上できます。

生物学では、コンピューター シミュレーションとバイオインフォマティクス手法を通じてドライ実験が行われます。湿式実験は、分子、細胞、生理学的検査方法を使用して研究室で行われます。

乾式実験と湿式実験を組み合わせた実験は、AI 製薬スタートアップ企業がデータの面で新たな競争障壁を築くのに役立つ可能性があるという認識は、業界のコンセンサスに達しています。

このようなプラットフォームの確立には、生物学的才能とコンピューター才能のクロスチームに加えて、実験装置やコンピューティング リソースを含む強力なハードウェア サポートと、これら 2 つのリソースを統合する能力も必要です。

現在、Baidu Shengtu、Jingtai Technology、Yingsi Intelligent などの国内大手 AI 製薬会社はすべて、そのような実験的なプラットフォームを持っています。

外資系大手AI製薬企業は、十分な資金を背景に、独自のデータや技術を持つ上流企業を直接買収し始めている。

たとえば、Schrödinger は構造生物学の機能を拡張するために XTAL BioStructures を買収し、Relay Therapeutics は機械学習機能と大規模なデータベースを獲得するために ZebiAI を買収しました。

したがって、Qubit Think Tank が分析したように、伝統的な製薬会社は全体としてデータにおいて優位性を持っていますが、それは過去に蓄積されたデータによるものではなく、自社が持つ完全な実験プラットフォームによるものです。十分な資金を持つ AI 製薬スタートアップの場合、この障壁は高くなく、すぐに同じレベルに更新することができます。

03. 協力的な製薬会社の評価

従来の製薬会社にインテリジェントなチームが設立されているため、アルゴリズムは AI 製薬会社の長期的な競争上の優位性にはならない可能性があります。

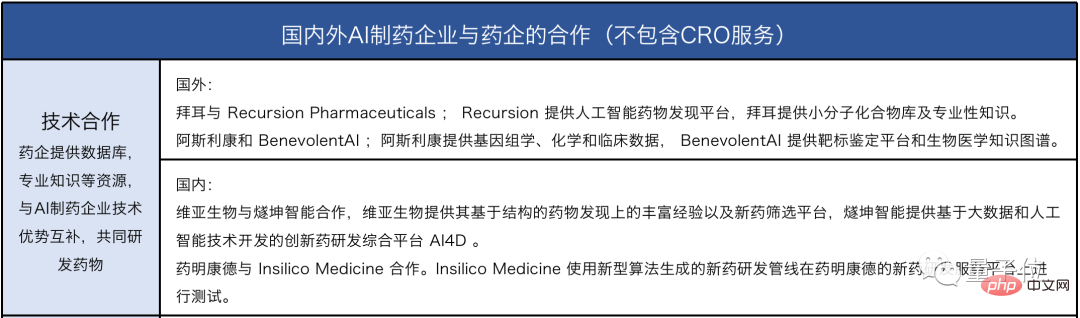

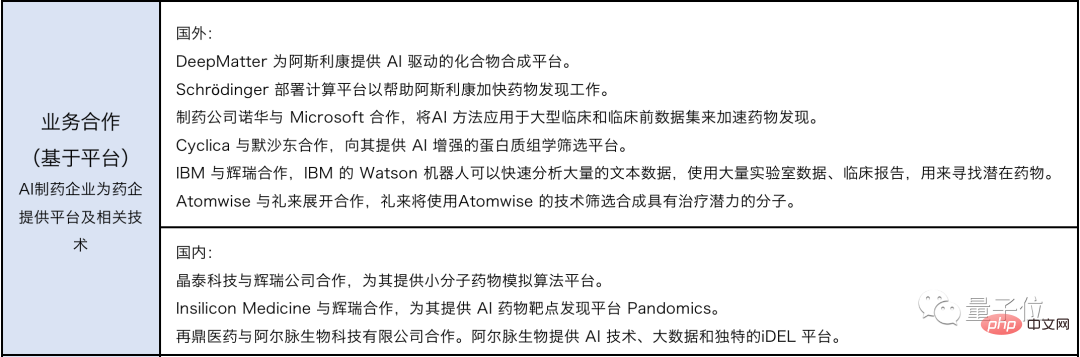

前述したように、AI 製薬企業は従来の製薬業界の研究開発プロセスを壊してはいません。独自の研究室プラットフォームを構築して「取り組んでいる」だけでなく、AI 製薬企業と製薬企業の協力も平等です。重要。

したがって、協力製薬会社の数や製薬会社の業界ステータスも直感的な評価基準となっています。

現在、大手AI製薬スタートアップ企業が従来の製薬会社と協力して徐々に独占的な地位を示しつつある。海外ではExscientiaを例に、Roche、Bayer、Sanofi、GSK、日本の住友、Evotecなどのトップ製薬企業との連携を明らかにしている。

もちろん、従来の製薬会社と AI 製薬会社の協力は双方向です。製薬会社はデータベースと専門知識を提供し、次に AI 製薬会社を必要とします。企業が技術を提供する。

# したがって、従来の製薬会社との業務提携は、AI 製薬会社が最も一般的に採用するモデルの 1 つとなっています。

Deep Pharma Intelligence によると、2020 年の時点で、世界の伝統的な製薬会社 44 社のうち 93% が協力協定を完了しています。特にロシュ、ノバルティス、ファイザーなど世界トップ10の製薬企業は平均6回以上AI製薬企業と協力している。

協力製薬企業の状況や定量的な認識に加え、AI製薬企業が選定したCRO企業も参考情報源の一つとなります。

従来の製薬業界では、CRO は特別な地位を占めており、この特徴は AI 製薬業界でも継続されます。

AI製薬会社は従来の製薬会社のCROになることができますが、その一方で、AI製薬会社は申請の承認を完了するためにデータパートナー、アッセイや実験のサプライヤーなどを含む独自のCROも必要とします。 、データ収集、臨床試験、その他のタスク。

AI製薬企業にとって、CROの選択は臨床プロジェクトと商業化プロセスに大きな影響を与えます。

04. 「AI による効率化」という 1 つの特性を打破する

ご存知のとおり、AI 医薬品の現在の適用シナリオの 1 つは、化合物スクリーニングの効率化ですが、これはよく行われます。既存のターゲットおよび化合物のデータベースに基づいています。

しかし、製薬会社の社内 AI チームの設立により、新しい AI 製薬スタートアップの参入障壁は上昇し続けています。さらに、現在の業界全体の重複は比較的高く、ほとんどの企業はパイプラインはすでに実証済みのターゲットに基づいて開発されています。

言い換えれば、AI を使用して創薬の効率を向上させることは、この業界では新しいことではありません。現在、大手 AI 製薬会社は、AI を使用して「製薬の無人地帯」を探索する革新的な能力を開発しています。

したがって、新しいスタートアップ企業にとっては、ビジネス シナリオやテクノロジーにおいて独自のエントリ ポイントを持つことが非常に重要です。

これには、AI製薬会社は、医療問題の再定義、物理学や化学などの学際的な視点の創造的な使用、医薬品の研究開発におけるシナリオと問題の再定義、複数の原則の使用など、基礎的な理論から始める必要があるかもしれません。 AI モデルに固有の誤差と不確実性を補正し、効率を向上させます。

最後に、これら 4 つの審査基準の下で、どの選手が主導権を握ることができるでしょうか?

#Qubit シンクタンクの世界的な AI 製薬ランドスケープ マップによると、現在の主要プレーヤーのほとんどは外国企業ですが、Jingtai Technology や Yingsi Intelligent などの国内プレーヤーも確認できます。

以上がAI 医薬品の全体像を 1 つの記事で理解する: 年間収益 300 億、3 つの異なる階層の詳細内容です。詳細については、PHP 中国語 Web サイトの他の関連記事を参照してください。

ホットAIツール

Undresser.AI Undress

リアルなヌード写真を作成する AI 搭載アプリ

AI Clothes Remover

写真から衣服を削除するオンライン AI ツール。

Undress AI Tool

脱衣画像を無料で

Clothoff.io

AI衣類リムーバー

AI Hentai Generator

AIヘンタイを無料で生成します。

人気の記事

ホットツール

メモ帳++7.3.1

使いやすく無料のコードエディター

SublimeText3 中国語版

中国語版、とても使いやすい

ゼンドスタジオ 13.0.1

強力な PHP 統合開発環境

ドリームウィーバー CS6

ビジュアル Web 開発ツール

SublimeText3 Mac版

神レベルのコード編集ソフト(SublimeText3)

ホットトピック

7449

7449

15

15

1374

1374

52

52

77

77

11

11

14

14

7

7

Bytedance Cutting が SVIP スーパー メンバーシップを開始: 継続的な年間サブスクリプションは 499 元で、さまざまな AI 機能を提供

Jun 28, 2024 am 03:51 AM

Bytedance Cutting が SVIP スーパー メンバーシップを開始: 継続的な年間サブスクリプションは 499 元で、さまざまな AI 機能を提供

Jun 28, 2024 am 03:51 AM

このサイトは6月27日、JianyingはByteDanceの子会社であるFaceMeng Technologyによって開発されたビデオ編集ソフトウェアであり、Douyinプラットフォームに依存しており、基本的にプラットフォームのユーザー向けに短いビデオコンテンツを作成すると報告しました。 Windows、MacOS、その他のオペレーティング システム。 Jianyingは会員システムのアップグレードを正式に発表し、インテリジェント翻訳、インテリジェントハイライト、インテリジェントパッケージング、デジタルヒューマン合成などのさまざまなAIブラックテクノロジーを含む新しいSVIPを開始しました。価格的には、クリッピングSVIPの月額料金は79元、年会費は599元(当サイト注:月額49.9元に相当)、継続月額サブスクリプションは月額59元、継続年間サブスクリプションは、年間499元(月額41.6元に相当)です。さらに、カット担当者は、ユーザーエクスペリエンスを向上させるために、オリジナルのVIPに登録している人は、

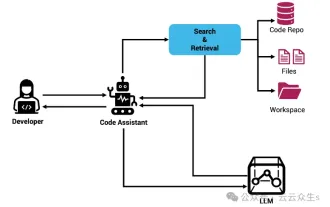

Rag と Sem-Rag を使用したコンテキスト拡張 AI コーディング アシスタント

Jun 10, 2024 am 11:08 AM

Rag と Sem-Rag を使用したコンテキスト拡張 AI コーディング アシスタント

Jun 10, 2024 am 11:08 AM

検索強化生成およびセマンティック メモリを AI コーディング アシスタントに組み込むことで、開発者の生産性、効率、精度を向上させます。 JanakiramMSV 著者の EnhancingAICodingAssistantswithContextUsingRAGandSEM-RAG から翻訳。基本的な AI プログラミング アシスタントは当然役に立ちますが、ソフトウェア言語とソフトウェア作成の最も一般的なパターンに関する一般的な理解に依存しているため、最も適切で正しいコードの提案を提供できないことがよくあります。これらのコーディング アシスタントによって生成されたコードは、彼らが解決する責任を負っている問題の解決には適していますが、多くの場合、個々のチームのコーディング標準、規約、スタイルには準拠していません。これにより、コードがアプリケーションに受け入れられるように修正または調整する必要がある提案が得られることがよくあります。

GenAI および LLM の技術面接に関する 7 つのクールな質問

Jun 07, 2024 am 10:06 AM

GenAI および LLM の技術面接に関する 7 つのクールな質問

Jun 07, 2024 am 10:06 AM

AIGC について詳しくは、51CTOAI.x コミュニティ https://www.51cto.com/aigc/Translator|Jingyan Reviewer|Chonglou を参照してください。これらの質問は、インターネット上のどこでも見られる従来の質問バンクとは異なります。既成概念にとらわれずに考える必要があります。大規模言語モデル (LLM) は、データ サイエンス、生成人工知能 (GenAI)、および人工知能の分野でますます重要になっています。これらの複雑なアルゴリズムは人間のスキルを向上させ、多くの業界で効率とイノベーションを推進し、企業が競争力を維持するための鍵となります。 LLM は、自然言語処理、テキスト生成、音声認識、推奨システムなどの分野で幅広い用途に使用できます。 LLM は大量のデータから学習することでテキストを生成できます。

微調整によって本当に LLM が新しいことを学習できるようになるのでしょうか: 新しい知識を導入すると、モデルがより多くの幻覚を生成する可能性があります

Jun 11, 2024 pm 03:57 PM

微調整によって本当に LLM が新しいことを学習できるようになるのでしょうか: 新しい知識を導入すると、モデルがより多くの幻覚を生成する可能性があります

Jun 11, 2024 pm 03:57 PM

大規模言語モデル (LLM) は巨大なテキスト データベースでトレーニングされ、そこで大量の現実世界の知識を取得します。この知識はパラメータに組み込まれており、必要なときに使用できます。これらのモデルの知識は、トレーニングの終了時に「具体化」されます。事前トレーニングの終了時に、モデルは実際に学習を停止します。モデルを調整または微調整して、この知識を活用し、ユーザーの質問により自然に応答する方法を学びます。ただし、モデルの知識だけでは不十分な場合があり、モデルは RAG を通じて外部コンテンツにアクセスできますが、微調整を通じてモデルを新しいドメインに適応させることが有益であると考えられます。この微調整は、ヒューマン アノテーターまたは他の LLM 作成物からの入力を使用して実行され、モデルは追加の実世界の知識に遭遇し、それを統合します。

新しい科学的で複雑な質問応答ベンチマークと大規模モデルの評価システムを提供するために、UNSW、アルゴンヌ、シカゴ大学、およびその他の機関が共同で SciQAG フレームワークを立ち上げました。

Jul 25, 2024 am 06:42 AM

新しい科学的で複雑な質問応答ベンチマークと大規模モデルの評価システムを提供するために、UNSW、アルゴンヌ、シカゴ大学、およびその他の機関が共同で SciQAG フレームワークを立ち上げました。

Jul 25, 2024 am 06:42 AM

編集者 |ScienceAI 質問応答 (QA) データセットは、自然言語処理 (NLP) 研究を促進する上で重要な役割を果たします。高品質の QA データ セットは、モデルの微調整に使用できるだけでなく、大規模言語モデル (LLM) の機能、特に科学的知識を理解し推論する能力を効果的に評価することもできます。現在、医学、化学、生物学、その他の分野をカバーする多くの科学 QA データ セットがありますが、これらのデータ セットにはまだいくつかの欠点があります。まず、データ形式は比較的単純で、そのほとんどが多肢選択式の質問であり、評価は簡単ですが、モデルの回答選択範囲が制限され、科学的な質問に回答するモデルの能力を完全にテストすることはできません。対照的に、自由回答型の Q&A

あなたが知らない機械学習の 5 つの流派

Jun 05, 2024 pm 08:51 PM

あなたが知らない機械学習の 5 つの流派

Jun 05, 2024 pm 08:51 PM

機械学習は人工知能の重要な分野であり、明示的にプログラムしなくてもコンピューターにデータから学習して能力を向上させる機能を提供します。機械学習は、画像認識や自然言語処理から、レコメンデーションシステムや不正行為検出に至るまで、さまざまな分野で幅広く応用されており、私たちの生活様式を変えつつあります。機械学習の分野にはさまざまな手法や理論があり、その中で最も影響力のある 5 つの手法は「機械学習の 5 つの流派」と呼ばれています。 5 つの主要な学派は、象徴学派、コネクショニスト学派、進化学派、ベイジアン学派、およびアナロジー学派です。 1. 象徴主義は、象徴主義とも呼ばれ、論理的推論と知識の表現のためのシンボルの使用を強調します。この学派は、学習は既存の既存の要素を介した逆演繹のプロセスであると信じています。

SOTA パフォーマンス、厦門マルチモーダルタンパク質-リガンド親和性予測 AI 手法、初めて分子表面情報を結合

Jul 17, 2024 pm 06:37 PM

SOTA パフォーマンス、厦門マルチモーダルタンパク質-リガンド親和性予測 AI 手法、初めて分子表面情報を結合

Jul 17, 2024 pm 06:37 PM

編集者 | KX 医薬品の研究開発の分野では、タンパク質とリガンドの結合親和性を正確かつ効果的に予測することが、医薬品のスクリーニングと最適化にとって重要です。しかし、現在の研究では、タンパク質とリガンドの相互作用における分子表面情報の重要な役割が考慮されていません。これに基づいて、アモイ大学の研究者らは、初めてタンパク質の表面、3D 構造、配列に関する情報を組み合わせ、クロスアテンション メカニズムを使用して異なるモダリティの特徴を比較する、新しいマルチモーダル特徴抽出 (MFE) フレームワークを提案しました。アライメント。実験結果は、この方法がタンパク質-リガンド結合親和性の予測において最先端の性能を達成することを実証しています。さらに、アブレーション研究は、この枠組み内でのタンパク質表面情報と多峰性特徴の位置合わせの有効性と必要性を実証しています。 「S」で始まる関連研究

AIなどの市場を開拓するグローバルファウンドリーズがタゴール・テクノロジーの窒化ガリウム技術と関連チームを買収

Jul 15, 2024 pm 12:21 PM

AIなどの市場を開拓するグローバルファウンドリーズがタゴール・テクノロジーの窒化ガリウム技術と関連チームを買収

Jul 15, 2024 pm 12:21 PM

7月5日のこのウェブサイトのニュースによると、グローバルファウンドリーズは今年7月1日にプレスリリースを発行し、自動車とインターネットでの市場シェア拡大を目指してタゴール・テクノロジーのパワー窒化ガリウム(GaN)技術と知的財産ポートフォリオを買収したことを発表した。モノと人工知能データセンターのアプリケーション分野で、より高い効率とより優れたパフォーマンスを探求します。生成 AI などのテクノロジーがデジタル世界で発展を続ける中、窒化ガリウム (GaN) は、特にデータセンターにおいて、持続可能で効率的な電力管理のための重要なソリューションとなっています。このウェブサイトは、この買収中にタゴール・テクノロジーのエンジニアリングチームがGLOBALFOUNDRIESに加わり、窒化ガリウム技術をさらに開発するという公式発表を引用した。 G