銀行業務における会話型 AI – 企業が犯しやすい 3 つの間違い

金融サービス業界は、他の業界に比べて融通が利かず、柔軟性がないと考えられることが多く、金融サービス業界で使用されている従来の機器やシステムは依然として特定の金融プロセスにとって重要です。しかし、デジタル化に関しては、金融サービス業界が実際にデジタル変革の取り組みを主導しています。調査によると、金融サービス業界はデジタル的に最も成熟した業界の 1 つであり、他の業界と比較してデジタル変革イニシアチブの成功率は 28% です。

新たな競争と変化するワークモデルにより、金融サービス業界のエコシステムにおける最新テクノロジーの導入が促進されています。しかし、導入と実装の成功は別のことであり、金融サービス企業が新しいテクノロジーから得られる利益を制限するいくつかの間違いが犯されています。顧客エクスペリエンスにおける会話型 AI は、多くの大手銀行が導入しているテクノロジーですが、まだその可能性を最大限に発揮できていません。

多くの銀行は、顧客からの簡単な問い合わせに対応するために独自のチャットボットを作成したり、ベンダーと提携してウェブサイトにチャットボットをインストールしたりしています。これらは顧客により良いサービスを提供できますが、主にすべてのチャットボットが同じではないため、制限もあります。チャットボットは、会話を保持し、情報を処理し、最終的に顧客に適切なソリューションを提供する能力において大きく異なります。

チャットボットを使用した顧客エクスペリエンスに関する調査によると、顧客は常に何らかの不満を抱えていることが判明しました - 回答者の 37% は、チャットボットとのコミュニケーションはモチベーションを低下させることが多く、チャットボットの機能は限られていると考えています 事前にプログラムされた回答は、回答を得ることができないことを意味します問題の根底にあります。実際、最新のシステムのほとんどは認知インテリジェンスをほとんど提供しておらず、自動化もほとんど実現できず、顧客の問題を処理する能力も限られており、よくある質問に対する既製の回答しか提供していないことがよくあります。

それでは、金融サービス企業は会話型 AI の導入をどのように適切に行うのでしょうか? まず、銀行がこれらのシステムを導入する際に避けるべき 3 つの最も一般的な間違いを次に示します。

(1) 顧客を第一に考えない

どの銀行も、顧客と従業員のやり取りの基本的なプロセスを自動化することでこれを実現したいと考えています。 , ただし、会話型 AI の導入を検討する場合、最終目標が従来のカスタマー サポート方法よりも早く顧客の目標を達成するのに役立たない場合は、プロジェクトの開始前に再検討する必要があります。

顧客は、銀行が使用するチャットボットの制限について知らないか、気にしていません。最初の質問に答えられた場合、さらに複雑なフォローアップの質問をしたり、取引が可能かどうかを尋ねたりすることがあります。基本的なチャットボットは、銀行員に質問を送信して回答を求めることによってのみ、これらのフォローアップの質問に答えます。その結果、ユーザー エクスペリエンスが低下し、依然として人間の介入が必要になります (人間の介入を回避することがボットを使用する主な目的です)。顧客は将来、非効率なボットに頼るのではなく、時間のかかる手動の方法に頼る可能性があります。基本的に、企業がプログラムに投資した場合、そのプログラムは顧客に望まない、または必要のないエクスペリエンスを提供する可能性があります。

(2) 業務に適したツールを選択していない

銀行がデジタル変革を行うことを決定した場合、より高度なツールを検討する必要があります。会話型人工知能 すぐに時代遅れになってしまう機能的に単純なチャットボットを導入するのではなく、より高いレベルの投資保護と有効性を提供するインテリジェントなソリューション。銀行の投資は可能な限り将来性を備えたものである必要があり、専門家とデータに基づいた意思決定に基づいてタスクを実行するのに十分なスキルを備えた会話型 AI エージェントを使用し、これらのやり取りから新しいシナリオを学習して予測し、常に顧客のニーズを満たせるようにする必要があります。 。まず、銀行は多くのプロセスを特定し、それらを一般的なビジネス上の問題に適用する必要があります。言い換えれば、顧客からの一般的な質問や繰り返しの質問に応答する必要があり、高度な AI ソリューションは人間の介入なしで結果を提供できます。会話型 AI システムは、特に短期的には、顧客のクエリの応答率、処理時間、ファーストコンタクト解決の向上に役立つだけでなく、自動化できないプロセスを完了する適切な作業者を見つけるのに役立つ場合に最も価値があります。

たとえば、顧客が「中小企業融資を申請すべきですか?」のような質問をした場合、チャットボットは普遍的な回答を提供することはできません。コグニティブ システムを使用すると、銀行は機械学習、会話の区別、履歴記憶を活用して、顧客の質問や懸念事項について十分な情報に基づいた意見を提供できます。コグニティブ システムは、消費者の銀行取引履歴を調査し、市場データにアクセスし、計算を実行し、そして最も重要なことに、有意義な推奨事項を提供するために消費者の財務目標をクエリすることができます。

(3) 導入が速すぎる

デジタル ワーカーであっても、練習すれば多くのことが完璧になります。企業は、既存の IT エコシステムに統合して数時間以内に顧客に提供できる AI システムを開発する一部のベンダーの約束に注意する必要があります。会話型 AI バンキング ソリューションのインストールと、最終目標を達成するためのトレーニングは、関連するものではありますが、別のシナリオです。

会話型 AI ソリューションが進歩し続けるにつれて、銀行は厳格なプロセスに従い、銀行用語を専門的に理解し、他のシステム API とのシームレスな統合を提供するソリューションを見つけることができます。ただし、失敗を回避し、適用されるすべての法律や規制に準拠するには、これらのプロセスとアクションを複数回テストする必要があります。銀行業務の専門家と同様に、AI システムでも価値を生み出すには、ブランド固有のポジショニング、トレーニング、習熟レベルが必要です。

金融サービス業界がデジタル変革を確実にリードし続けることが、世界的な金融リーダーとしての地位を維持するための鍵となります。ただし、新しいテクノロジーをビジネス モデルに統合することは、特にテクノロジーが顧客向けであり、将来の成長が顧客サービスに依存する場合には、難しい場合があります。金融サービス企業は、上記の間違いを回避し、AI 投資の長期的な成功を確実にし、信頼している顧客の満足度を向上させるための措置を講じる必要があります。

以上が銀行業務における会話型 AI – 企業が犯しやすい 3 つの間違いの詳細内容です。詳細については、PHP 中国語 Web サイトの他の関連記事を参照してください。

ホットAIツール

Undresser.AI Undress

リアルなヌード写真を作成する AI 搭載アプリ

AI Clothes Remover

写真から衣服を削除するオンライン AI ツール。

Undress AI Tool

脱衣画像を無料で

Clothoff.io

AI衣類リムーバー

Video Face Swap

完全無料の AI 顔交換ツールを使用して、あらゆるビデオの顔を簡単に交換できます。

人気の記事

ホットツール

メモ帳++7.3.1

使いやすく無料のコードエディター

SublimeText3 中国語版

中国語版、とても使いやすい

ゼンドスタジオ 13.0.1

強力な PHP 統合開発環境

ドリームウィーバー CS6

ビジュアル Web 開発ツール

SublimeText3 Mac版

神レベルのコード編集ソフト(SublimeText3)

ホットトピック

7859

7859

15

15

1649

1649

14

14

1403

1403

52

52

1300

1300

25

25

1242

1242

29

29

Bytedance Cutting が SVIP スーパー メンバーシップを開始: 継続的な年間サブスクリプションは 499 元で、さまざまな AI 機能を提供

Jun 28, 2024 am 03:51 AM

Bytedance Cutting が SVIP スーパー メンバーシップを開始: 継続的な年間サブスクリプションは 499 元で、さまざまな AI 機能を提供

Jun 28, 2024 am 03:51 AM

このサイトは6月27日、JianyingはByteDanceの子会社であるFaceMeng Technologyによって開発されたビデオ編集ソフトウェアであり、Douyinプラットフォームに依存しており、基本的にプラットフォームのユーザー向けに短いビデオコンテンツを作成すると報告しました。 Windows、MacOS、その他のオペレーティング システム。 Jianyingは会員システムのアップグレードを正式に発表し、インテリジェント翻訳、インテリジェントハイライト、インテリジェントパッケージング、デジタルヒューマン合成などのさまざまなAIブラックテクノロジーを含む新しいSVIPを開始しました。価格的には、クリッピングSVIPの月額料金は79元、年会費は599元(当サイト注:月額49.9元に相当)、継続月額サブスクリプションは月額59元、継続年間サブスクリプションは、年間499元(月額41.6元に相当)です。さらに、カット担当者は、ユーザーエクスペリエンスを向上させるために、オリジナルのVIPに登録している人は、

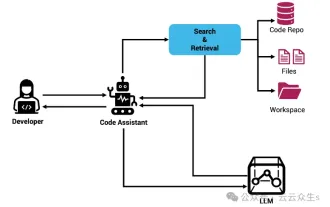

Rag と Sem-Rag を使用したコンテキスト拡張 AI コーディング アシスタント

Jun 10, 2024 am 11:08 AM

Rag と Sem-Rag を使用したコンテキスト拡張 AI コーディング アシスタント

Jun 10, 2024 am 11:08 AM

検索強化生成およびセマンティック メモリを AI コーディング アシスタントに組み込むことで、開発者の生産性、効率、精度を向上させます。 JanakiramMSV 著者の EnhancingAICodingAssistantswithContextUsingRAGandSEM-RAG から翻訳。基本的な AI プログラミング アシスタントは当然役に立ちますが、ソフトウェア言語とソフトウェア作成の最も一般的なパターンに関する一般的な理解に依存しているため、最も適切で正しいコードの提案を提供できないことがよくあります。これらのコーディング アシスタントによって生成されたコードは、彼らが解決する責任を負っている問題の解決には適していますが、多くの場合、個々のチームのコーディング標準、規約、スタイルには準拠していません。これにより、コードがアプリケーションに受け入れられるように修正または調整する必要がある提案が得られることがよくあります。

GenAI および LLM の技術面接に関する 7 つのクールな質問

Jun 07, 2024 am 10:06 AM

GenAI および LLM の技術面接に関する 7 つのクールな質問

Jun 07, 2024 am 10:06 AM

AIGC について詳しくは、51CTOAI.x コミュニティ https://www.51cto.com/aigc/Translator|Jingyan Reviewer|Chonglou を参照してください。これらの質問は、インターネット上のどこでも見られる従来の質問バンクとは異なります。既成概念にとらわれずに考える必要があります。大規模言語モデル (LLM) は、データ サイエンス、生成人工知能 (GenAI)、および人工知能の分野でますます重要になっています。これらの複雑なアルゴリズムは人間のスキルを向上させ、多くの業界で効率とイノベーションを推進し、企業が競争力を維持するための鍵となります。 LLM は、自然言語処理、テキスト生成、音声認識、推奨システムなどの分野で幅広い用途に使用できます。 LLM は大量のデータから学習することでテキストを生成できます。

微調整によって本当に LLM が新しいことを学習できるようになるのでしょうか: 新しい知識を導入すると、モデルがより多くの幻覚を生成する可能性があります

Jun 11, 2024 pm 03:57 PM

微調整によって本当に LLM が新しいことを学習できるようになるのでしょうか: 新しい知識を導入すると、モデルがより多くの幻覚を生成する可能性があります

Jun 11, 2024 pm 03:57 PM

大規模言語モデル (LLM) は巨大なテキスト データベースでトレーニングされ、そこで大量の現実世界の知識を取得します。この知識はパラメータに組み込まれており、必要なときに使用できます。これらのモデルの知識は、トレーニングの終了時に「具体化」されます。事前トレーニングの終了時に、モデルは実際に学習を停止します。モデルを調整または微調整して、この知識を活用し、ユーザーの質問により自然に応答する方法を学びます。ただし、モデルの知識だけでは不十分な場合があり、モデルは RAG を通じて外部コンテンツにアクセスできますが、微調整を通じてモデルを新しいドメインに適応させることが有益であると考えられます。この微調整は、ヒューマン アノテーターまたは他の LLM 作成物からの入力を使用して実行され、モデルは追加の実世界の知識に遭遇し、それを統合します。

あなたが知らない機械学習の 5 つの流派

Jun 05, 2024 pm 08:51 PM

あなたが知らない機械学習の 5 つの流派

Jun 05, 2024 pm 08:51 PM

機械学習は人工知能の重要な分野であり、明示的にプログラムしなくてもコンピューターにデータから学習して能力を向上させる機能を提供します。機械学習は、画像認識や自然言語処理から、レコメンデーションシステムや不正行為検出に至るまで、さまざまな分野で幅広く応用されており、私たちの生活様式を変えつつあります。機械学習の分野にはさまざまな手法や理論があり、その中で最も影響力のある 5 つの手法は「機械学習の 5 つの流派」と呼ばれています。 5 つの主要な学派は、象徴学派、コネクショニスト学派、進化学派、ベイジアン学派、およびアナロジー学派です。 1. 象徴主義は、象徴主義とも呼ばれ、論理的推論と知識の表現のためのシンボルの使用を強調します。この学派は、学習は既存の既存の要素を介した逆演繹のプロセスであると信じています。

新しい科学的で複雑な質問応答ベンチマークと大規模モデルの評価システムを提供するために、UNSW、アルゴンヌ、シカゴ大学、およびその他の機関が共同で SciQAG フレームワークを立ち上げました。

Jul 25, 2024 am 06:42 AM

新しい科学的で複雑な質問応答ベンチマークと大規模モデルの評価システムを提供するために、UNSW、アルゴンヌ、シカゴ大学、およびその他の機関が共同で SciQAG フレームワークを立ち上げました。

Jul 25, 2024 am 06:42 AM

編集者 |ScienceAI 質問応答 (QA) データセットは、自然言語処理 (NLP) 研究を促進する上で重要な役割を果たします。高品質の QA データ セットは、モデルの微調整に使用できるだけでなく、大規模言語モデル (LLM) の機能、特に科学的知識を理解し推論する能力を効果的に評価することもできます。現在、医学、化学、生物学、その他の分野をカバーする多くの科学 QA データ セットがありますが、これらのデータ セットにはまだいくつかの欠点があります。まず、データ形式は比較的単純で、そのほとんどが多肢選択式の質問であり、評価は簡単ですが、モデルの回答選択範囲が制限され、科学的な質問に回答するモデルの能力を完全にテストすることはできません。対照的に、自由回答型の Q&A

SOTA パフォーマンス、厦門マルチモーダルタンパク質-リガンド親和性予測 AI 手法、初めて分子表面情報を結合

Jul 17, 2024 pm 06:37 PM

SOTA パフォーマンス、厦門マルチモーダルタンパク質-リガンド親和性予測 AI 手法、初めて分子表面情報を結合

Jul 17, 2024 pm 06:37 PM

編集者 | KX 医薬品の研究開発の分野では、タンパク質とリガンドの結合親和性を正確かつ効果的に予測することが、医薬品のスクリーニングと最適化にとって重要です。しかし、現在の研究では、タンパク質とリガンドの相互作用における分子表面情報の重要な役割が考慮されていません。これに基づいて、アモイ大学の研究者らは、初めてタンパク質の表面、3D 構造、配列に関する情報を組み合わせ、クロスアテンション メカニズムを使用して異なるモダリティの特徴を比較する、新しいマルチモーダル特徴抽出 (MFE) フレームワークを提案しました。アライメント。実験結果は、この方法がタンパク質-リガンド結合親和性の予測において最先端の性能を達成することを実証しています。さらに、アブレーション研究は、この枠組み内でのタンパク質表面情報と多峰性特徴の位置合わせの有効性と必要性を実証しています。 「S」で始まる関連研究

SKハイニックスは8月6日に12層HBM3E、321層NANDなどのAI関連新製品を展示する。

Aug 01, 2024 pm 09:40 PM

SKハイニックスは8月6日に12層HBM3E、321層NANDなどのAI関連新製品を展示する。

Aug 01, 2024 pm 09:40 PM

8月1日の本サイトのニュースによると、SKハイニックスは本日(8月1日)ブログ投稿を発表し、8月6日から8日まで米国カリフォルニア州サンタクララで開催されるグローバル半導体メモリサミットFMS2024に参加すると発表し、多くの新世代の製品。フューチャー メモリおよびストレージ サミット (FutureMemoryandStorage) の紹介。以前は主に NAND サプライヤー向けのフラッシュ メモリ サミット (FlashMemorySummit) でしたが、人工知能技術への注目の高まりを背景に、今年はフューチャー メモリおよびストレージ サミット (FutureMemoryandStorage) に名前が変更されました。 DRAM およびストレージ ベンダー、さらに多くのプレーヤーを招待します。昨年発売された新製品SKハイニックス