フィンテックの未来を形作るテクノロジーとは何ですか?

フィンテックが世界中で広く普及するにつれて、業界のニーズを満たすためにさまざまなテクノロジーが適用されてきました。これらには、消費者の需要、規制当局の承認、安全性の強化、競争が含まれます。エコシステムを運営する高度なテクノロジーは、よりスマートになり、適応性が高まります。フィンテックの将来の主なトレンドは、人工知能 (AI)、クラウド コンピューティング、ブロックチェーン、モノのインターネット (IoT)、オープン バンキングのカテゴリに分類できます。これらのフィンテック技術のトレンドを詳しく見てみましょう。

主な FinTech トレンド

1. 人工知能はよりスマートなソリューションをもたらします

ケンブリッジ オルタナティブ ファイナンス センターによると、90%フィンテック企業はすでに何らかの形で人工知能を応用している。人工知能の最も強力な側面は、他の誰よりも効率的かつ優れた作業方法を学習することです。データから学習することにより、AI モデルは人間の介入を必要とせずにタスクを効率的に実行できます。これにより、仕事がより迅速、より効率的、より正確に実行され、フィンテック ソリューションがよりスマートになります。

フィンテックにおける AI のユースケースには次のものが含まれます。

- #チャットボットを仮想アシスタントとして使用して、顧客の質問に答え、アドバイスを提供し、反復的なタスクを完了します

- 自然言語処理をデプロイする ( NLP) を使用して、仮想アシスタントとの人間のようなコミュニケーションを可能にし、顧客エンゲージメントを強化します

- #AI アルゴリズムを使用して不審なアクティビティを検出し、不審な取引や保険請求にフラグを立てるなど、不正行為を防止します

- 提供する顧客セグメンテーションモルドール・インテリジェンスによると、カスタマイズされた商品を提供し、リスクスコア分析に基づいてより迅速なローン承認を促進します

- モルドール・インテリジェンスによると、より多くの企業がビジネスを禁止する中、世界の A? 市場は 266 億 7,000 万米ドルの価値があると予想されています2026年。

2. クラウド コンピューティングはセキュリティを向上させます

クラウド コンピューティングは、速度、拡張性、柔軟性、より迅速な展開に加えて、自動化と組み込みのセキュリティ制御によってセキュリティも大幅に向上します。フィンテックには、機密データの管理や業界規制の遵守におけるリスクが常に伴います。クラウド データ ウェアハウスは、従来の IT エコシステムよりも信頼性が高いことが証明されています。データ暗号化やゼロトラスト認証などの機能により、クラウドはデータ侵害や不正行為からより確実に保護できます。

現在、クラウド テクノロジーはこれまで以上にアクセスしやすくなり、私たちの生活様式を変えています。これにより、今や何をしていても、あらゆる業界や事業単位で使用できるセキュリティが豊富なデータ共有パスと動的なアプリケーションを提供することで、組織がデジタル変革のユースケースを実現できるようになります。

クラウド テクノロジーはフィンテック ソリューションの拡張性にも貢献し、フィンテック ソリューションの将来に大きな影響を与えます。成長を望むスタートアップには、成長とともに成長できるインフラストラクチャが必要です。クラウド インフラストラクチャのアップグレードは簡単かつ安価です。さらに、この機敏な環境により、企業は消費者の需要、規制遵守、新技術の導入などの市場の変化により容易に適応できるようになります。

3. ブロックチェーンは時代遅れの金融システムを破壊します

従来の金融システムを破壊するブロックチェーンの力は巨大です。分散台帳テクノロジー (DLT) のアプリケーションを通じて、データをリアルタイムで記録、共有、同期し、異なるデータ ストア間で分散することができます。さらに、単一障害点、信頼性の欠如、運用コストの増加を意味する集中型システムへの依存など、時代遅れの金融システムに伴う課題も解消されます。これにより、収益が増加し、エンドツーエンドのエクスペリエンスが向上し、ビジネス リスクが軽減されます。

ブロックチェーンの導入により、機関投資家などの従来のプレーヤーの投資意欲が高まり、投資ポートフォリオにおけるデジタル資産の資本配分が増加しました。現在、最も先進的なフィンテック ソリューションにはブロックチェーン モジュールが搭載されており、仮想通貨愛好家の聴衆を魅了し、急速に成長する仮想通貨市場に参入しています。伝統的な金融機関はこの傾向を見逃しておらず、フィンテックの将来においてもこの傾向に細心の注意を払う必要があります。中央銀行デジタル通貨(CBDC)などの取り組みは、世界中の中央銀行によってテストされています。もう1つの例は、JPモルガン・チェースがブロックチェーンを使用して、高額な支払いの支払い処理と検証時間を短縮することで取引を改善したことです。

4. IoT は顧客の財務データをより効率的に収集します

フィンテック企業の間では、モノのインターネット (IoT) 通信オプションが広く採用されており、より多くのデバイスが接続されたネットワークを介して通信できるようになります。およびエンドポイントデバイスを集中制御管理します。さらに、組み込みシステムとスマート テクノロジーは、異なるノード間のインテリジェントでシームレスな通信を促進するために急速に発展しています。

金融分野では、IoT は意味のある顧客データの生成、財務上の問題解決時の手動入力の必要性の軽減、不正行為の検出、信頼性の高いデータ保護の提供などに使用されています。同時に、保険会社は顧客エンゲージメントを最適化し、複雑な引受業務と保険金請求のプロセスを合理化しながら、リスクを判断するために IoT の導入を進めています。たとえば、自動車保険会社はこれまで、運転手の住所、年齢、信用度などの間接的な指標を使用して保険料を決定してきました。

5. オープン API が業界の成長を促進する

世界がオープン バンキング システムに移行するにつれて、オープン バンキング API とサービスが一般的になりつつあります。これらの API は、エンドポイント間で情報を保護しながら、シームレスなユーザー エクスペリエンスを構築するために重要です。オープン バンキングにより、銀行はユーザー自身のリクエストに基づいて API を介してユーザー データをサードパーティ プロバイダーに公開できます。そのため、お気に入りのフィンテック個人財務管理アプリを銀行口座に簡単に接続して、お金をより正確に追跡できます。

銀行にとって、オープン バンキングは、競争するのではなく、フィンテックを学び、協力する機会を提供します。銀行はイノベーションに時間がかかる傾向があるため、これにより双方にとって有利なソリューションが生まれます。同時に、フィンテック企業は革新が速いものの財務力が不足しているため、従来の銀行との協力は彼らの手に委ねられるだけです。また、既存の企業が紹介、インフラストラクチャ、またはサブスクリプション サービスから収益を生み出しながら、サードパーティの開発サービスをクライアントに拡張する収益共有エコシステムを構築する可能性もあります。さらに、API は事業部門間で共有したり、信頼できる外部パートナーと共有したりできます。これによりエコシステムの関係が促進され、イノベーションが可能になります。

フィンテック エコシステム

フィンテック エコシステムの将来はさまざまな基礎に依存しており、それなしには業界の着実な発展を促進することは不可能です。人工知能、IoT、オープン API、クラウド コンピューティング、ブロックチェーンを組み合わせることで、エコシステムにさらなる革命が起こります。効果的に競争し、顧客エクスペリエンスを向上させ、リスクを軽減し、規制要件を満たすために、先進的な企業は、フィンテックの未来を形成し、多くの利益を得ることが約束される革新的なフィンテック ソフトウェア ソリューションを採用する必要があります。

以上がフィンテックの未来を形作るテクノロジーとは何ですか?の詳細内容です。詳細については、PHP 中国語 Web サイトの他の関連記事を参照してください。

ホットAIツール

Undresser.AI Undress

リアルなヌード写真を作成する AI 搭載アプリ

AI Clothes Remover

写真から衣服を削除するオンライン AI ツール。

Undress AI Tool

脱衣画像を無料で

Clothoff.io

AI衣類リムーバー

AI Hentai Generator

AIヘンタイを無料で生成します。

人気の記事

ホットツール

メモ帳++7.3.1

使いやすく無料のコードエディター

SublimeText3 中国語版

中国語版、とても使いやすい

ゼンドスタジオ 13.0.1

強力な PHP 統合開発環境

ドリームウィーバー CS6

ビジュアル Web 開発ツール

SublimeText3 Mac版

神レベルのコード編集ソフト(SublimeText3)

ホットトピック

7461

7461

15

15

1376

1376

52

52

77

77

11

11

17

17

17

17

Bytedance Cutting が SVIP スーパー メンバーシップを開始: 継続的な年間サブスクリプションは 499 元で、さまざまな AI 機能を提供

Jun 28, 2024 am 03:51 AM

Bytedance Cutting が SVIP スーパー メンバーシップを開始: 継続的な年間サブスクリプションは 499 元で、さまざまな AI 機能を提供

Jun 28, 2024 am 03:51 AM

このサイトは6月27日、JianyingはByteDanceの子会社であるFaceMeng Technologyによって開発されたビデオ編集ソフトウェアであり、Douyinプラットフォームに依存しており、基本的にプラットフォームのユーザー向けに短いビデオコンテンツを作成すると報告しました。 Windows、MacOS、その他のオペレーティング システム。 Jianyingは会員システムのアップグレードを正式に発表し、インテリジェント翻訳、インテリジェントハイライト、インテリジェントパッケージング、デジタルヒューマン合成などのさまざまなAIブラックテクノロジーを含む新しいSVIPを開始しました。価格的には、クリッピングSVIPの月額料金は79元、年会費は599元(当サイト注:月額49.9元に相当)、継続月額サブスクリプションは月額59元、継続年間サブスクリプションは、年間499元(月額41.6元に相当)です。さらに、カット担当者は、ユーザーエクスペリエンスを向上させるために、オリジナルのVIPに登録している人は、

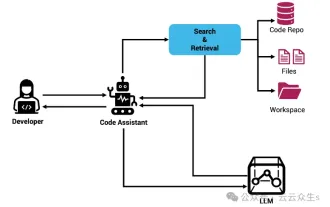

Rag と Sem-Rag を使用したコンテキスト拡張 AI コーディング アシスタント

Jun 10, 2024 am 11:08 AM

Rag と Sem-Rag を使用したコンテキスト拡張 AI コーディング アシスタント

Jun 10, 2024 am 11:08 AM

検索強化生成およびセマンティック メモリを AI コーディング アシスタントに組み込むことで、開発者の生産性、効率、精度を向上させます。 JanakiramMSV 著者の EnhancingAICodingAssistantswithContextUsingRAGandSEM-RAG から翻訳。基本的な AI プログラミング アシスタントは当然役に立ちますが、ソフトウェア言語とソフトウェア作成の最も一般的なパターンに関する一般的な理解に依存しているため、最も適切で正しいコードの提案を提供できないことがよくあります。これらのコーディング アシスタントによって生成されたコードは、彼らが解決する責任を負っている問題の解決には適していますが、多くの場合、個々のチームのコーディング標準、規約、スタイルには準拠していません。これにより、コードがアプリケーションに受け入れられるように修正または調整する必要がある提案が得られることがよくあります。

GenAI および LLM の技術面接に関する 7 つのクールな質問

Jun 07, 2024 am 10:06 AM

GenAI および LLM の技術面接に関する 7 つのクールな質問

Jun 07, 2024 am 10:06 AM

AIGC について詳しくは、51CTOAI.x コミュニティ https://www.51cto.com/aigc/Translator|Jingyan Reviewer|Chonglou を参照してください。これらの質問は、インターネット上のどこでも見られる従来の質問バンクとは異なります。既成概念にとらわれずに考える必要があります。大規模言語モデル (LLM) は、データ サイエンス、生成人工知能 (GenAI)、および人工知能の分野でますます重要になっています。これらの複雑なアルゴリズムは人間のスキルを向上させ、多くの業界で効率とイノベーションを推進し、企業が競争力を維持するための鍵となります。 LLM は、自然言語処理、テキスト生成、音声認識、推奨システムなどの分野で幅広い用途に使用できます。 LLM は大量のデータから学習することでテキストを生成できます。

微調整によって本当に LLM が新しいことを学習できるようになるのでしょうか: 新しい知識を導入すると、モデルがより多くの幻覚を生成する可能性があります

Jun 11, 2024 pm 03:57 PM

微調整によって本当に LLM が新しいことを学習できるようになるのでしょうか: 新しい知識を導入すると、モデルがより多くの幻覚を生成する可能性があります

Jun 11, 2024 pm 03:57 PM

大規模言語モデル (LLM) は巨大なテキスト データベースでトレーニングされ、そこで大量の現実世界の知識を取得します。この知識はパラメータに組み込まれており、必要なときに使用できます。これらのモデルの知識は、トレーニングの終了時に「具体化」されます。事前トレーニングの終了時に、モデルは実際に学習を停止します。モデルを調整または微調整して、この知識を活用し、ユーザーの質問により自然に応答する方法を学びます。ただし、モデルの知識だけでは不十分な場合があり、モデルは RAG を通じて外部コンテンツにアクセスできますが、微調整を通じてモデルを新しいドメインに適応させることが有益であると考えられます。この微調整は、ヒューマン アノテーターまたは他の LLM 作成物からの入力を使用して実行され、モデルは追加の実世界の知識に遭遇し、それを統合します。

新しい科学的で複雑な質問応答ベンチマークと大規模モデルの評価システムを提供するために、UNSW、アルゴンヌ、シカゴ大学、およびその他の機関が共同で SciQAG フレームワークを立ち上げました。

Jul 25, 2024 am 06:42 AM

新しい科学的で複雑な質問応答ベンチマークと大規模モデルの評価システムを提供するために、UNSW、アルゴンヌ、シカゴ大学、およびその他の機関が共同で SciQAG フレームワークを立ち上げました。

Jul 25, 2024 am 06:42 AM

編集者 |ScienceAI 質問応答 (QA) データセットは、自然言語処理 (NLP) 研究を促進する上で重要な役割を果たします。高品質の QA データ セットは、モデルの微調整に使用できるだけでなく、大規模言語モデル (LLM) の機能、特に科学的知識を理解し推論する能力を効果的に評価することもできます。現在、医学、化学、生物学、その他の分野をカバーする多くの科学 QA データ セットがありますが、これらのデータ セットにはまだいくつかの欠点があります。まず、データ形式は比較的単純で、そのほとんどが多肢選択式の質問であり、評価は簡単ですが、モデルの回答選択範囲が制限され、科学的な質問に回答するモデルの能力を完全にテストすることはできません。対照的に、自由回答型の Q&A

あなたが知らない機械学習の 5 つの流派

Jun 05, 2024 pm 08:51 PM

あなたが知らない機械学習の 5 つの流派

Jun 05, 2024 pm 08:51 PM

機械学習は人工知能の重要な分野であり、明示的にプログラムしなくてもコンピューターにデータから学習して能力を向上させる機能を提供します。機械学習は、画像認識や自然言語処理から、レコメンデーションシステムや不正行為検出に至るまで、さまざまな分野で幅広く応用されており、私たちの生活様式を変えつつあります。機械学習の分野にはさまざまな手法や理論があり、その中で最も影響力のある 5 つの手法は「機械学習の 5 つの流派」と呼ばれています。 5 つの主要な学派は、象徴学派、コネクショニスト学派、進化学派、ベイジアン学派、およびアナロジー学派です。 1. 象徴主義は、象徴主義とも呼ばれ、論理的推論と知識の表現のためのシンボルの使用を強調します。この学派は、学習は既存の既存の要素を介した逆演繹のプロセスであると信じています。

SOTA パフォーマンス、厦門マルチモーダルタンパク質-リガンド親和性予測 AI 手法、初めて分子表面情報を結合

Jul 17, 2024 pm 06:37 PM

SOTA パフォーマンス、厦門マルチモーダルタンパク質-リガンド親和性予測 AI 手法、初めて分子表面情報を結合

Jul 17, 2024 pm 06:37 PM

編集者 | KX 医薬品の研究開発の分野では、タンパク質とリガンドの結合親和性を正確かつ効果的に予測することが、医薬品のスクリーニングと最適化にとって重要です。しかし、現在の研究では、タンパク質とリガンドの相互作用における分子表面情報の重要な役割が考慮されていません。これに基づいて、アモイ大学の研究者らは、初めてタンパク質の表面、3D 構造、配列に関する情報を組み合わせ、クロスアテンション メカニズムを使用して異なるモダリティの特徴を比較する、新しいマルチモーダル特徴抽出 (MFE) フレームワークを提案しました。アライメント。実験結果は、この方法がタンパク質-リガンド結合親和性の予測において最先端の性能を達成することを実証しています。さらに、アブレーション研究は、この枠組み内でのタンパク質表面情報と多峰性特徴の位置合わせの有効性と必要性を実証しています。 「S」で始まる関連研究

AIなどの市場を開拓するグローバルファウンドリーズがタゴール・テクノロジーの窒化ガリウム技術と関連チームを買収

Jul 15, 2024 pm 12:21 PM

AIなどの市場を開拓するグローバルファウンドリーズがタゴール・テクノロジーの窒化ガリウム技術と関連チームを買収

Jul 15, 2024 pm 12:21 PM

7月5日のこのウェブサイトのニュースによると、グローバルファウンドリーズは今年7月1日にプレスリリースを発行し、自動車とインターネットでの市場シェア拡大を目指してタゴール・テクノロジーのパワー窒化ガリウム(GaN)技術と知的財産ポートフォリオを買収したことを発表した。モノと人工知能データセンターのアプリケーション分野で、より高い効率とより優れたパフォーマンスを探求します。生成 AI などのテクノロジーがデジタル世界で発展を続ける中、窒化ガリウム (GaN) は、特にデータセンターにおいて、持続可能で効率的な電力管理のための重要なソリューションとなっています。このウェブサイトは、この買収中にタゴール・テクノロジーのエンジニアリングチームがGLOBALFOUNDRIESに加わり、窒化ガリウム技術をさらに開発するという公式発表を引用した。 G