ステーキング、再ステーキング、LRTfi: 構成可能な資本効率と中立性

php エディター Xinyi が、ステーキング、再ステーキング、LRTfi について紹介します。これらの概念は、構成可能な資本の効率性と中立性についての議論であり、投資家にとって非常に重要です。この分野では、これらの概念の意味と応用を理解することは、投資戦略の有効性と市場の中立性を向上させるのに役立ちます。この記事では、読者がこれらの概念をよりよく理解し、適用できるように、これらの概念の意味を詳しく掘り下げます。

翻訳: Vernacular Blockchain

この記事のキーポイント:

- コンポーザブルな資本効率と暗号通貨としてのステーキングネイティブ基本金利

- ステーキング、再ステーキング、LRTfi

- ステーキングと再ステーキングにおける集中化と外部性の問題への対処

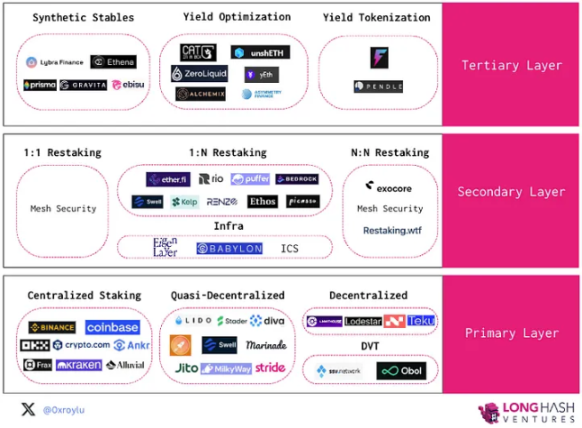

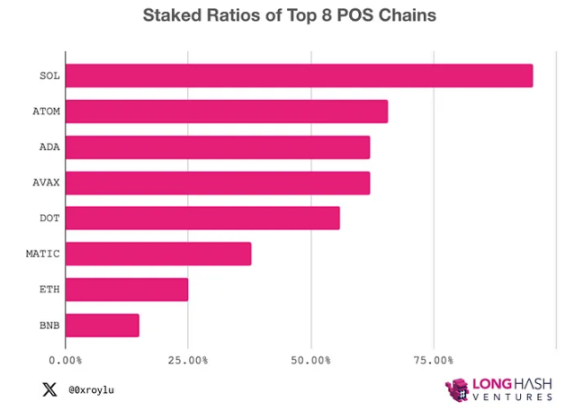

In私たちの調査によると、イーサリアム、ソラナ、ポリゴンの主要なレイヤーは成熟しており、ビットコインとコスモスのステーキングメカニズムも進化しています。イーサリアムでは、最終的な結果については 2 つの可能性があります: イーサリアムの価値が維持される場合、上位プレイヤーのシェアは 33% に近づくものの、それ以上ではない寡占が形成される可能性があります; 価値は維持されず、これはLST (レイヤ 2 ネットワーク) の確立につながる可能性があります。 Cosmos では、ICS (Inter-Chain Standard) が初期段階にあり、Solana のプレッジ率は 90% に達しています。

再ステーキングの第 2 レイヤーは、高収益を求める競争を引き起こし、最も収益が高いプロジェクト、特に LRT (レイヤー 2 ステーキング トークン) プールに資本が流れています。ステーキングを採用した最初のレイヤー 2 ネットワークとして、Blast と Manta は世界中で話題となり、ロックされた価値の総額は即座に 10 億ドルを超えました。ただし、十分な供給と強い需要を考慮すると、AVS (Automated Vault Strategies) と Restake のレイヤー 2 ネットワークから期待される利点は不明です。さらに、ビットコイン、コスモス、ソラナの再ステークメカニズムはすべて初期段階にあります。

第 3 レベルでは、ステーブルコインの合成、収益の最適化、資産のトークン化がイノベーションの多様性を促進します。この点では、構成可能性よりも資本効率とリスク管理の方が重要です。重要なのは、リスクを最小限に抑えながら最大限の構成可能性を達成することです。

1. 暗号ネイティブのベンチマークレートとしてのコンポーザブル資本効率とステーキング

コンポーザビリティは Web3 の特徴であり、摩擦のなさ、最小要件の低さ、自己ホスティングを特徴としています。対照的に、従来の金融では、収益の積み上げは高い摩擦に直面しています。たとえば、財務省証券を担保とした借入では、いくつか例を挙げると、第三者カストディアン、LTV比率のケースバイケースの判断、関連する人件費を正当化するための高い最低要件など、複数の摩擦点が生じます。

レイヤー 2 ステーブルコインの出現は、コンセンサス層の利益と実行層の DeFi 活動を組み合わせる機会を提供します。この組み合わせは、2020 年の DeFi ブームに反映されています。 3 年が経った今、この組み合わせは習慣となり、ほとんど当然のことと考えられています。私たちは資本効率を高めるための摩擦のない方法に慣れています。たとえば、ステーキング用に LPToken を鋳造したり、利益を得るポジションを提供するために流動性を高めるためにレイヤー 2 ステーブルコインを鋳造したりすることを楽しみにしています。

セルフホスティング、低い最小要件、スムーズ – これらの機能は Web3 に特有のものであり、より広範な金融市場における効率向上の可能性を浮き彫りにします。自分の株式をトークン化し、それを使って株式取引プラットフォームの LP に参加できるとしたらどうなるかを想像してみてください。不動産の利益をトークン化し、それを再仮説の収益に簡単に使用できるかどうかを想像してください。 LSTfi を使用すると、従来の金融にとってコンポーザビリティが何を意味するのかが垣間見えます。

LSTfi を使用すると、従来の金融にとってコンポーザビリティが何を意味するのかを垣間見ることができます。

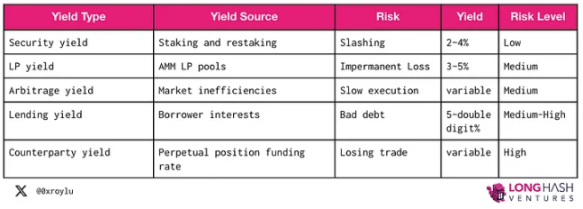

基本的に、暗号通貨には 5 種類の収益源があり、それらは積み重ね可能、つまり組み合わせ可能です。 1 つの収益源の IOUToken は、別の収益源の入力トークンとして使用できます。

もちろん、リスクと利益は表裏一体です。これら 5 つの基本的なリターンの中で、ステーキングのリターンが最も安全です。イーサリアムでステーキングが始まって以来、95万9,000人のうち226人のノードオペレーターのみが処罰された。一方で、ソブリン債は最もリスクの低い投資先として宣伝されることが多いが、イタリア、スペイン、ポルトガル、アイルランド、ギリシャ(連続債務不履行者のベネズエラとエクアドルは言うまでもない)はいずれも最近、債券デフォルトを経験している。金本位制の米国国債でさえ、1930年代に金本位制から離脱し、借金返済のために無制限に紙幣を印刷した際には「デフォルト」した。財務省の債務不履行は、国の債務返済能力に関係します。そのリスクレベルは、「ステーキング収入」のリスクよりもむしろ「借入収入」のリスクに似ています。ソブリン債のリターンは将来の債務返済の期待に基づいていますが、ステーキングのリターンは現在のネットワーク使用レベルに関連しています。

このため、私たちはステーキングを暗号空間のベンチマーク金利であると考えています。

ステーキングに加えて、収益の増加を促進する資本効率エンジンです。私たちはすでに、Blast や Manta に似たステーキング保証型 L2 ネットワーク、Picasso や Babylon に似たクロスドメイン再ステーキング、Gravita に似た LST ループなどのイノベーションを目にし始めています。

LST のコンポーザビリティ機能は、収益積み上げ設計のさらなる革新を推進します。

2. ステーキング、再ステーキング、および LSTfi/LRTfi

ステーキングは POS チェーンのセキュリティの基礎であり、Web3 におけるリスクのないベンチマーク金利です。

ジャスティン・ドレイクは、ETHには経済的安全性と経済的帯域幅という2つの目的があると考えています。さまざまな DeFi および再ステーキングアクティビティと組み合わせて、LST と LRT を使用すると、同じ ETH が両方の目的に同時に参加できるようになります。

経済安全保障が関係する場合、潜在的な共謀を軽減するために、PoS チェーンは分散化と中立性を保護する必要があります。ゲーム理論におけるプロトコルを分散性と中立性を保つように設計することは、バランスをとる行為です。すぐにこの緊張感に戻ります。

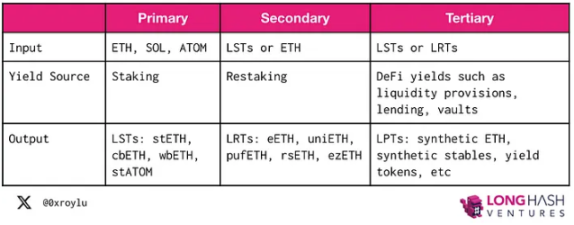

まず、このスタッキングプロセスを理解するために、PoS チェーンの例としてイーサリアムを使用してみましょう。メインレイヤーでは、ユーザーが自分の ETH をステーキングして、stETH、cbETH、wbETH、rETH などの LST を獲得できます。セカンダリ層では、LST または ETH を再ステーキングして、他のステーキング サービスにセキュリティを提供し、eETH、uniETH、pufETH などの LRT を取得できます。次に、3 番目のレイヤーでは、LST と LRT をさまざまな DeFi アクティビティと組み合わせて、収益を積み上げます。

導入を促進するインセンティブを理解するために、次の 3 つの質問に答えました。

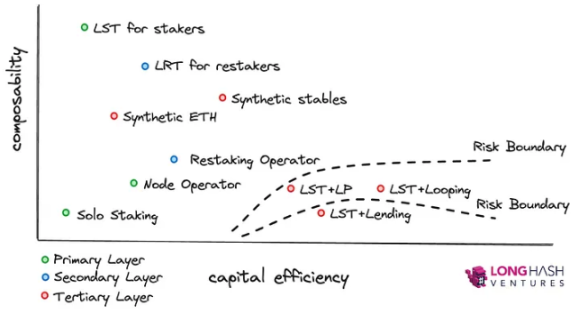

- どの戦略の組み合わせが最も高い収益を生み出しますか?これには資本効率が関係します。

- 最も深い流動性を獲得し、最も幅広い DeFi アクティビティに参加できる出力トークンはどれですか?これには構成可能性が関係します。

- どの戦略が最も安全な収入源ですか?これにはリスクの軽減が含まれます。

したがって、構成可能性と資本効率が主な採用推進要因である一方で、リスクはオプションの範囲を制限する境界条件となります。

3. メイン層 - ステーキング

メイン層では、バリデーターは PoS ネットワークを保護するために ETH、ATOM、SOL などのネイティブ トークンをデポジットします。報酬として取引手数料を受け取ります。

ステーキングは暗号通貨分野で最もリスクの低い収益生成形態であるため、時間の経過とともにイーサリアム (ステーキング率 23%) が Solana (ステーキング率 90%) や Atom (プレッジ率 70%) に追いつくと予想されます。 )、これは数千億、さらには数兆の市場拡大を表します。

ステーキングは、集中型、準分散型、分散型の 3 つのカテゴリに分類されます。利便性と構成可能性を犠牲にした、集中型および準分散型のステーキングエスクロー取引。分散型ステーキング、つまり独立したステーキングはプロトコルにとって最も安全ですが、維持が難しく、構成可能性に欠けています。理論的には、自己ホスト型ノードでも LST を発行できますが、構成可能性がないため、合理的に考える人はそれを購入しません。

1) リリースデポジット

通常の独立ステーキングでは、検証者は 2 つのキーのペア (1 つは検証者キーとして、もう 1 つは出金キーとして) を作成し、その後 32 ETH が送信されます。イーサリアム 1.0 デポジット スマート コントラクトに。基本料金は燃焼され、トランザクションのヒントがバリデーターに送信されます。アクティブにできるのは、エポックあたり 8 つのバリデーター、または 1 日あたり 1800 つのバリデーターのみです。

Rocket Pool、Diva、Swell などのステーキング プールを使用すると、独立したノード オペレーターがステーカーのデポジットで構成されるステーキング プールをサポートできます。オペレーターの観点から見ると、マージンが低いほど、預けたETHから手数料の一部を得ることができるため、資本効率が高くなります。本質的に、証拠金要件を下げることで、より大きなレバレッジが可能になります。

- ロケットプール: 8 ETHマージン

- スタダー: 4 ETHマージン

- パファー: 1 ETHマージン

と推定されていますノードオペレーターは最大 6 ~ 7% の ETH 報酬と最大 7.39% のステーキングプールトークン報酬を受け取ることができます。

Polygon では、バリデーターには許可が必要です。検証者は認証者セットへの参加を申請する必要があり、承認された認証者がバインドを解除した場合にのみ参加できます。 Solana では、バリデーターは許可なく参加でき、Solana Foundation はバリデーターが選択できるクラスターを提供しています。 Solana は、ステークされた SOL の 33% 以上を保有する少数派バリデーターの数も公式に追跡しています。

集中型取引所 (CEX) のステーキングでは、証拠金を発行するメカニズムは透明ではありません。小売りステーカーはデポジット全体を転記でき、集中ノードオペレーターは潜在的なペナルティをすべてリテールステーカーに課すことができます。ただし、ステーカーは平滑化効果の恩恵も自動的に受けることができ、多くの場合、単独でステーキングするよりも高いリターンが得られます。

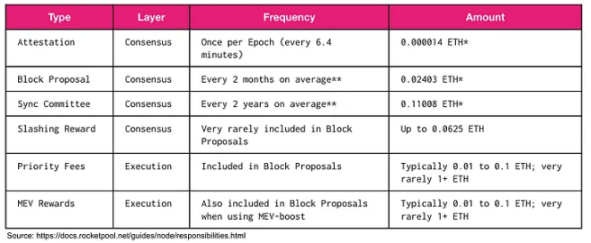

2) 報酬の獲得

2 ~ 3 日おきに、イーサリアム ビーコン チェーンはバリデーターを清算し、報酬を配布します。コンセンサス層に加えて、バリデーターは優先料金と MEV を通じて実行層の報酬を獲得できます。 Solana の Jito などのプロトコルは、LST の収量を増やすために MEV を利用しています。

MEV 増加は、MEV をブロックプロデューサーからバリデーターに再配布し、バリデーターは報酬をステーカーに配布できます。最終的には、ETH 保有者に価値を返すために MEV バーンが実装される可能性があります。本質的に、MEV の再配布は公平性をめぐる哲学的な問題です。しかし現在、MEV を使用してステーキング報酬を増やすことができます。

検証者の報酬は通常、大きく変動します。バリデーターの選択には固有のランダム性があるため、報酬は不均等になる可能性があります。 Ethereum では、前のブロックのハッシュとシードを含む決定論的なランダム性を使用して、次のバリデーターが選択されます。

この目的のために、Rocket Pool はオプトイン アプローチに基づいたスムージング プールを提供します。スムージング プールには、参加を選択したバリデータに対する報酬が蓄積されます。経験則として、バリデーターのプールがスムージング プール内のノードの数よりも小さい場合、スムージング プールからより多くの利益を得る可能性が高くなります。 Lido のようなプロジェクトの場合、スムージング機能はスマート コントラクトに組み込まれています。

集中取引所 (CEX) では、スムージングは自動的に行われ、ステーカーは長期にわたって安定した収益を期待できます。

3) ペナルティ

ペナルティは非常にまれなイベントです。イーサリアムのステーキングが始まって以来、合計959,000人のうちペナルティを受けたノードオペレーターは226人だけです。

バリデーターが 1) ブロックの生成に失敗した場合、または 2) 予想時間内に証明書の生成に失敗した場合、ペナルティが課される可能性があります。罰金の額は小さくなります。通常、バリデーターは、オフラインだったときと同じ時間以内に収益を取り戻すことができます。一方で、罰則はより厳しいものとなります。

以下の 3 つの条件のいずれかが満たされた場合にペナルティが発生します。 1) 二重署名: 同じタイムスロットの 2 つの異なるビーコン ブロックに署名します。 2) 署名のラッピング: 認証者は、別の証明書を囲んで証明書に署名します。 3) 二重署名: 同じターゲットに対して 2 つの異なる証明書に署名します。バリデーターはブロック内の不正行為の証拠を含め、バリデーターのセットと交流し、すべてのバリデーターがその証拠に署名した後にペナルティが開始されます。

ペナルティ イベントでは、次の結果が発生する可能性があります:

- 初回ペナルティ: 実効残高の 1/32 が減額されます

- 関連ペナルティ: 短期間に複数の違反があった場合、最大で実効残高が減額される場合があります。二次罰則は共謀を抑止することができます。

- 終了: バリデーターは 8192 エポック (36 日) で撤回ステータスに入ります

DVT (分散型検証テクノロジー) は、ブロックまたは認証リスクの生成失敗からバリデーターを保護するように設計されており、リスクを軽減します。ペナルティのリスクを軽減し、ステーキングプールのセキュリティを強化します。 DVT は、分散キー生成 (DKG)、マルチパーティ計算 (MPC)、およびしきい値署名スキーム (TSS) を使用して、冗長なバリデーターのセットに実装されます。

SSV (Social Security Verification) は、DVT ネットワークの一部であり、完全にオープンで分散型のオープンソースの公開製品であり、現在 Lido などのプロトコルで試用されています。 Obol は、バリデータ クライアントとコンセンサス クライアント間の通信を担当するアンマネージド ミドルウェアとして Charon を利用します。 Diva は独自の DVT 実装を使用して、許可のない方法で LST をサポートし、誰でもノードを実行できるようにします。 Puffer の Secure-Signer は、Intel SGX を使用して罰せられる違反を防止するために設計された、イーサリアム財団によって資金提供されているリモート署名ツールです。 Puffer の Secure-Signer は、コンセンサス クライアントに代わって検証キーを管理します。

資本効率の観点から見ると、DVT を介して複数のクライアントを実行するとコンピューティング リソースが消費されます。実際の実装では、同じハードウェアが複数の DVT セットに参加できます。重要なのは、DVT はプロトコルのセキュリティを強化するため、ノード オペレーターのグループがオフラインになったり、異常な動作をしたりしても、ステーキング プールは引き続き正しく機能できることです。

Cosmos Interchain Security には、ペナルティに対する興味深いアプローチがあります (提案 #187)。 ICS はまだ初期段階にあるため、ガバナンスに関する投票では、起こり得るすべての罰せられる出来事に対処する必要があります。これは、消費者チェーンから中央ハブへのセキュリティの伝染を防ぐことを目的としていますが、ガバナンスは現在、コードではなく人間の仲裁者に意思決定権限を委ねています。

4) 引き出し

イーサリアムでは、エポックごとに 4 回の引き出しが許可されています。エポックあたりそれぞれ 8 つのバリデーターと 4 つのバリデーターというエントリと終了の制限が一致しないため、長い終了キューが発生する可能性があります。引き出しが開始されると、バリデーターは 256 エポック待つ必要があります。

ソラナでは、代表団が設立されています。ステーキングプールへの標準的な委任では、出金する前にクーリングオフ期間が必要です。ただし、ステーキングプールを介した流動性ステーキングには、出金のクーリングオフ期間は必要ありません。

4. 将来に向けて

イーサリアムのプレッジ比率が増加し、ネットワーク使用量が変わらない場合、基本収益率は徐々に 1.8% に近づくはずです。これがイーサリアム ファンドの最低利回りです。が設定されるが、ガス料金と MEV の値上げにより、この傾向はある程度相殺される可能性がある。

通常、収入が他の利用可能な収入源よりも低い場合、機会費用によりステーカーはステーキングを停止するように促されます。ただし、LST (リキッド ステーキング トークン) は、保有者が経済的安全性と経済的帯域幅の両方に参加できるため、機会費用を軽減できます。したがって、収益が低いにもかかわらず、ステーカーは追加の利回りを得るためにDeFiに参加するために入金し、LSTを使用し続ける可能性があります。

イーサリアムのステーキング収益の減少により、別の現象として集中化が起きています。独立系ステーカーは、利益が減少し続け、最終的にはハードウェアのコストを超えることに気づくでしょう。

以上がステーキング、再ステーキング、LRTfi: 構成可能な資本効率と中立性の詳細内容です。詳細については、PHP 中国語 Web サイトの他の関連記事を参照してください。

ホットAIツール

Undresser.AI Undress

リアルなヌード写真を作成する AI 搭載アプリ

AI Clothes Remover

写真から衣服を削除するオンライン AI ツール。

Undress AI Tool

脱衣画像を無料で

Clothoff.io

AI衣類リムーバー

AI Hentai Generator

AIヘンタイを無料で生成します。

人気の記事

ホットツール

メモ帳++7.3.1

使いやすく無料のコードエディター

SublimeText3 中国語版

中国語版、とても使いやすい

ゼンドスタジオ 13.0.1

強力な PHP 統合開発環境

ドリームウィーバー CS6

ビジュアル Web 開発ツール

SublimeText3 Mac版

神レベルのコード編集ソフト(SublimeText3)

ホットトピック

7465

7465

15

15

1376

1376

52

52

77

77

11

11

18

18

19

19

gate.io登録チュートリアル

Mar 31, 2025 pm 11:09 PM

gate.io登録チュートリアル

Mar 31, 2025 pm 11:09 PM

この記事では、公式ウェブサイトへのアクセスから登録の完了までのすべてのステップをカバーする詳細なgate.io登録チュートリアルを提供します。登録情報の記入、検証、ユーザー契約の読み取りなどを説明します。この記事では、登録の成功後、レアルネーム認証を完了した後のセキュリティ対策を強調し、初心者からのヒントを提供して、デジタルアセットの交通旅を開始するためのヒントを提供します。

OUYIとは何ですか? ouyiとは何ですか

Apr 01, 2025 pm 03:18 PM

OUYIとは何ですか? ouyiとは何ですか

Apr 01, 2025 pm 03:18 PM

OKXはグローバルデジタル資産取引プラットフォームです。その主な機能には、1。デジタル資産の売買(スポット取引)、2。デジタル資産間の取引、3。4。DiversifiedTrading製品(デリバティブなど)の提供、5。Asset付加価値サービスの提供、6。便利な資産管理。

初心者向けのgate.io最新の登録チュートリアル

Mar 31, 2025 pm 11:12 PM

初心者向けのgate.io最新の登録チュートリアル

Mar 31, 2025 pm 11:12 PM

この記事では、初心者に詳細なgate.io登録チュートリアルを提供し、公式ウェブサイトへのアクセス、情報、身元確認などを埋めるなど、登録プロセスを徐々に完了するように導き、登録後のセキュリティ設定を強調します。さらに、この記事は、Binance、Ouyi、Sesame Open Doorなどの他の交換についても言及しました。初心者は自分のニーズに応じて適切なプラットフォームを選択し、デジタル資産への投資がリスクがあり、合理的に投資する必要があることを読者に思い出させることをお勧めします。

gate.io Webバージョンの最新の登録チュートリアル

Mar 31, 2025 pm 11:15 PM

gate.io Webバージョンの最新の登録チュートリアル

Mar 31, 2025 pm 11:15 PM

この記事では、詳細なgate.io Webバージョンの最新登録チュートリアルを提供して、ユーザーがデジタル資産取引を簡単に開始できるようにします。チュートリアルは、公式ウェブサイトへのアクセスから登録の完了までのあらゆるステップをカバーし、登録後のセキュリティ設定を強調しています。この記事では、Binance、Ouyi、Sesame Open Doorなどの他の取引プラットフォームも簡単に紹介しています。ユーザーは自分のニーズに応じて適切なプラットフォームを選択し、投資リスクに注意を払うことをお勧めします。

デジタル通貨でポジションを転がす方法は?デジタル通貨ローリングプラットフォームとは何ですか?

Mar 31, 2025 pm 07:36 PM

デジタル通貨でポジションを転がす方法は?デジタル通貨ローリングプラットフォームとは何ですか?

Mar 31, 2025 pm 07:36 PM

デジタル通貨ローリングポジションは、貸付を使用して取引レバレッジを増幅してリターンを増やす投資戦略です。 この記事では、ローリング(バイナンス、Okex、gate.io、huobi、bybitなど)をサポートする取引プラットフォームの選択などの重要な手順など、デジタル通貨ローリングプロセスを詳細に説明します。 ただし、ローリングポジション取引は非常に危険であり、投資家は慎重に運営し、完全なリスク管理戦略を策定する必要があります。 デジタル通貨ローリングのヒントの詳細については、読み続けてください。

gate.io取引プラットフォームの取引料を計算する方法は?

Mar 31, 2025 pm 09:15 PM

gate.io取引プラットフォームの取引料を計算する方法は?

Mar 31, 2025 pm 09:15 PM

gate.io取引プラットフォームの処理料は、トランザクションタイプ、トランザクションペア、ユーザーVIPレベルなどの要因によって異なります。スポット取引のデフォルト料金率は0.15%(VIP0レベル、メーカー、テイカー)ですが、VIPレベルはユーザーの30日間の取引量とGTポジションに基づいて調整されます。レベルが高いほど、料金率は低くなります。 GTプラットフォームコイン控除をサポートしており、55%オフの最低割引を楽しむことができます。契約トランザクションのデフォルトレートはメーカー0.02%、テイカー0.05%(VIP0レベル)であり、これもVIPレベルの影響を受け、異なる契約タイプとレバレッジ

仮想通貨アプリソフトウェアに推奨されるWebサイトは何ですか?

Mar 31, 2025 pm 09:06 PM

仮想通貨アプリソフトウェアに推奨されるWebサイトは何ですか?

Mar 31, 2025 pm 09:06 PM

この記事では、Binance Academy、Okx Learn、Coingecko、Cryptoslate、Coindesk、Investopedia、Coinmarketcap、Huobi University、Coinbase Learn、Cryptocompareなど、10の有名な仮想通貨関連アプリの推奨Webサイトを推奨しています。これらのWebサイトは、仮想通貨市場データ、価格動向分析などの情報を提供するだけでなく、基本的なブロックチェーンの知識、取引戦略、さまざまな取引プラットフォームアプリのチュートリアルとレビューなどの豊富な学習リソースを提供し、ユーザーがそれらをよりよく理解し、利用するのに役立ちます。

Web3トランザクションはどのプラットフォームですか?

Mar 31, 2025 pm 07:54 PM

Web3トランザクションはどのプラットフォームですか?

Mar 31, 2025 pm 07:54 PM

この記事では、Binance、Okx、Gate.io、Kraken、Bybit、Coinbase、Kucoin、Bitget、Gemini、Bitstampなど、有名なWeb3トレーディングプラットフォームのトップ10をリストします。 この記事では、通貨の数、取引タイプ(スポット、先物、オプション、NFTなど)、取り扱い手数料、セキュリティ、コンプライアンス、ユーザーグループなどなど、各プラットフォームの特性を詳細に比較します。高周波トレーダー、契約取引愛好家、またはコンプライアンスとセキュリティに焦点を当てた投資家であろうと、そこから参照情報を見つけることができます。