流動性プールとは何ですか?流動性プールを追加した後、通貨の価格は増加しましたか、それとも減少しましたか?

暗号通貨熱が世界中を席巻しており、ますます多くの人々が参加しています。ユーザー数が増加するにつれて、これらの資産の柔軟性に対する特定の要件も必要になります。この問題を解決するには、次のことが最適です。フロー プールを追加します。流動性プールを使用すると、ユーザーは長い取引決済時間を待つことなく、オンデマンドで迅速に仮想通貨を取引できるようになりますが、ユーザーにとっては、流動性プールを追加した後に取引時間と比較して通貨価格が上昇したか下落したかが気になるところです。 ?この問題は、供給される資金の量と既存の流動性プールの規模に応じて増減しますが、次に編集者が詳しく説明します。

流動性プールとは何ですか?

仮想通貨と金融市場はどちらも流動性への依存を共有しています。十分な流動性が不足すると、資産の現金化が困難になり、時間がかかります。十分な流動性とは、突然の価格変動から保護しながら、資産を迅速かつ効率的に現金に変換できることを意味します。

流動性プールは、暗号通貨分野で人気が高まっている分散型金融 (DeFi) システムの構築において重要な役割を果たします。

このようなシステムが現実世界でどのように機能するかをより深く理解するために、次の例を見てみましょう。あなたが店で何かを注文するために列に並んで待っているとします。この場合、モビリティは、多数の従業員が働いていることと同じです。これにより、注文と取引が迅速化され、顧客の満足度が高まります。一方、流動性のない市場の場合は、従業員が 1 人しかいないのに多数の顧客がいると例えることができます。明らかに、この状況は注文の遅れ、作業の効率の低下、そして最終的には顧客の不満につながります。

従来の金融では、資産の売買は買い手と売り手の両方によって提供される市場の流動性に依存することがよくあります。ただし、DeFi は流動性プールのメカニズムにより多く依存しています。流動性がなければ、分散型取引所 (DEX) は運営を維持することが困難になります。したがって、スムーズな取引を確保するには、DEX を常に十分な流動性プールに接続する必要があります。

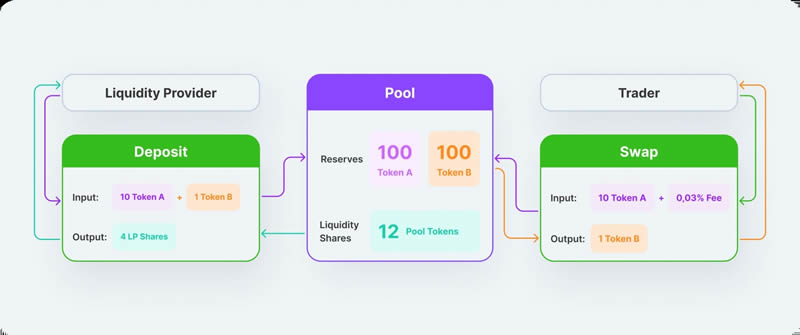

流動性プールは、スマート コントラクトによって保護された暗号通貨のデジタル供給です。その結果、流動性が生まれ、より迅速な取引が可能になります。

自動マーケットメーカー (AMM) は、流動性プールの重要なコンポーネントです。分散型取引所 (DEX) では、従来の取引所のように注文帳に依存するのではなく、アルゴリズムに基づいて資産の価格が決定されます。簡単に言えば、AMM は資産の価格設定を行うために使用される自動化されたプロトコルです。

流動性プールは、プールに資産を提供するユーザーに報酬を与えることでネットワーク上の流動性を維持します。これらのユーザーは報酬として、プール内の取引手数料の一部である流動性プール トークンを受け取ります。これらのトークンは、取引所や他のスマートコントラクトで使用されるなど、DeFi ネットワーク上で複数の用途があります。イーサリアム ネットワーク (ERC-20) では、一般的な DeFi 取引所には Uniswap と SushiSwap が含まれ、BNB チェーンで BEP-20 トークンを使用する取引所には PancakeSwap が含まれます。

流動性プールを追加した後、通貨の価格は増加しましたか、それとも減少しましたか?

流動性プールの追加後に通貨価格が上昇するか下落するかは、主に提供された資金の量と既存の流動性プールのサイズによって決まります。流動性と取引需要の増加により、通貨価格が上昇する可能性があります。これは、ユーザーが流動性プール内の資産を売買する場合、その取引が資産価格に影響を与える可能性があるためです。流動性が不足すると、取引によっては大きな価格変動が生じ、通貨価格が上昇する可能性があります。

追加された流動性が大きく、取引需要が比較的低い場合、通貨価格の下落を引き起こす可能性があります。流動性が多ければ、大規模な取引でも激しい価格変動が起こりにくく、取引価格が安定する可能性があります。

通貨価格の変化は、市場の需要と供給、取引規模、流動性プロバイダーの傾向などのさまざまな要因の影響を受けることに注意してください。分散型金融プラットフォームでは、市場が比較的小さいため、単一の流動性プロバイダーが価格に大きな影響を与える可能性があります。

流動性プールを追加するメリットは何ですか?

暗号通貨流動性プールはユーザーに多くの利点を提供し、世界の暗号通貨市場の多くのトレーダーにとって最初の選択肢となっています。暗号通貨の流動性プールは、費用対効果、スピード、セキュリティを高め、スリッページの可能性を減らすため、経験豊富なトレーダーや機関投資家の間でますます人気が高まっています。暗号通貨の流動性プールを活用する主な利点のいくつかを詳しく見てみましょう。

1. 流動性の向上:

暗号通貨流動性プールでの取引により、ユーザーはさまざまなデジタル資産や市場にアクセスできるようになり、迅速かつ効率的に取引できるようになります。プールは多くの参加者間で共有されるため、単一のトレーダーや機関よりも大きな注文金額を提供できます。これにより効率が向上し、取引コストが削減されるため、不安定な市場で大きなポジションをオープンしたいトレーダーにとって魅力的になります。

2. スリッページのリスクを軽減する:

中央集権的な仲介者が存在しないため、暗号通貨の流動性プールにより、トランザクション プロセス中のスリッページのリスクが排除されます。これは、注文の照合を第三者に依存するのではなく、取引が市場価格で即座に完了するためです。価格は常に最新であるため、注文は迅速に処理され、大量のデジタル通貨を取引する際に見逃しのリスクが大幅に軽減されます。

3. セキュリティの向上:

その分散構造により、暗号通貨の流動性プールは消費者に優れたセキュリティも提供します。トランザクションは参加者間で直接完了するため、集中型の仲介者や第三者がトランザクションを処理する必要がなく、集中型プラットフォームを使用する場合の詐欺や操作の可能性が軽減されます。さらに、暗号通貨の流動性プールは、すべての取引情報がプール内で非公開に保たれるため、より高い匿名性を提供します。

4. 費用対効果の向上:

仮想通貨の流動性プールでの取引は、各取引の取り分を仲介者が取らないため、従来の取引所と比較してコスト削減につながることが多く、ユーザーは取引手数料の削減とスプレッドの削減による恩恵を受けます。さらに、流動性プールを提供する暗号通貨取引プラットフォームは通常、流動性が高いため、費用対効果が高くなります。

暗号通貨の流動性プールは、受動的収入を生み出すユニークな機会も提供します。プールに流動性を提供することで、ユーザーは自分のポジションに対して取引を実行する他のトレーダーから利息を得ることができ、積極的な取引や投資を行わずに仮想通貨市場で利益を得ようとする人にとっては追加の利益が得られます。

5. 速度と効率の向上:

暗号通貨の流動性プールにより、ユーザーがトランザクションを実行するときの速度と効率も向上します。注文は市場価格で即座に約定されるため、第三者が買い手と売り手をマッチングする必要がなく、注文の執行が迅速化されます。これにより、従来の取引所に伴う遅延が解消され、トレーダーは不安定な市場でより迅速に行動できるようになります。

流動性プールは実際にどのように機能するのでしょうか?

典型的な流動性プールは、メンバーがデジタル資産をプールに預けることを奨励し、報酬を与えます。報酬は、仮想通貨、または資産を集約する取引所から支払われる取引手数料の一部の形で得られる可能性があります。

SushiSwap を使用する特定のトレーダーが BTC-USDC ペアに 1000 ドルを投資した例で説明しましょう。

まず、特定の Web サイトにアクセスする必要があります。この場合はSushiswapになります。 BTC と USDC の流動性プールを見つけます。 BTC と USDC を 50/50 の比率で BTC-USDC 流動性プールに追加します。この場合、資産あたり 500 ドルです。これは、現在の為替レートに基づいてトークンを受け取ることを意味します。合意された時間が経過すると、安全に保管することを約束した SUSHI トークンを受け取ります。 1週間から数か月など、一定期間続くこともあります。

流動性プールの利点

流動性プールはユーザーに次の利点を提供します:

主な利点は、共有する取引パートナーを見つけることに心配する必要がないことです。流動性プール内のすべての交換はスマート コントラクトを使用して自動的に行われるため、仮想通貨への関心が高まります。

仮想通貨を取引しようとしたことがあるなら、保有株を法外に高値または安値で売却したいという誘惑を経験したことがあるかもしれません。価格を購入する人々。成功するには、優れた交渉スキルと強い道徳心が必要です。ただし、誰もがこれらを持っているわけではありません。良いニュースは、流動性プールが市場レートに基づいて暗号通貨の価値を変更することです。

暗号通貨取引所のユーザーは、取引を通じて資産を受け取ることはありません。彼らは、すでに資金提供されている流動性プールから資産を取得します。これらは為替レートによって生成されます。したがって、プロセスは循環的です。

市場への影響は最小限であることは注目に値します。流動性プールのおかげで、市場価格の 2 倍を要求する供給者や平均以下の割引を喜んで支払う買い手はなくなりました。その結果、取引がよりスムーズに進みます。流動性プールはスマート コントラクトによって保護された資産のコレクションであるため、その価値は為替レートに基づいて常に更新されます。

流動性プールの欠点

流動性プールは明らかに多くの利点と高品質のアプリケーションを提供しますが、重大な欠点もあります。

流動性プールに関連するいくつかのリスクを以下に示します。

スマート コントラクトに関連するリスク

スマート コントラクトに関連する危険性を無視すると、重大な損失が発生する可能性があります。資産を提供すると、流動性プールが資産を取得します。資金を管理する仲介者がいないとしても、契約自体が保管者の役割を果たします。したがって、システムエラー(フラッシュローンなど)が発生した場合、資金を永久に失う可能性があります。

一時的な損失のリスク

AMM 流動性を提供すると、急速な損失が発生する可能性があります。 「保有」とは対照的に、この種の損害は金銭的損失をもたらします。小容量と大容量の間で変動する可能性があります。両面流動性プールに投資する前に、必ず徹底的な調査を完了してください。

アクセス リスク

設計者は、プール ルール項目を任意の方法で変更できることに注意してください。開発者は、実行コードまたはスマート コントラクト コードへのその他の特別なアクセスを使用できます。これにより、プールのお金を没収するなど、危害を加える機会が与えられる可能性があります。

流動性プールに参加するにはどうすればよいですか?

流動性プールにアクセスする手順は通常、プラットフォームごとに異なります。それらの中には、エクスペリエンスをできるだけ簡単にするためにユーザーフレンドリーでインタラクティブなものもあれば、より複雑で追加の知識が必要なものもあります。

さて、暗号通貨流動性プールに参加したい場合は、まず選択したプラットフォームにアカウントを登録し、適切な暗号通貨ウォレットをスマートコントラクト対応プラットフォームにリンクする必要があります。暗号資産をどの暗号通貨ペアと流動性プールに入れるかを決定する必要があります。

次に、入金する予定の 2 つの資産に十分な資金があることを確認する必要があります。トークンを受け取るには、両方の資産を入金する必要があります。

最も人気のある流動性プール

次に、2022 年の時点で最も使用されている 3 つの暗号通貨流動性プールを見て、その主な特徴を説明しましょう。

Uniswap – 取引量が多いため、Uniswap は利用可能な流動性プールのリストの先頭に常にあります。分散型 ERC-20 トークン交換は、ERC-20 トークン契約とイーサリアム契約を 1:1 の比率で照合することをサポートします。イーサリアムやその他の ERC-20 トークン タイプを含む分散トランザクションも有効になります。 Uniswap がオープンソース取引所を運営しているという事実は、競合他社に対して優位性を与えています。誰もが手数料を支払うことなく、オープンソース取引所を使用して、任意のコインの新しい暗号流動性プールを設定できます。

その最低の取引手数料も、Uniswap を最高の流動性プールの 1 つたらしめているもう 1 つの特徴です。流動性プロバイダーは、流動性プールへの参加に対する報酬として取引手数料の一部を受け取ります。 UNI トークンと引き換えに暗号資産を預けるだけで、ネットワークに流動性が提供されます。

Curve Finance – 最高の流動性プールを探求すると、Curve のような評判の良いオプションにもたどり着きます。これは本質的に、ステーブルコインに有利な取引条件を提供するイーサリアムの原則に基づいた分散型流動性プールです。 Curve Finance の価値上の利点は、ステーブルコインが非揮発性であるためスリッページが少ないため、明らかです。

ただし、Curve にはネイティブ トークンがまだないため、あまり一般的ではありませんが、近いうちにネイティブ トークンが提供される可能性があります。そのため、複数のステーブルコインや、Compound、BUSD などの暗号資産プールを引き換える機能を提供します。プラットフォームには 7 つの個別のプールがあり、それぞれに固有の ERC-20 プール ペアがあります。

Kyber Network – Kyber は、改善されたユーザー インターフェイスのおかげで、最高の流動性プールの 1 つにランクされています。 DApps は、イーサリアムに基づくオンチェーン流動性メカニズムのおかげで流動性を提供できます。その結果、企業は消費者が単一のトランザクションでさまざまなトークンの支払い、交換、受け取りを迅速に行うことができるようになります。

Kyber Network のネイティブ トークン KNC は、流動性プールの基礎です。 KNC トークンは、Kyber エコシステム制御と Kyber ネットワークによって提供される報酬の重要なコンポーネントです。その結果、消費者はKNCトークンをステーキングし、エコシステムガバナンスに参加し、スマートコントラクトの条件に従って報酬を受け取ることができます。

以上が流動性プールとは何ですか?流動性プールを追加した後、通貨の価格は増加しましたか、それとも減少しましたか?の詳細内容です。詳細については、PHP 中国語 Web サイトの他の関連記事を参照してください。

ホットAIツール

Undresser.AI Undress

リアルなヌード写真を作成する AI 搭載アプリ

AI Clothes Remover

写真から衣服を削除するオンライン AI ツール。

Undress AI Tool

脱衣画像を無料で

Clothoff.io

AI衣類リムーバー

Video Face Swap

完全無料の AI 顔交換ツールを使用して、あらゆるビデオの顔を簡単に交換できます。

人気の記事

ホットツール

メモ帳++7.3.1

使いやすく無料のコードエディター

SublimeText3 中国語版

中国語版、とても使いやすい

ゼンドスタジオ 13.0.1

強力な PHP 統合開発環境

ドリームウィーバー CS6

ビジュアル Web 開発ツール

SublimeText3 Mac版

神レベルのコード編集ソフト(SublimeText3)

ホットトピック

7733

7733

15

15

1643

1643

14

14

1397

1397

52

52

1290

1290

25

25

1233

1233

29

29

トップ10のデジタル仮想通貨アプリのランキング:通貨サークル取引におけるトップ10のデジタル通貨交換

Apr 22, 2025 pm 03:00 PM

トップ10のデジタル仮想通貨アプリのランキング:通貨サークル取引におけるトップ10のデジタル通貨交換

Apr 22, 2025 pm 03:00 PM

上位10のデジタル仮想通貨アプリは次のとおりです。1。Okx、2。Binance、3。Gate.io、4。Coinbase、5。Kraken、6。Huobi、7。Kucoin、8。Bitfinex、9。Bitstamp、10。Poloniex。これらの交換は、トランザクションのボリューム、ユーザーエクスペリエンス、セキュリティなどの要因に基づいて選択され、すべてがさまざまなデジタル通貨取引サービスと効率的な取引エクスペリエンスを提供します。

トップ10のデジタル通貨交換アプリの推奨事項、通貨サークルのトップ10仮想通貨交換

Apr 22, 2025 pm 03:03 PM

トップ10のデジタル通貨交換アプリの推奨事項、通貨サークルのトップ10仮想通貨交換

Apr 22, 2025 pm 03:03 PM

トップ10のデジタル通貨交換の推奨アプリ:1。OKX、2。BINANCE、3。GATE.IO、4。HUOBI、5。COINBASE、6。KUCOIN、7。KRAKEN、8。BITFINEX、9。BYBIT、10。

2025年のデジタル通貨取引プラットフォームは何ですか?トップ10のデジタル通貨アプリの最新のランキング

Apr 22, 2025 pm 03:09 PM

2025年のデジタル通貨取引プラットフォームは何ですか?トップ10のデジタル通貨アプリの最新のランキング

Apr 22, 2025 pm 03:09 PM

上位10の仮想通貨視聴プラットフォームの推奨アプリ:1。OKX、2。BINANCE、3。GATE.IO、4。HUOBI、5。COINBASE、6。KRAKEN、7。BITFINEX、8。KUCOIN、9。BYBIT、10。

信頼性が高く使いやすい仮想通貨交換アプリの推奨

Apr 22, 2025 pm 01:21 PM

信頼性が高く使いやすい仮想通貨交換アプリの推奨

Apr 22, 2025 pm 01:21 PM

信頼性が高く使いやすい仮想通貨交換アプリは次のとおりです。1。Binance、2。Okx、3。Gate.io、4。Coinbase、5。Kraken、6。HuobiGlobal、7。Bitfinex、8。Kucoin、9。Bittrex、10。Poloniex。これらのプラットフォームは、トランザクションのボリューム、ユーザーエクスペリエンス、セキュリティに最適なものとして選択され、すべてが登録、検証、預金、撤退、および取引操作を提供しています。

トップ10のデジタル通貨取引ソフトウェアは何ですか?通貨サークルの上位10の交換プラットフォーム

Apr 22, 2025 pm 03:06 PM

トップ10のデジタル通貨取引ソフトウェアは何ですか?通貨サークルの上位10の交換プラットフォーム

Apr 22, 2025 pm 03:06 PM

通貨交換プラットフォームのトップ10のトレーディングソフトウェアは次のとおりです。1。OKX、2。BINANCE、3。GATE.IO、4。HuobiGlobal、5。Kucoin、6。Coinbase、7。Kraken、8。Bitfinex、9。Bitstamp、10。Poloniex。これらのプラットフォームは、ユーザー資産の安全性を確保するために、さまざまな取引モードとセキュリティ対策を提供します。

gate.ioセサミドア最新の公式アプリアドレス

Apr 22, 2025 pm 01:03 PM

gate.ioセサミドア最新の公式アプリアドレス

Apr 22, 2025 pm 01:03 PM

公式gate.ioアプリは、次の方法でダウンロードできます。1。公式Webサイトgate.ioにアクセスしてダウンロードします。 2。AppStoreまたはGoogle Playで「gate.io」を検索してダウンロードします。安全性を確保するには、公式チャンネルからダウンロードしてください。

トップ10の安全で使いやすい仮想通貨取引プラットフォーム、トップ10の信頼できるデジタル通貨交換のランキング

Apr 22, 2025 pm 12:45 PM

トップ10の安全で使いやすい仮想通貨取引プラットフォーム、トップ10の信頼できるデジタル通貨交換のランキング

Apr 22, 2025 pm 12:45 PM

上位10の安全で使いやすい仮想通貨取引プラットフォームは、Binance、Okx、Gate.io、Coinbase、Kraken、Huobi、Bybit、Kucoin、Bitfinex、およびBittrexです。これらのプラットフォームは、高流動性、低い取引手数料、多様化された取引製品、グローバルレイアウト、強力な技術サポート、革新的な取引システム、高度なセキュリティ、豊富な通貨、ユーザーフレンドリーなインターフェイスで高く評価されています。

トップ10のデジタル通貨交換アプリトップ10のデジタル通貨交換アプリ

Apr 22, 2025 pm 03:12 PM

トップ10のデジタル通貨交換アプリトップ10のデジタル通貨交換アプリ

Apr 22, 2025 pm 03:12 PM

上位10のデジタル通貨交換アプリがランク付けされています:1。Binance、2。Okx、3。Gate.io、4。Coinbase、5。Kraken、6。Huobi、7。Kucoin、8。Bibit、9。Bitfinex、10。Bittrex、これらのプラットフォームは、ユーザーエクスペリエンス、セキュリティ、対応のボリュームを操作するために選択されました。