劇的な変化の前夜に、Ethena はステーブルコイン市場への深い浸透を開始しました。

出典: PANews

核心的な見解: 暗号ネイティブの合成 USD ステーブルコインは、集中化と分散化の中間に位置し、構造化されています。間の受動的所得商品で、資産をチェーン上に保持し、収入を得ながらデルタ中立性を通じて安定性を維持します。

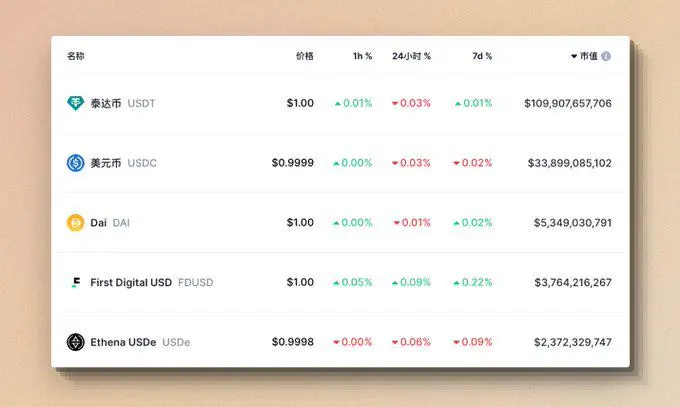

- 誕生の背景は、集中型ステーブルコインに代表されるUSDT&USDCがステーブルコイン市場を独占し、分散型ステーブルコインDAIの担保が徐々に集中化され、アルゴリズムステーブルコインLUNA&USTが成長したことです。ステーブルコインは時価総額トップ5に大幅に上り詰めたが、その後崩壊した。 Ethena の誕生は、DeFi 市場と CeFi 市場の間の妥協とバランスです。

- この機関が提供する OES サービスは、チェーン上の資産を管理し、その金額を集中取引所にマッピングしてマージンを提供し、DeFi の特性を維持し、チェーン上の資金を取引所から隔離して不正流用を減らします。取引所による資金の減少、破産およびその他のリスク。一方で、CeFiの特性を生かし、十分な流動性を確保しています。

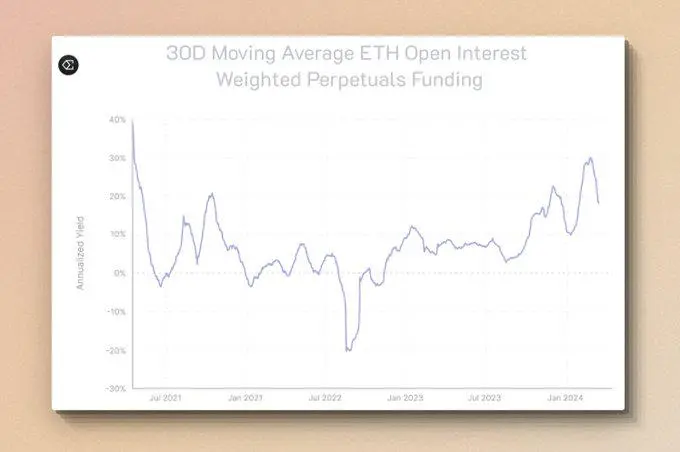

- 基礎となる収入は、イーサリアム流動性デリバティブからのステーキング収入と、取引所でヘッジポジションをオープンすることで得られるファンディングレート収入で構成されます。ストラクチャード・ユニバーサル・ファンディング・レート裁定収益商品としても知られています。

- はポイント システムを通じて流動性を促進しています。

その環境資産には以下が含まれます:

- USDe - stETH を預けることによって鋳造された安定通貨 (将来的にはさらに多くの資産とデリバティブが追加される可能性があります)。

- s USDe - USDe をステーキングした後に取得されるバウチャー トークン。

- ENA - プロトコル トークン/ガバナンス トークン。現在、各ポイント償還期間後に市場に流入しており、ENA をロックすると、より大きなポイント加速を得ることができます。

調査レポート

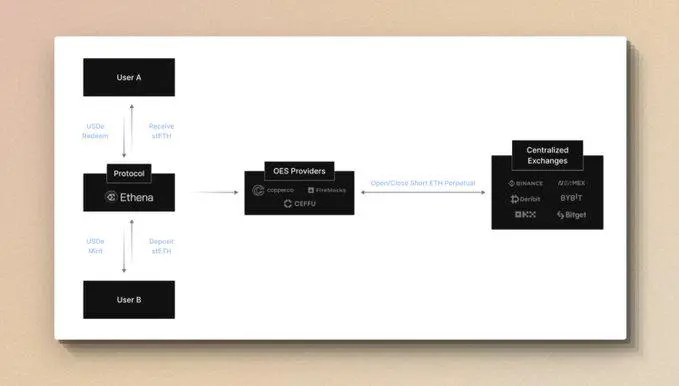

1/6 • USDe ステーブルコインの鋳造と償還方法

st ETH を Ethena プロトコルにデポジットします。 USDe は 1:1 USD の比率で鋳造できます。預けられた st ETH はサードパーティのカストディアンに送られ、残高は「取引所外決済」を通じて取引所にマッピングされ、担保価値がデルタ ニュートラルまたはデルタ ニュートラルに保たれるように CEX 上で ETH のショート ポジションをオープンします。米ドル価格は変更されません。

- 一般ユーザーは、許可のない外部流動性プールでUSDeを取得できます。

- KYC/KYB によって審査され、ホワイトリストに登録された認定機関は、Ethena 契約を通じて直接、いつでも USDe を鋳造して引き換えることができます。

- 資産は常に透明なオンチェーン保管アドレスに保管されるため、従来の銀行インフラに依存せず、為替による資金流用や破産などの影響を受けません。

2/6 • OES - ceDeFi の資金保管方法

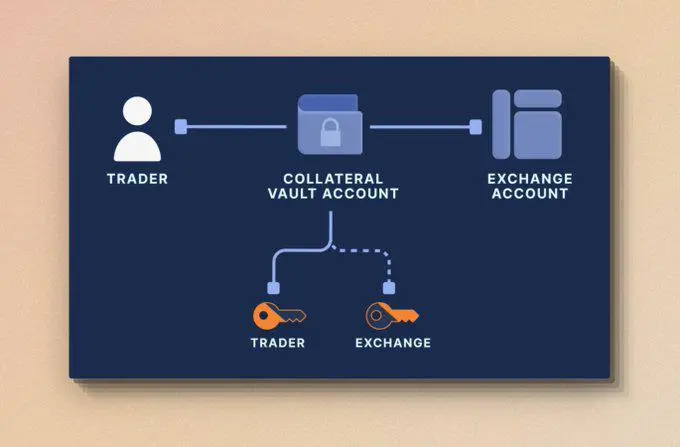

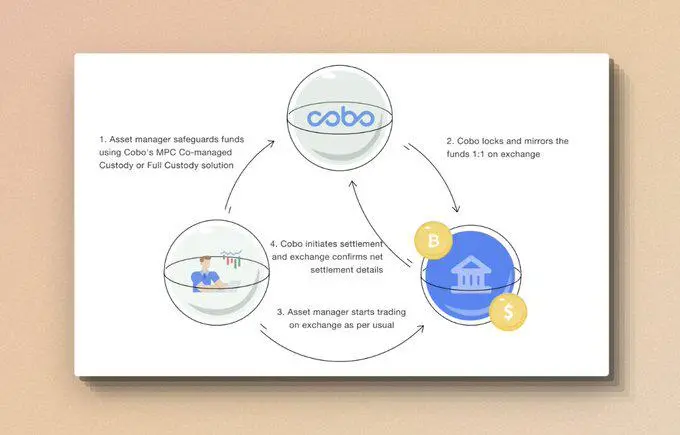

OES (取引所外決済) は、店頭資金保管のための決済方法です。オンチェーンの透明なトレーサビリティと集中取引所での資金の使用。

- MPC テクノロジーを使用して保管アドレスを構築し、ユーザーの資産をチェーン上に保存して透明性と分散化を維持します。アドレスはユーザーと保管機関によって共同管理され、取引所のカウンターパーティのリスクが排除されます。 、潜在的なセキュリティ問題と資金の悪用を大幅に軽減します。これにより、資産が最大限にユーザーの手に渡ることが保証されます。

- OESプロバイダーは通常、取引所と協力して、トレーダーが共同管理するウォレットから資産残高を取引所にマッピングして、関連する取引や金融サービスを完了できるようにします。これにより、例えば、Ethena は取引所外で資金をホストできるようになりますが、デルタヘッジされたデリバティブのポジションに担保を提供するために取引所でそれらの資金を使用することもできます。

MPC ウォレットは現在、複合企業が暗号資産の単一プールを管理するのに最適な選択肢とみなされています。 MPC モデルは、個別のキーを個別のユニットで各ウォレット ユーザーに配布し、エスクロー アドレスを共同で管理します。

##3/6 •収益方法

- ETHフロー イーサリアム性的派生商品から利益を得る。

- 取引所でショートポジションをオープンすることで得られる資本金利収入とベーシススプレッド収入。

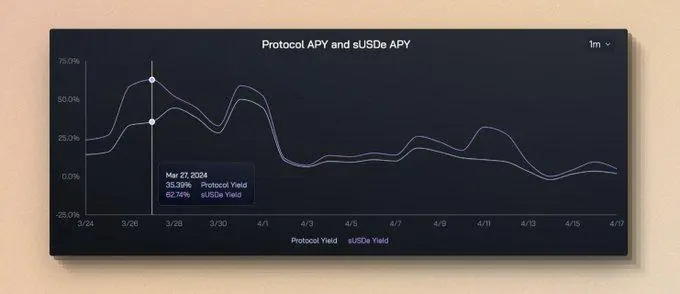

4/6 •利回りと持続可能性

利回りに関しては、過去 1 か月間この契約によって得られた最大年率リターンは 35% であり、USDe に割り当てられます。収率は62%です。ここでの違いは、USDe がすべて担保されて USDe に変換されるわけではないためです。実際、USDe の 50% だけが担保されて USDe に変換される場合、100% の担保率を達成することは基本的に不可能です。 USDe は 50% に相当し、誓約額はすべての収益の 100% を獲得します。 USDe のアプリケーション シナリオは Curve や Pendle などの DeFi プロトコルに組み込まれるため、これはさまざまなアプリケーション シナリオのニーズを満たすだけでなく、USDe の収益も潜在的に増加します。

しかし、市場が冷え込み、取引所のロングファンドの数が減少すると、調達金利収入も減少するため、現在、包括利益は明らかに低下傾向にあります。 2% に減少し、sUSDe 利回りは 4% に低下します。

したがって、利回りの点では、USDe は集中型取引所の先物契約市場への依存度が高く、USDe の発行が対応する先物市場の能力を超えると、先物市場の規模によっても制限されます。 , USDeが拡大を続けるための条件を満たさなくなりました。

5/6 •スケーラビリティ

ステーブルコインのスケーラビリティは非常に重要であり、ステーブルコインの供給を増やすための条件と可能性を指します。

Maker のようなステーブルコイン プロトコルは、過剰な担保要件によりスケーラビリティを制限することが多く、1 ドルを鋳造するには 1 ドルを超える担保が必要です。 Ethena は、そのスケーラビリティに対する主な制約が ETH 永久市場建玉であるという点で独特です。

建玉とは、取引所でオープンしているポジションの総数を指します。ここでは、集中型取引所におけるオープン ETH 無期限契約ポジションの合計額を具体的に指します。この数字は現在約 120 億ドルです (2024 年 4 月)。この数字は、市場参加者の間での ETH のポジショニングの現在のレベルを反映しています。

Ethena の比較 2024 年初頭の初期段階から、ETH 建玉は 80 億から 120 億に増加し、最近では Ethena が BTC 市場を支えています。現在の BTC 建玉は約 300 億です。 USDe の発行額は約 23 億米ドルです。もちろん、これには市場利用者の自然な増加、ETH、BTC の価格上昇などの多くの要因の影響が含まれます。しかし、ここで重要なのは、USDe のスケーラビリティは永続市場の規模と密接に関係しているということです。

これは、2023 年に Ethena が集中型取引所と協力する理由でもあり、Solana チェーン上のステーブルコイン プロジェクト UXD プロトコルは、同じデルタ ニュートラル方式を使用してステーブルコインを発行しますが、取引所では分散化を選択しました。ヘッジ戦略を導入していますが、チェーン上の流動性が限られているため、ステーブルコインの発行が一定の規模に達すると、より多くの空売り操作が必要となり、最終的にはマイナスの調達率と多額の追加資金供給につながります。さらに、UXD は Solana チェーンでレバレッジ プロトコル Mango を空売りに使用しました。その後、Mango は複数の理由によりプロジェクトの失敗につながりました。

では、USDe の市場価値は USDT に達することができるでしょうか?ダイ?どのレベルですか?

現在、USDe の市場価値は約 23 億米ドルで、ステーブルコイン全体の市場価値ランキングで 5 位にランクされており、ほとんどの分散型ステーブルコインを上回っていますが、DAI とはまだ 30 億米ドルの差があります。

現在、ETH建玉は史上最高値に近づき、BTC建玉は史上最高値に達しています。したがって、USDeの市場価値を拡大するには、既存の市場で対応する価値のショートポジションを増やす必要があります。これは現在の USDe にとって有害であり、成長は困難です。 USDe の主な収入源であるファンディング レートは、スポット市場に合わせて価格を調整するために永久契約で使用されるメカニズムです。これは通常、ロングからショートへ、またはショートからロングへの定期的な資金調達手数料を支払うことによって実現されます。過剰なUSDeが発行され、市場でのショートポジションが増加すると、調達金利が徐々に低下したり、マイナスになったりする可能性があります。資金調達率が低下またはマイナスになった場合、市場からの Ethena の収益が減少する可能性があります。

市場センチメントが変わらない限り、これは典型的な市場の需要と供給のバランスの問題であり、拡大と利回りのバランスを見つける必要があります。市場センチメントが強気相場に向かっており、価格が上昇したときにロングをするセンチメントが高いと考えると、逆に、市場センチメントが弱気相場に向かっている場合には、USDe を発行する理論上の能力が高まります。価格が下落しているときにロングをする心理が低下すると、理論上のUSDe発行能力が低下します。

利回りとスケーラビリティを組み合わせることで、USDe は高収益、短期的には規模が限られ、長期的な市場動向を備えた安定した通貨となる可能性があります。

6/6 •リスク分析

資金調達率のリスク - 市場でロングポジションが不足している場合、またはUSDeが過剰に発行されている場合、資金調達率のマイナスのリターンに直面することになります。 , エテナ手数料はショートと同様にロングにも支払う必要があります。しかし現時点では、Ethena は過去のデータに基づいて、市場はほとんどの場合プラスであると結論付けています。さらに、Ethena は USDe の担保として LST (stETH など) を使用します。これにより、stETH が年率 3 ~ 5% の収益を得るという形で、マイナス金利に対する追加の安全マージンを提供できます。ただし、過去にも同様の協定が合成米ドルステーブルコインの規模拡大を試みたが、いずれも逆利回りにより失敗に終わったことは注目に値する。

保管リスク - ファンドの保管は、OES およびサービスを提供する集中機関に依存しています。取引所の破産により未決済利益が失われる可能性があり、OES 機関の破産により資金調達が遅れる可能性があります。OES は MPC を採用し、可能な限り簡単な方法で資金を保管していますが、理論的には資金の盗難の可能性が依然としてあります。 。

流動性リスク - 特定の瞬間にポジションを迅速にクローズまたは調整する必要がある場合、特に市場のストレスやパニックの際に、大量の資金が流動性不足の問題に直面する可能性があります。 Ethena は、段階的な清算、段階的なポジションのクローズ、または市場のショックを軽減するその他の便利な政策など、集中型取引所と協力することでこの問題を軽減し解決しようとしています。この提携は強力な柔軟性と利点を提供する可能性がありますが、これは集中化のリスクも意味します。が紹介されています。

資産アンカーリングのリスク – st ETH と ETH は理論的には 1:1 で固定されていますが、歴史上、主に上海のアップグレード前に短期間の分離が行われてきました。イーサリアムの将来の流れにはまだ未知のリスクがいくつかある可能性があります。性的派生のレベル。資産の切り離しは取引所の清算を引き起こす可能性もある。

エテナでは、上記一連のリスクに対応するため、各サイクルの契約による収益分配により保険基金を設立し、その一部が保険に充当されます。基金。

以上が劇的な変化の前夜に、Ethena はステーブルコイン市場への深い浸透を開始しました。の詳細内容です。詳細については、PHP 中国語 Web サイトの他の関連記事を参照してください。

ホットAIツール

Undresser.AI Undress

リアルなヌード写真を作成する AI 搭載アプリ

AI Clothes Remover

写真から衣服を削除するオンライン AI ツール。

Undress AI Tool

脱衣画像を無料で

Clothoff.io

AI衣類リムーバー

Video Face Swap

完全無料の AI 顔交換ツールを使用して、あらゆるビデオの顔を簡単に交換できます。

人気の記事

ホットツール

メモ帳++7.3.1

使いやすく無料のコードエディター

SublimeText3 中国語版

中国語版、とても使いやすい

ゼンドスタジオ 13.0.1

強力な PHP 統合開発環境

ドリームウィーバー CS6

ビジュアル Web 開発ツール

SublimeText3 Mac版

神レベルのコード編集ソフト(SublimeText3)

ホットトピック

1672

1672

14

14

1428

1428

52

52

1332

1332

25

25

1277

1277

29

29

1257

1257

24

24

2025年5月に強気市場に入る方法は?エントリー交換で推奨されます

May 12, 2025 pm 08:51 PM

2025年5月に強気市場に入る方法は?エントリー交換で推奨されます

May 12, 2025 pm 08:51 PM

2025年5月の強気市場の推奨交換:1。Binance; 2。OKX; 3。フービ; 4。Gate.io; 5。ゴマの開いたドアとその他の交換。上記の交換は安全で信頼性が高く、さまざまな通貨をサポートしています。この記事では、詳細なダウンロードポータルアドレスを提供します。

2025年の強気市場交換に推奨されます

May 12, 2025 pm 08:45 PM

2025年の強気市場交換に推奨されます

May 12, 2025 pm 08:45 PM

2025年5月の強気市場の推奨交換:1。Binance; 2。OKX; 3。フービ; 4。Gate.io; 5。ゴマの開いたドアとその他の交換。上記の交換は安全で信頼性が高く、さまざまな通貨をサポートしています。この記事では、詳細なダウンロードポータルアドレスを提供します。

2025 HUOBI APKV10.50.0ダウンロードガイドのダウンロード方法

May 12, 2025 pm 08:48 PM

2025 HUOBI APKV10.50.0ダウンロードガイドのダウンロード方法

May 12, 2025 pm 08:48 PM

Huobi APKV10.50.0ダウンロードガイド:1。記事の直接リンクをクリックします。 2.正しいダウンロードパッケージを選択します。 3。登録情報を入力します。 4. Huobi取引プロセスを開始します。

市場ソフトウェアを無料で表示するための推奨Webサイト。無料表示市場ソフトウェアのウェブサイトは何ですか?

May 13, 2025 pm 06:18 PM

市場ソフトウェアを無料で表示するための推奨Webサイト。無料表示市場ソフトウェアのウェブサイトは何ですか?

May 13, 2025 pm 06:18 PM

推奨される3つの自由市場視聴ソフトウェアWebサイトは次のとおりです。1。OKX、2。Binance、3。Huobi。 1。OKXは、豊富な市場データとユーザーフレンドリーなインターフェイスを提供し、複数の言語とモバイルアプリケーションをサポートします。 2。Binanceは、高度なチャート化ツールとモバイルアプリケーションをサポートするシンプルな設計と豊富な市場データを提供します。 3. Huobiは、包括的かつ正確な市場データで知られており、直感的なインターフェイスとモバイルアプリケーションを提供しています。

バイナンス公式ウェブサイトアドレスエントランスバイナンストレーディングプラットフォームの入り口リンク

May 13, 2025 pm 06:00 PM

バイナンス公式ウェブサイトアドレスエントランスバイナンストレーディングプラットフォームの入り口リンク

May 13, 2025 pm 06:00 PM

Binanceの公式Webサイトにアクセスする方法は、ブラウザにURLを直接入力することです。 Binanceアカウントを登録するには、公式Webサイトにアクセスし、[登録]をクリックし、情報を入力し、電子メールアドレスを確認し、KYCを完了する必要があります。トランザクションはログインし、トレーディングプラットフォームを入力し、取引ペアを選択し、数量を入力して確認する必要があります。デポジットと引き出しには、ログイン、「ウォレット」へのエントリ、通貨の選択、アドレスを生成または入力して確認する必要があります。アカウントのセキュリティを確保するには、2FAを有効にし、強力なパスワードを使用し、アンチフィッシングコードを有効にし、ログインレコードを定期的に表示する必要があります。

Altcoinsはどこで購入できますか? 2025年に推奨されるAltcoinトレーディングプラットフォーム

May 13, 2025 pm 06:15 PM

Altcoinsはどこで購入できますか? 2025年に推奨されるAltcoinトレーディングプラットフォーム

May 13, 2025 pm 06:15 PM

Altcoinsを購入する手順には次のものが含まれます。1。信頼できる取引プラットフォームを選択します。2。アカウントを登録して確認します。 2025年に推奨されるトレーディングプラットフォームは次のとおりです。1。Binance、2。Okx、3。Huobi、4。Kucoin、5。Coinbase。 Altcoinsを購入するときは、研究、リスク管理、安全対策に注意を払う必要があります。

トップ10のデジタル通貨取引プラットフォームアプリの最新のランキング、トップ10の使いやすいデジタル通貨交換

May 13, 2025 pm 05:51 PM

トップ10のデジタル通貨取引プラットフォームアプリの最新のランキング、トップ10の使いやすいデジタル通貨交換

May 13, 2025 pm 05:51 PM

トップ10のデジタル通貨取引プラットフォームアプリの最新のランキングは次のとおりです。1。Binance、2。OKX、3。Huobi、4。Coinbase、5。Kraken、6。Bittrex、7。Bitfinex、8。Poloniex、9。Kucoin、10。Gemini、これらのプラットフォームは、高強力なボリューム、ユーザーの強力なトレードのセッティングに関連しています。

トップ10仮想通貨取引プラットフォームアプリのランキングは、安全で信頼性の高いデジタル通貨アプリソフトウェアを推奨しています

May 13, 2025 pm 05:54 PM

トップ10仮想通貨取引プラットフォームアプリのランキングは、安全で信頼性の高いデジタル通貨アプリソフトウェアを推奨しています

May 13, 2025 pm 05:54 PM

上位10の仮想通貨取引プラットフォームアプリは次のとおりです。1。Binance、2。Okx、3。Huobi、4。Coinbase、5。Kraken、6。Bitfinex、7。Kucoin、8。Gemini、9。Bittrex、10。Poloniex。これらのプラットフォームはすべて、さまざまなレベルのユーザーに適した高度なセキュリティ、複数の取引モード、優先的な取引手数料を提供します。