Uniswap 프로토콜 수수료 할당 제안의 등장은 시장에 소란을 일으키고 많은 팔로워들의 관심을 끌었습니다. 이 제안은 DeFi 분야의 향후 발전에 중대한 영향을 미칠 수 있으며 업계 내부자들 사이에서 광범위한 열띤 토론을 불러일으켰습니다. 이 기사에서 PHP 편집자 Strawberry는 제안의 구체적인 내용과 잠재적 영향은 물론 DeFi 생태계에 대한 중요성과 제안이 가져올 수 있는 변화에 대해 자세히 논의할 것입니다.

2월 23일 저녁, Uniswap 재단 거버넌스 리드(Gov Lead) Erin Koen은 Uniswap 거버넌스 포럼에 토큰을 위탁하고 약속한 UNI 토큰 보유자에게 수수료 메커니즘을 사용할 것을 제안했습니다. Uniswap이 2020년 9월 중하순에 토큰 에어드랍을 발표한 이후 몇 년 동안 UNI가 토큰의 효용성을 높이기 위해 프로토콜 수수료를 확보해야 하는지에 대한 논의가 있었지만 거의 모두 소용이 없었습니다. Uniswap 재단 대표가 제시한 이 제안은 공식적으로 UNI 토큰의 유용성을 거버넌스 수준에서 논의하게 되었으며, 이는 많은 보유자들의 흥미를 불러일으켰고 UNI 및 기타 DeFi 프로토콜 대표자들의 출현으로 이어졌습니다.

먼저 이 제안은 유니스왑 재단 대표가 제안한 것이며 유니스왑 재단은 유니스왑 연구소와 동등하지 않다는 점을 분명히 해야 합니다. Uniswap Labs는 Uniswap 프로토콜의 개발, 유지, 업데이트 및 업그레이드를 담당하며 기술 개발 및 혁신에 핵심적인 역할을 합니다. Uniswap Labs의 핵심은 상업 회사입니다. Uniswap 재단은 주로 Uniswap 프로토콜의 거버넌스 및 커뮤니티 개발에 중점을 두고 있는 비영리 조직입니다. Uniswap Labs는 프로토콜/회사 수준에서 문제를 고려하는 데 더 중점을 둘 것이며 Uniswap 재단은 어느 정도 커뮤니티 이익을 대표합니다. 유니스왑 연구소 공식 트윗에서는 이 문제에 대해 언급하거나 전달하지 않았으며, 유니스왑 프로토콜의 창시자인 헤이든조차 많은 논의에 참여하지 않았다는 사실을 어렵지 않게 찾아볼 수 있습니다.

둘째, 약정수수료가 얼마인지 파악해야 합니다. 현재 수수료는 선취 수수료와 LP 수수료 두 가지로 나눌 수 있습니다. 프런트엔드 수수료는 2023년 10월 중순부터 Uniswap Labs 프런트엔드를 통해 거래를 실행하는 데 드는 0.15%의 수수료를 의미합니다. 즉, Uniswap 공식 프런트엔드에서 징수하여 Uniswap Labs에 지불하는 수수료입니다. 이 수수료를 부과하는 목적은 Uniswap Labs의 지속 가능한 운영에 자금을 지원하는 것입니다. LP 수수료는 트레이더가 LP에 지불하는 Uniswap 풀의 수수료입니다. 예를 들어 Uniswap V3에서 TVL이 가장 높은 풀인 WBTC/ETH에서 부과하는 수수료는 0.3%입니다. 제안서에는 프로토콜 수수료가 LP 수수료의 일부로 표시되며 0, 1/4, 1/5, 1/6, 1/7, 1/8, 1/9가 될 수 있음이 명시되어 있습니다. 또는 1/10(현재는 0으로 설정됨)의 경우 구체적인 점수는 거버넌스를 통해 조정될 수 있습니다.

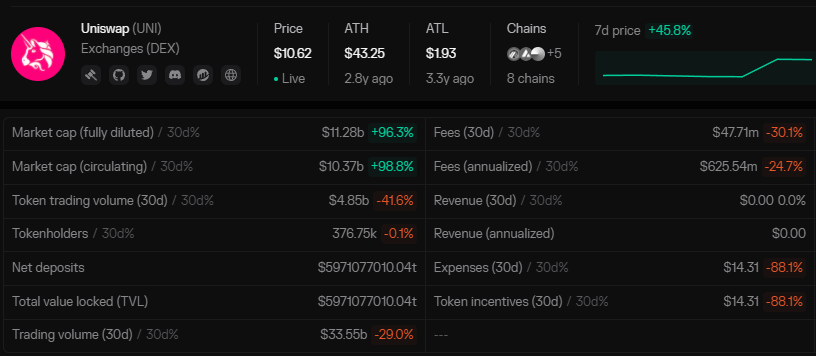

2월 25일 토큰 터미널 데이터에 따르면 유니스왑의 연간 LP 수수료는 약 6억 2,600만 달러입니다. 안이 통과되고 LP 수수료의 1/10~1/4이 UNI 보유자에게 프로토콜 수수료로 할당된다고 가정하면 UNI 보유자는 연간 약 US$6262만~1억5650만 달러의 배당금을 받을 수 있습니다. UNI의 현재 시장 가치는 약 80억 달러이며, 연간 배당금에 대한 시장 가치의 비율은 대략 51.1에서 127.8 사이입니다. 물론 이는 단순한 계산 참고일 뿐 어떠한 투자 기준도 아닙니다.

마지막으로 이 제안은 아직 제안 및 커뮤니티 논의 단계에 있습니다. 통과 여부는 커뮤니티와 여러 세력을 대표하는 UNI 대표단의 최종 투표 결과에 달려 있습니다. 유니스왑 재단은 큰 장애가 없다면 3월 1일 스냅샷 투표, 3월 8일 온체인 투표를 실시할 것으로 예상하고 있습니다. Uniswap의 초기 투자자로서 a16z는 제안에 대한 향후 투표에서 중요한 역할을 할 수 있습니다. Arkham 데이터에 따르면 a16z로 표시된 주소(및 a16z로 의심되는 주소)는 약 6천만 개의 UNI를 제어할 수 있습니다.

아직 정해진 것이 없고 제안서의 통과가 여전히 불확실하지만 이는 유틸리티 토큰으로의 전환을 위한 초기 시도를 나타냅니다. 이 제안이 성공하지 못하더라도 다른 기관이나 개인이 UNI를 유틸리티 토큰으로 전환하기 위해 여전히 열심히 노력할 것이라고 믿습니다. 제안이 통과되어 LP 수입의 일부를 토큰 보유자에게 배당금으로 잠식하면 이로 인해 LP에 특정 손실이 발생할 수 있습니다. 프로토콜이 발전함에 따라 UNI 보유자와 LP의 이익 균형을 더 잘 맞추는 방법도 새로운 거버넌스 초점이 될 것입니다.

몇 년간의 개발 끝에 유니스왑은 BTC, ETH에 이어 전체 암호화폐 산업을 대표할 수 있는 베타가 되었습니다. 이제 재단이 공식적으로 UNI에 권한을 부여할 것을 제안했으므로 이는 Grayscale과 Ripple의 승리, 현물 BTC ETF의 원활한 통과 및 미국 규제 정책이 상대적으로 온화해짐에 따라 이익을 얻을 수 있습니다. 동시에 이는 다른 프로토콜 개발자나 팀, 특히 미국의 개발자나 팀에게도 모범이 될 수 있습니다. 예를 들어, Blur와 Blast 창립자인 Pacman은 Uniswap 재단이 제시한 제안을 인식하고 Blur가 그 경험을 통해 배울 수 있기를 바랐습니다. (참고: NFT 거래 시장 Blur 토큰 BLUR은 UNI와 유사하며 둘 다 권한 부여가 없는 거버넌스 토큰입니다.)

UNI이든 BLUR이든 그들이 대표하는 프로토콜은 해당 분야에서 최고입니다. Uniswap은 DEX 분야에서 약 60%의 시장 점유율을 차지하고 있으며 뛰어난 기술 혁신과 시장 영향력을 갖고 있을 뿐만 아니라 암호화폐 산업 발전에 지울 수 없는 기여를 해왔습니다. 주목. Uniswap의 경우 UNI 강화는 금상첨화일 수 있으며 다가오는 v4 후크는 훨씬 더 흥미로울 수 있습니다.

위 내용은 Uniswap 프로토콜 수수료 할당 제안이 시장을 뒤흔들고 있는데 DeFi의 미래에 어떤 영향을 미칠까요?의 상세 내용입니다. 자세한 내용은 PHP 중국어 웹사이트의 기타 관련 기사를 참조하세요!