Coinbase: 암호화폐 시장의 강력한 모멘텀은 지속 가능합니까?

David David Han, David Duong

writtened by : daosquare

key points

이번 주 암호화 시장의 반등은 우리 스팟 비트 코인 ETF와 레버리지에 큰 유입으로 도움을 받았습니다. 파생상품 포지션의 숏 스퀴즈를 지원합니다. 미결제약정은 2022년 1월 이후 최고 수준에 이르렀고, 펀딩 금리도 2021년 4월 이후 최고 수준(연간 109%)으로 급등했습니다.

- 2월 23일 Uniswap 재단이 제안한 제안은 wETH에서 UNI 스테이커와 위임자(거버넌스에 참여)에게 비용을 지불하기 위한 수수료 메커니즘 구현을 위한 기술적 기반을 마련했습니다.

- 우리는 블록체인 채택에 대한 대화가 확장성에서 매끄러운 사용자 경험을 만드는 방법으로 전환될 것이라고 믿습니다. 이는 기본 블록체인의 추상화뿐만 아니라 니모닉, 지갑 관리 등에 대해서도 의미합니다.

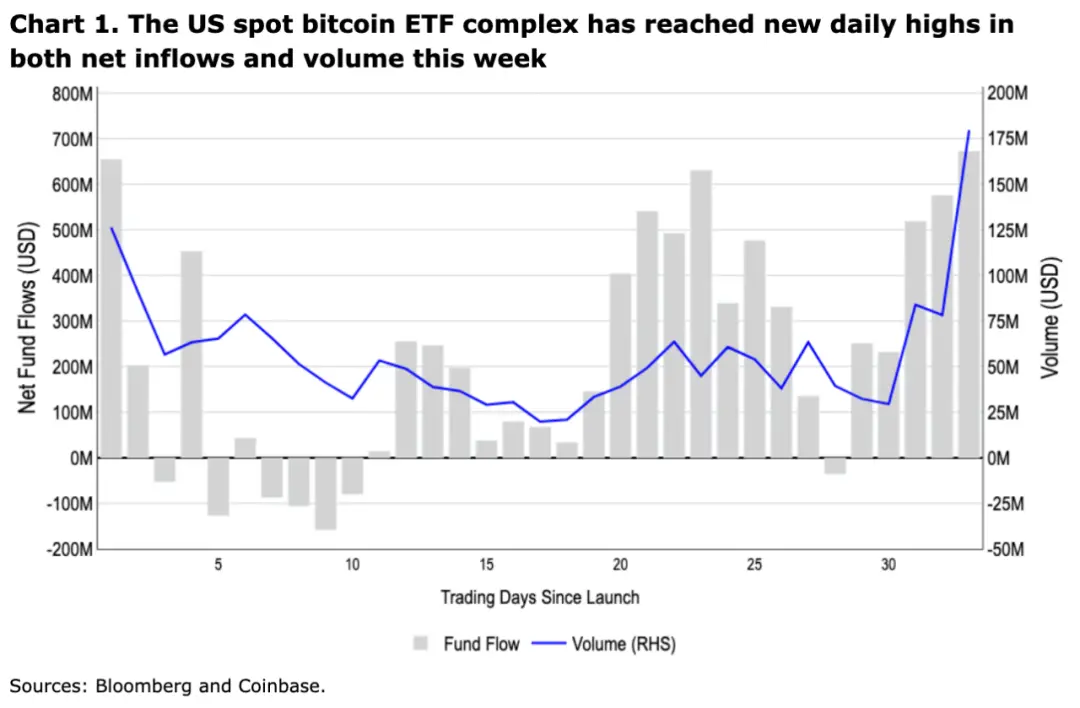

Market Watch

이번 주 암호화폐 시장은 인상적인 반등을 보였습니다. 주로 미국 현물 비트코인 ETF 및 레버리지 파생상품으로의 대규모 자금 유입으로 인해 숏 포지션이 압박을 받게 되었고, 시장에 대한 포괄적인 지원을 제공합니다. 현물 비트코인 ETF는 이번 주 초 약 18억 달러의 순유입을 유치했으며, BlackRock의 iShares Bitcoin ETF(IBIT)가 그 중 70%를 차지했습니다(자세한 내용은 차트 1 참조). Morgan Stanley와 같은 주요 중개인은 고객에게 제공하기 위한 전제 조건인 이러한 상품에 대해 여전히 신중한 검토를 수행하고 있지만 이번 주의 실적은 확실히 고무적입니다. ㅋㅋㅋ Glassnode 데이터에 따르면 미결제약정에 대한 가중 평균 자금 조달 비율은 2월 28일에 연율 109%에 도달했는데, 이는 2021년 4월 이후 최고 수준입니다. 이후 비율은 약 70%로 떨어졌습니다(그림 2 참조). 2월 25일부터 28일 사이에 약 7억 5천만 달러에 달하는 공매도가 청산되어 연간 현재까지 공매도 청산 건수 최고치를 기록했습니다. 동시에, 선물 장단기 비율을 기반으로 한 숏커버링이 이제 끝나갈 수도 있지만 아직 완전하지는 않다고 봅니다.

최근 실적은 2월 초에 발표한 건설적인 전망과 일치하지만, 3월에도 여전히 나타날 수 있는 일부 부정적인 계절성에 대해 조심스럽습니다. 예를 들어, 전통적인 자산은 세금 납부와 같은 동인의 영향을 받는 경향이 있으며, 이로 인해 일시적인 하락 압력이 발생할 수 있습니다. 펀딩 요율과 미결제약정의 청산으로 인해 일련의 장기 청산이 발생하는 경우 펀딩 요율과 미결제약정의 크고 지속적인 긍정적 움직임도 시장에 영향을 미칠 수 있습니다. 그럼에도 불구하고, 우리는 앞으로 몇 달 동안 전망에 대해 전반적으로 건설적인 입장을 유지하고 있습니다. 왜냐하면 많은 자산 관리자들이 현물 ETF를 계속 포함할 것이기 때문입니다. 이러한 순 유입은 비트코인 채굴자가 생산할 수 있는 것보다 더 빨리 유동성 공급량을 확실히 흡수합니다.

온체인: Uniswap 수수료 전환

2월 23일 Uniswap 재단(UF)은 UNI 토큰 위임자 및 서약자에게 거래 수수료의 일부를 보상하기 위해 Uniswap V3 프로토콜 거버넌스를 업그레이드하겠다는 제안을 발표했습니다. 그러나 제안 자체가 수수료 전환을 가능하게 하는 것이 아니라 수수료 전환을 구현하는 방법에 대한 기술적 메커니즘을 제시한다는 점에 유의해야 합니다. 제안이 통과되면 초기 수수료 매개변수는 0으로 설정되지만 거래 수수료의 10~20% 범위는 향후 제안의 보상 프로그램에 사용될 수 있습니다.

프로토콜 수수료 활성화에 대한 가장 큰 우려 사항은 유동성 공급자에게 미치는 영향입니다. 이러한 수수료는 수익에서 공제되기 때문입니다. 이로 인해 TVL(Total Value Locked) 및 MEV 기반 트래픽이 감소할 수 있습니다. UF와 관련된 Gauntlet의 상세한 분석에서는 이 질문을 다루고 핵심 비MEV 볼륨에 대한 영향이 최소화될 가능성이 높으며 연간 수익 추정치는 과거 활동을 기준으로 보수적인 1,000만 달러에서 낙관적인 7,200만 달러에 이를 것이라고 제안합니다. 이 초기 제안이 통과되면 Gauntlet 팀은 수수료 롤아웃 계획을 수립하는 책임도 맡게 됩니다.

우리는 이 제안이 University of Florida의 거버넌스 리더들이 제안했고 포럼에서 광범위한 지지를 받고 있다는 점을 고려할 때 구현될 가능성이 있다고 믿습니다. 실제로 2023년 6월 거부된 이전 수수료 제안에서는 대부분의 참가자가 승인을 표명했지만, 수수료 수준별 투표 차이로 인해 결국 '수수료 없음'이 대다수가 되었습니다. 제안이 아직 수익 구조를 변경하지 않고 동일한 투표 분배 문제를 제시하지 않는다는 점을 고려하면 심각한 장애물은 없습니다. 흥미롭게도 이 제안은 수익을 거버넌스(스테이킹 및 위임을 통해)와 연결하여 UNI 보유자의 보다 적극적인 커뮤니티 참여를 장려할 수 있다고 믿습니다. 해당 제안에 대한 투표 기간은 3월 1일부터 7일까지 진행될 예정이다.

이 제안에 대한 광범위한 관심으로 인해 Frax와 같은 여러 다른 프로젝트도 이를 따르는 것을 고려하게 되었습니다. 이러한 추세가 다른 성숙한 DeFi 프로토콜에서 전개된다면, 특히 지속 가능한 수수료 토큰 및 프로토콜을 생성할 수 있는 경우 이전의 투기적 토큰 평가를 명확하고 실제로 지원되는 평가 모델로 가져오기 시작할 수 있다고 생각합니다. 동시에 이러한 변화는 네이티브 토큰 환매 및 폐기를 사용하는 MakerDAO와 같은 다른 프로토콜과 달리 에이전트와 스테이커에게 wETH(현재 제안된 지불 토큰)로 직접 보상하므로 프로토콜의 가치 발생 메커니즘의 변화를 나타냅니다. 역학 대비.

온체인: 애플리케이션 체인의 확산

또한, 새로운 종류의 서비스형 롤업(RaaS)을 탄생시킨 이더리움의 롤업 공간 증가에 대해 논의하고 싶습니다. ) 제품을 클릭 한 번으로 생성하고 롤업을 배포할 수 있습니다. 모듈형 블록체인의 개발은 다양한 기술의 출현으로 가속화되었으며 Layer2(L2) 및 기타 애플리케이션별 체인을 배포하는 데 사용됩니다. 앞서 언급한 Frax 프로토콜은 Optimism 슈퍼체인의 일부가 될 자체 L2 Fraxtal을 출시할 계획입니다. 현재 Arbitrum의 최고 TVL 프로토콜인 분산형 영구 계약 교환 GMX와 같은 다른 주요 프로토콜도 자체 체인 배포를 고려하고 있습니다(현재 GMX 프로토콜은 Arbitrum 및 Avalanche C-Chain 상위에 남아 있을 것으로 알려져 있습니다).

점점 더 많은 L2가 탄생함에 따라 크로스체인 브릿지 및 상호 운용성 분야에 대한 조사가 더 많아질 것이며, 다양한 솔루션이 보안에 대해 서로 다른 가정을 하게 되면서 전체 생태계의 복잡성도 증가할 것이라고 믿습니다. , 확인 시간, 개발 일정 및 비용은 모두 고유한 고려 사항을 따르며, 이는 기술적인 지식이 없는 최종 사용자에게 특정 장애물을 일으킬 수도 있습니다. 또한 Rollup의 고정 비용(Layer1 인프라 계층의 가스 비용)도 고려해야 할 요소입니다. L2가 확산되는 세상에서 수익 창출은 점점 더 어려워질 수 있으며 애플리케이션을 레이어 3으로 더욱 밀어붙일 가능성이 높으며, 이는 결국 수익성 있는 L2 체인의 재편으로 이어질 것입니다. 이러한 실행 환경의 단편화로 인해 일부 비평가들은 단일 또는 통합 블록체인이 제공하는 공유 상태가 더 많은 사용 사례와 더 나은 애플리케이션 간 보안을 가능하게 한다고 주장하게 되었습니다.

장단점 모두에서 확장성 접근 방식에 대한 논의는 광범위한 의미를 보여 주지만 이러한 기술적 절충은 실제로 원활한 사용자 경험 요구 사항을 구축하는 데 부차적이라고 생각합니다. 우리의 견해로는 대규모 web2 플랫폼의 기본 기술 스택(및 디자인 균형)이 대체로 사용자에 구애받지 않는 것처럼 모든 애플리케이션을 널리 채택하려면 궁극적으로 소비자의 기술적 복잡성을 추상화해야 합니다. 이를 염두에 두고, 우리는 코인베이스의 지갑 솔루션과 같이 사용자가 암호키로 지갑을 보호할 수 있도록 하는 기술이 암호화폐 시장 성장에 더욱 중요하다고 믿습니다. 이러한 도구는 확장성 논쟁에서 간과되는 경우가 많지만, 특히 확장성 솔루션이 장기적으로 유사한 성능으로 수렴되는 경우 이러한 혁신이 궁극적으로 사용자 채택 및 신규 인수에 큰 영향을 미칠 수 있다고 믿습니다.

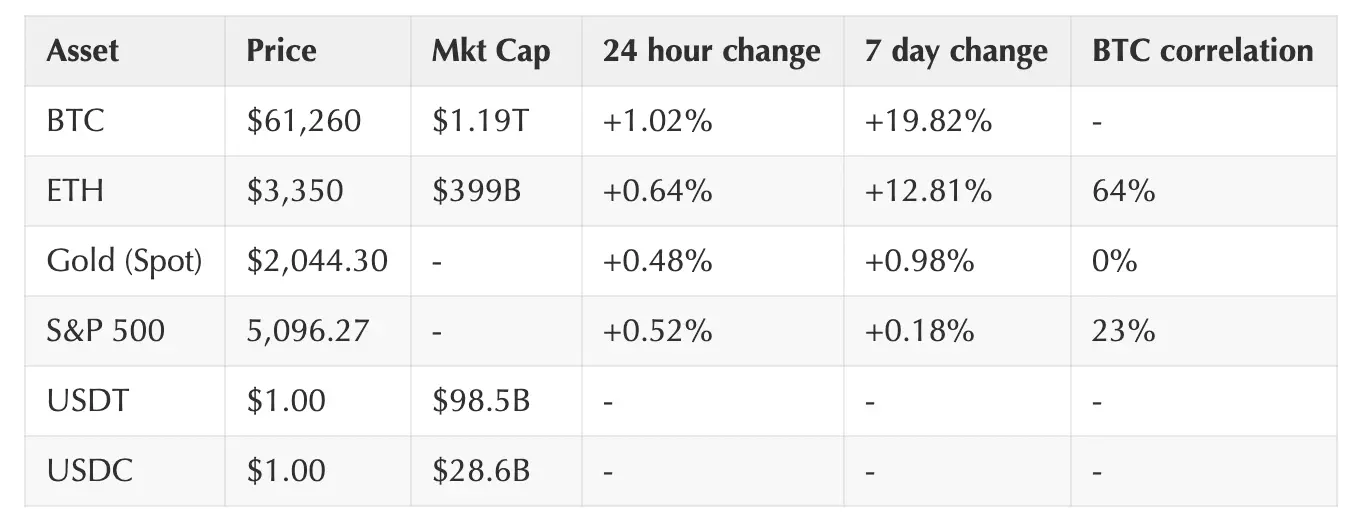

암호화폐 및 전통 우주 성능

(2월 29일 오후 4시 ET 기준)

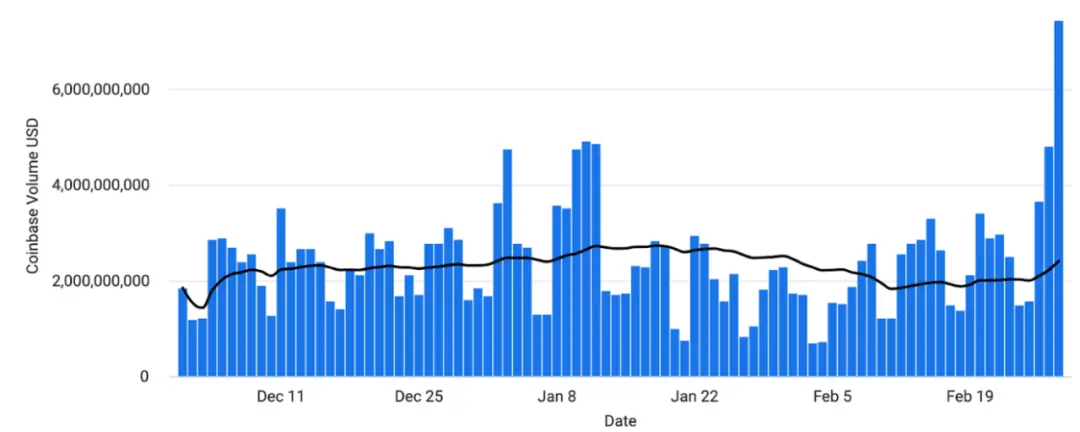

Coinbase Exchange 및 CES Insights

BTC의 랠리 계속됩니다. 그 강력한 힘은 많은 시장 참여자들을 놀라게 했습니다. . 지난 주 동안 20억 달러 이상의 신규 자금이 ETF 상품에 유입되면서 장기 보유자들은 이러한 모멘텀으로 이익을 얻고 있습니다. 그럼에도 불구하고 높은 펀딩 비율과 영구 선물 상품에 대한 미결제약정 증가는 상승세에 위험을 초래할 수 있습니다. 지난 7일 동안 펀딩 비율이 평균 30%를 넘어 장기 노출을 유지하는 데 비용이 많이 들었습니다. 알트코인 흐름은 부문 및 내러티브를 중심으로 한 투자자 거래 행동과 더 밀접한 상관관계를 보여주었습니다.

Coinbase 플랫폼 거래량(USD)

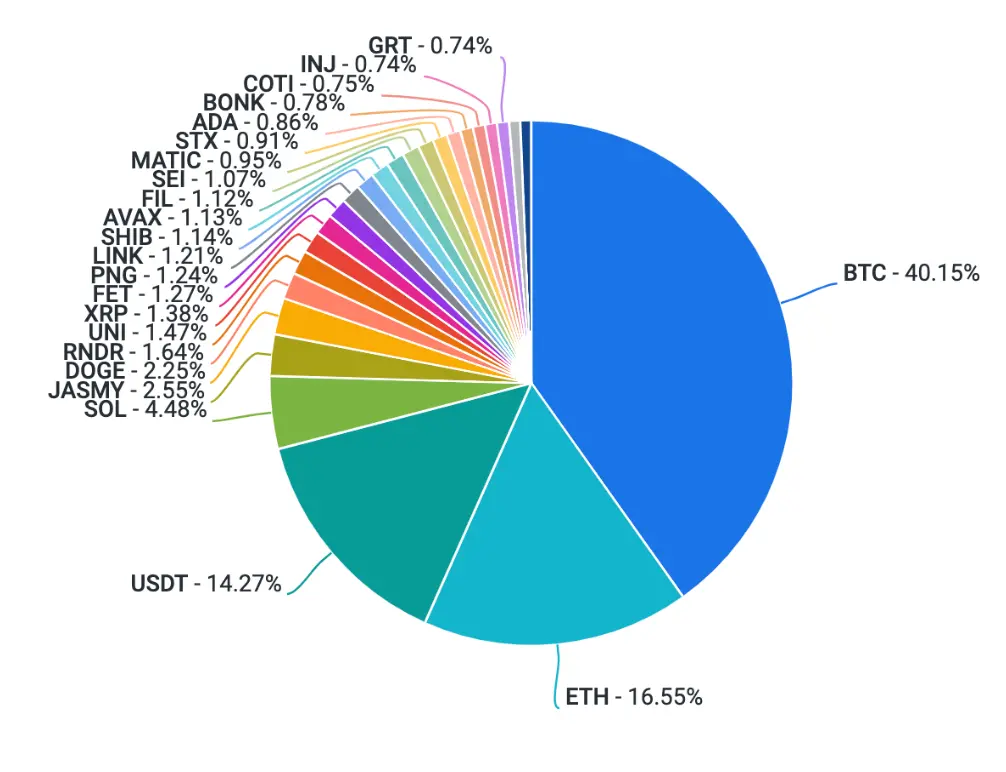

Coinbase 플랫폼 거래량(자산 비율)

펀딩 비율

주요 암호화폐 뉴스

기관

- VanEck는 3월까지 토큰 실행 시계 및 와인 소유권 분할(The Block)을 제공하는 NFT 플랫폼을 출시합니다.

- Ledn은 Ethereum이 지원하는 대출 사업을 시작하고 이전 Celsius 사용자를 인정합니다(The Block)

Regulation

- 엘리자베스 워렌은 암호화폐 업계와 "협력"할 의향이 있습니다(그러나 전통적인 금융 규칙을 따라야 한다고 거듭 강조함)(더 블록)

- 홍콩에서는 암호화폐 거래 라이센스 신청 활동 종료(코인텔레그래프) )

General

- Ethereum NFT 카드 게임 "Gods Unchained"는 iOS 및 Android에서 사용할 수 있습니다(Decrypt)

Coinbase

- Coinbase는 BNB 스마트 체인 및 Polygon에서 자산 복구 지원을 발표합니다(Coinbase 블로그)

- Coinbase Cloud는 Nethermind 및 Erigon에 대한 지원을 추가하여 Ethereum 실행 클라이언트의 다양성을 높입니다(Coinbase 블로그)

- 성장하는 지갑 산업 10억 명의 사용자가 온체인에 접속하는 데 도움이 될 것입니다(Coinbase 블로그)

글로벌 관점

Europe

- European Central Bank 관계자는 다음과 같이 말합니다: 비트코인의 공정 가치는 여전히 0입니다(ECB 블로그)(Decrypt )

- 파리 생제르맹, 축구팀 최초로 블록체인 검증(CoinDesk)

- 잉글랜드 법률위원회, 암호화폐를 재산으로 분류하는 법안 초안에 대한 의견 모색(CoinDesk)

Asia

- 일본의 주요 기업인 Mitsubishi UFJ, Rakuten 및 Mizuho가 보안 토큰(Cryptonews)을 출시할 예정입니다.

- 홍콩 통화 당국이 토큰화된 제품의 판매 및 배포에 관한 회보를 발행했습니다(HKMA)

- 홍콩 재무 장관 홍콩이 스테이블코인 발행자를 위한 규제 샌드박스(The Block)를 출시할 것이라고 밝혔습니다

위 내용은 Coinbase: 암호화폐 시장의 강력한 모멘텀은 지속 가능합니까?의 상세 내용입니다. 자세한 내용은 PHP 중국어 웹사이트의 기타 관련 기사를 참조하세요!

핫 AI 도구

Undresser.AI Undress

사실적인 누드 사진을 만들기 위한 AI 기반 앱

AI Clothes Remover

사진에서 옷을 제거하는 온라인 AI 도구입니다.

Undress AI Tool

무료로 이미지를 벗다

Clothoff.io

AI 옷 제거제

AI Hentai Generator

AI Hentai를 무료로 생성하십시오.

인기 기사

뜨거운 도구

메모장++7.3.1

사용하기 쉬운 무료 코드 편집기

SublimeText3 중국어 버전

중국어 버전, 사용하기 매우 쉽습니다.

스튜디오 13.0.1 보내기

강력한 PHP 통합 개발 환경

드림위버 CS6

시각적 웹 개발 도구

SublimeText3 Mac 버전

신 수준의 코드 편집 소프트웨어(SublimeText3)

뜨거운 주제

7461

7461

15

15

1376

1376

52

52

77

77

11

11

44

44

19

19

17

17

17

17

OKX OUYI Exchange 웹 버전 입력 링크를 클릭하십시오.

Mar 31, 2025 pm 06:21 PM

OKX OUYI Exchange 웹 버전 입력 링크를 클릭하십시오.

Mar 31, 2025 pm 06:21 PM

1. OKX EUYI Exchange의 웹 버전을 입력하십시오. 2. OKX EUYI Exchange 앱의 링크를 클릭하십시오. 사용자는 기존 계정에 로그인하거나 자신의 상황에 따라 새 계정을 등록하도록 선택할 수 있습니다. 실시간 시장 조건을 보거나 거래 수행 또는 자산 관리에 관계없이 OKX 웹 버전은 초보자와 재향 군인에게 적합한 간단하고 원활한 운영 경험을 제공합니다. 쉬운 경험을 보려면 지금 OKX 공식 웹 사이트를 방문하십시오

Gate.io 등록 자습서

Mar 31, 2025 pm 11:09 PM

Gate.io 등록 자습서

Mar 31, 2025 pm 11:09 PM

이 기사는 공식 웹 사이트에 액세스하는 것부터 등록 정보 작성, 등록 정보 작성, 확인, 사용자 계약 읽기 등의 모든 단계를 다루는 자세한 Gate.io 등록 자습서를 제공합니다.이 기사는 또한 2 차 검증을 설정하고 실제 인증을 설정하고 초보자의 디지털 자산 거래를 시작하는 등의 성공적인 등록을 성공적으로 등록한 후 보안 조치를 강조합니다.

Ouyi는 무엇입니까? Ouyi는 무엇입니까?

Apr 01, 2025 pm 03:18 PM

Ouyi는 무엇입니까? Ouyi는 무엇입니까?

Apr 01, 2025 pm 03:18 PM

OKX는 글로벌 디지털 자산 거래 플랫폼입니다. 주요 기능에는 1. 디지털 자산 구매 및 판매 (SPOT 거래), 2. 디지털 자산 간의 거래, 3. 시장 조건 및 데이터 제공, 4. 파생 상품과 같은 다양한 거래 제품 제공, 5. 자산 부가가치 서비스 제공, 6. 편리한 자산 관리.

초보자를위한 Gate.io 최신 등록 자습서

Mar 31, 2025 pm 11:12 PM

초보자를위한 Gate.io 최신 등록 자습서

Mar 31, 2025 pm 11:12 PM

이 기사는 초보자에게 자세한 GATE.IO 등록 자습서를 제공하여 공식 웹 사이트 액세스, 정보 작성, 신원 확인 등을 포함하여 등록 프로세스를 점차적으로 완료하도록 안내하고 등록 후 보안 설정을 강조합니다. 또한이 기사는 Binance, Ouyi 및 참깨 오픈 도어와 같은 다른 교환을 언급했습니다. 초보자는 자신의 요구에 따라 올바른 플랫폼을 선택하고 독자들에게 디지털 자산 투자가 위험하고 합리적으로 투자해야한다는 것을 상기시키는 것이 좋습니다.

Gate.io 웹 버전의 최신 등록 자습서

Mar 31, 2025 pm 11:15 PM

Gate.io 웹 버전의 최신 등록 자습서

Mar 31, 2025 pm 11:15 PM

이 기사는 사용자가 디지털 자산 거래를 쉽게 시작할 수 있도록 자세한 Gate.io 웹 버전 최신 등록 자습서를 제공합니다. 이 자습서는 공식 웹 사이트에 액세스하는 것부터 등록 완료에 이르기까지 모든 단계를 다루고 등록 후 보안 설정을 강조합니다. 이 기사는 또한 Binance, Ouyi 및 참깨 오픈 도어와 같은 다른 거래 플랫폼을 간략하게 소개합니다. 사용자는 자신의 요구에 따라 올바른 플랫폼을 선택하고 투자 위험에주의를 기울이는 것이 좋습니다.

디지털 통화로 위치를 롤하는 방법? 디지털 통화 롤링 플랫폼은 무엇입니까?

Mar 31, 2025 pm 07:36 PM

디지털 통화로 위치를 롤하는 방법? 디지털 통화 롤링 플랫폼은 무엇입니까?

Mar 31, 2025 pm 07:36 PM

디지털 통화 롤링 포지션은 대출을 사용하여 거래 레버리지를 증폭하여 수익률을 높이는 투자 전략입니다. 이 기사에서는 롤링을 지원하는 거래 플랫폼 (Binance, Okex, Gate.io, Huobi, Bybit 등), 레버리지 계정을 열고, 레버리지를위한 자금을 차입하고, 시장의 실시간 모니터링 및 조정을 피하기 위해 마진을 추가하여 마진을 추가하는 등의 주요 단계를 포함하여 디지털 통화 롤링 프로세스에 대해 자세히 설명합니다. 그러나 롤링 포지션 거래는 매우 위험하며 투자자는주의해서 운영하고 완전한 위험 관리 전략을 공식화해야합니다. 디지털 통화 롤링 팁에 대한 자세한 내용은 계속 읽으십시오.

OK 공식 포털 웹 버전 OK Exchange 공식 웹 버전 로그인 포털

Mar 31, 2025 pm 06:24 PM

OK 공식 포털 웹 버전 OK Exchange 공식 웹 버전 로그인 포털

Mar 31, 2025 pm 06:24 PM

이 기사는 OK Exchange의 공식 웹 버전을 사용하여 로그인하는 방법에 대해 자세히 설명합니다. 사용자는 브라우저에서 "OK Exchange 공식 웹 버전"을 검색하면 공식 웹 사이트를 입력 한 후 오른쪽 상단 코너의 로그인 버튼을 클릭하고 로그인하여 사용자 이름과 비밀번호를 입력 할 수 있습니다. 등록 된 사용자는 자산을 관리하고, 펀드 및 펀드를 쉽게 인출 할 수 있으며, 공식 웹 사이트 인터페이스를 쉽게 사용하고 스무어 서비스를 제공 할 수 있으며, 사용자가 쉽게 사용하여 사용자가 쉽게 서비스를 제공 할 수 있습니다. 당신은 무엇을 기다리고 있습니까? OK Exchange의 공식 웹 사이트를 방문하여 디지털 자산 여행을 시작하십시오!

Gate.io 거래 플랫폼의 거래 수수료를 계산하는 방법은 무엇입니까?

Mar 31, 2025 pm 09:15 PM

Gate.io 거래 플랫폼의 거래 수수료를 계산하는 방법은 무엇입니까?

Mar 31, 2025 pm 09:15 PM

GATE.IO 거래 플랫폼의 처리 수수료는 거래 유형, 거래 쌍 및 사용자 VIP 수준과 같은 요소에 따라 다릅니다. 스팟 거래의 기본 수수료 비율은 0.15% (VIP0 레벨, 제조업체 및 테이커)이지만 VIP 수준은 사용자의 30 일 거래량 및 GT 포지션에 따라 조정됩니다. 수준이 높을수록 수수료가 낮습니다. GT 플랫폼 코인 공제를 지원하며 최소 55% 할인을 즐길 수 있습니다. 계약 거래의 기본 비율은 제조업체 0.02%, Taker 0.05% (VIP0 레벨)이며 VIP 수준의 영향을 받고 계약 유형 및 레버리지가 있습니다.