Ethena가 발행한 USDe의 연간 비율은 27%에 달하며, 이에 따른 위험에 대한 심층 분석이 이루어졌습니다.

편집자: LlamaC

우리는 스테이블 코인 시장의 발전하는 경쟁 환경에 주목해 왔습니다. Ethena의 USDe 스테이블 코인의 공급량은 출시 이후 7억 7천만 달러 이상으로 급격히 증가하여 6번째로 큰 스테이블 코인이 되었습니다. 미국 달러에 고정되어 있습니다. 이 글에서는 그 메커니즘과 잠재적인 위험을 간략하게 소개하는 것을 목표로 합니다.

Ethena Labs는 2월 19일에 합성 미국 달러 스테이블 코인에 대한 예금 서비스를 대중에게 공개했는데, 이는 암호화폐 소셜 미디어 플랫폼에서 거의 주목을 받을 뻔했습니다.

Ethena의 USDe 스테이블 코인 공급량은 다가오는 에어드랍에서 두 자리 수의 수익률과 포인트를 제공하여 7억 7천만 달러 이상으로 빠르게 성장하여 6번째로 큰 USD 고정 스테이블 코인이 되었습니다!

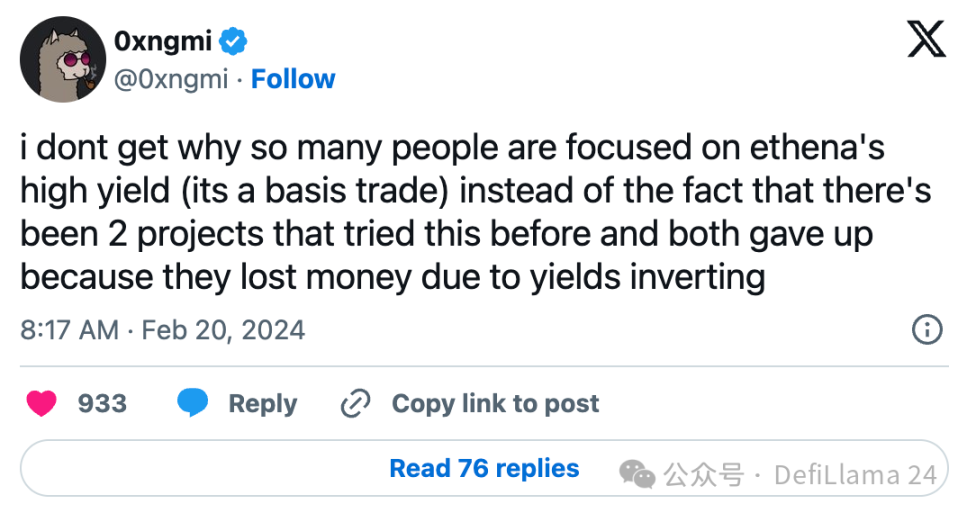

Ethena의 상승세는 인상적이었지만 일부 비평가들은 이 프로젝트에 회의적이었습니다. 그들은 Ethena의 높은 수익률에 대해 의구심을 표명했으며 그 설계가 Terra/Luna와 같은 생태계의 붕괴로 이어질 수 있다고 믿었습니다. 프로젝트는 성공했지만, 이러한 회의론은 미래의 안정성에 대한 몇 가지 우려를 불러일으키기도 합니다. 이러한 반대는 사람들에게 신흥 프로젝트에 대한 열정에 주의를 기울이고 잠재적인 위험을 합리적으로 평가하며 장기적으로 집중하도록 상기시킵니다

오늘 우리는 Ethena 프로토콜의 기능을 탐구하고 잠재적인 위험을 평가하여 현명한 결정을 내릴 수 있도록 하겠습니다. 결정 이 기회가 귀하의 요구 사항에 맞는지 확인하려면 선택하십시오!

Ethena의 내부 작동

기본 거래는 암호화폐와 전통 금융 시장 모두에서 오랜 역사를 가지고 있습니다. 이러한 유형의 거래에는 차익 거래를 위해 현물 자산과 선물 상품 간의 가격 차이를 활용하는 것이 포함됩니다.

일반적으로 투자자는 현물 자산을 매수하고 동시에 관련 선물 계약을 매도하여 거래합니다. 이 거래 전략은 주로 투자자가 수익을 높이기 위해 레버리지를 사용해야 하고 현물 자산을 보유하면 특정 보유 비용이 발생할 수 있기 때문입니다. 이러한 이유로 선물 계약은 종종 프리미엄, 즉 기초 자산의 실제 가격보다 높은 가격에 거래됩니다.

역사적으로 암호화폐 시장도 콘탱고 상태로 운영되었습니다. 즉, 무기한 선물의 가격이 현물 자산의 가격을 초과하는 경우가 많아 매수자가 창고 용량을 충당하기 위해 매도자에게 지불하는 순 플러스 펀딩 비율 환경으로 이어졌습니다.

이 경우 현물 암호화폐 자산을 보유하고 보유 자산의 명목 가치를 영구 자산으로 헤징하여 수익성 있는 델타 중립 기준 거래를 쉽게 전개할 수 있으므로 이 전략의 사용자는 암호화폐 가격 변동의 위험을 제거하는 동시에 다음을 수행할 수 있습니다. 자금 지출로 수입을 얻습니다.

Ethena는 본질적으로 위의 전략을 사용하여 수입을 얻고 거래 담보를 스테이블 코인으로 토큰화하는 개방형 헤지 펀드입니다!

Ethena는 유동 약속된 ETH 토큰을 담보로 사용하고 해당 명목 금액의 ETH를 매도하여 델타가 0인 포트폴리오를 만듭니다. 이 구성은 Ethena가 보유한 자산의 기본 가치가 US$1씩 변동할 때마다 Ethena가 보유하고 있는 자산이 ETH 스테이킹으로 수익을 얻고 숏 포지션에 대한 자금 조달을 받는 동안 순 가치는 $0만큼 변동합니다.

여러 프로토콜은 이전에 Ethena와 유사한 전략을 채택했지만 이전 반복은 분산된 거래 장소에 대한 의존으로 인해 확장하는 데 어려움을 겪었습니다. Ethena는 Binance와 같은 중앙 집중식 거래소를 활용하여 유동성 한도를 우회합니다.

사용자의 담보를 보호하기 위해 Ethena는 OES(장외 결제) 솔루션을 활용하여 평판이 좋은 제3자 관리인에게 자금을 보관하고 거래 마진을 제공하기 위해 계정 잔액만 CEX에 미러링하여 자금이 절대 손실되지 않도록 보장합니다. 인출됩니다. 중앙화 거래소에 입금됩니다.

스테이킹된 ETH는 동일한 명목 가치의 매도 포지션으로 완벽하게 헤징될 수 있으므로 USDe는 1:1 담보 비율로 발행될 수 있으므로 Ethena의 자본 효율성은 USDC 및 USDT와 같은 USD 자산 담보 스테이블 코인과 유사하며 위험을 피할 수 있습니다. 발행자가 물리적 공간 규정을 준수하도록 전통적인 금융 시장에서 자산을 소싱합니다.

Ethena의 현재 모델은 스테이킹된 ETH만 담보로 사용하지만 프로토콜은 더 큰 규모를 달성하기 위해 BTC를 담보로 간주할 수 있지만 BTC 담보는 서약 수입을 창출하지 않기 때문에 그렇게 하면 USDe의 수익이 희석될 수 있습니다.

Ethena의 위험

암호화폐 분야에서 금전적인 수익은 그에 상응하는 위험을 수반할 수밖에 없습니다. Ethena 기회 참가자는 다른 방법을 찾을 것으로 기대해서는 안 됩니다.

스테이킹 수익률과 결합된 관대한 자금 조달 요율은 확실히 매력적인 APY를 가져오지만 이러한 수익에는 위험이 없는 것은 아닙니다...

DeFi 사용자가 기대하는 표준 암호화폐 위험 외에도 Ethena는 또한 다음과 같은 몇 가지 비정형 위험 벡터를 가져옵니다. 패닉을 일으키고 Terra/Luna 알고리즘 UST 스테이블코인과의 비교를 촉발했습니다.

담보 디커플링 위험

Ethena의 주요 위험은 일반 Ethena 공간 헤더와 일치하는 LST 담보를 사용하는 것입니다. ETH의 기본 거래 최적화는 프로토콜의 수익 창출 능력을 극대화하는 데 도움이 되지만 위험도 증가합니다!

Ethena의 LST 담보가 ETH에서 분리되면 Ethena의 ETH 공매도는 변동성을 포착할 수 없어 프로토콜에 종이 손실이 발생하게 됩니다.

LST는 일반적으로 페그에 가깝게 거래되지만 Lido의 stETH 할인이 거의 8%에 도달한 2022년 중반 3AC Black Swan 청산과 같이 이러한 토큰이 페그에서 벗어날 수 있는 여러 사례를 보았습니다!

Shapella는 2023년 4월에 이더리움 스테이킹 인출을 활성화하여 3AC 청산이 아마도 블루칩 LST에서 본 것 중 가장 널리 퍼진 디커플링이 되었지만 향후 디커플링 이벤트가 Ethena의 마진 요구 사항(금액)에 압력을 가할 것이라는 사실은 여전히 남아 있습니다. 포지션 청산을 피하기 위해 헤지를 유지하기 위해 거래소에 자금을 배치해야 합니다.

청산 기준점에 도달하면 Ethena는 강제로 돈을 잃게 됩니다.

펀딩율 리스크

Ethena의 수익률은 처음부터 놀라운 것처럼 보였지만 이전 두 프로토콜에서 합성 USD 스테이블 코인의 규모를 확대하려고 시도했지만 둘 다 반전 수익률로 인해 실패했다는 점에 주목할 필요가 있습니다.

来源:https://tinyurl.com/ykhg7u87

파이낸싱으로 인한 마이너스 수익에 대응하기 위해 Ethena는 스테이킹된 ETH를 담보로 사용합니다. 이 전략은 USDe가 3년 전 백테스트에서 마이너스 수익을 생성한 일수를 20.5%에서 10.8%로 줄였습니다.

펀딩 비율이 어느 시점에서 마이너스로 바뀔 것이라는 것은 100% 확실하지만, 암호화폐 시장의 자연스러운 상태는 콘탱고를 위한 것입니다. 이는 자금 비율에 상승 압력을 가하고 Ethena의 기본 거래에 유리한 환경을 제공합니다.

상대방 위험

Ethena의 설계에 익숙하지 않은 많은 사람들은 사용자 담보를 중앙화된 거래소에 배포하는 것이 주요 위험이라고 생각하지만, 이러한 위험은 위에서 설명한 OES 에스크로 계정을 사용하여 크게 완화되었습니다.

파산 거래소의 미결제 이익을 헤징하면 손실이 발생할 수 있지만, Ethena는 거래소의 자본 위험을 줄이기 위해 최소한 매일 손익을 정산합니다.

Ethena의 거래소 중 하나가 파산하는 경우 프로토콜은 공개 포지션이 확정되고 영향을 받은 OES 계정의 관리인이 자금을 해제할 수 있을 때까지 포트폴리오의 델타를 상쇄하기 위해 다른 장소의 포지션에 대한 레버리지를 사용해야 할 수 있습니다.

또한 Ethena의 OES 계정 관리인 중 한 명이 파산하면 자금 접근이 지연될 수 있으므로 포트폴리오를 헤지하기 위해 다른 계정의 레버리지를 사용해야 합니다.

일반적인 암호화폐 위험

많은 초기 암호화폐 프로토콜의 경우와 마찬가지로, 프로젝트 키의 소유권이 아직 사라지지 않았기 때문에 Ethena 예금자는 프로토콜 팀이 사용자 자금을 횡령할 수 있는 위험에 직면한다는 점을 기억하는 것이 중요합니다. 집중.

대부분의 암호화폐 프로젝트는 스마트 계약의 잠재적 취약성과 관련된 상당한 악용 위험에 직면해 있지만 Ethena는 OES 에스크로 계정을 사용하여 이러한 위험을 완화하고 복잡한 스마트 계약 논리를 사용할 필요를 제거합니다.

요약

Ethena는 교환 또는 관리인 파산으로부터 자산을 보호했으며 자산이 동결되어 거래할 수 없는 경우 포트폴리오 증가를 상쇄하기 위한 비상 계획을 마련했습니다!

많은 거래소가 stETH 담보 가치에 0% 할인을 적용하고 Ethena 규모 계정에 대해 50% 유지 증거금 요건을 제공하므로 프로토콜은 청산에 접근하기 전에 담보 시장 가치의 최대 65% 손실을 겪을 수 있습니다. !

마이너스 펀딩 비율은 수익률 압축으로 이어질 수 있으며 TVL 손실로 이어질 수 있지만 그 자체로 USDe의 붕괴로 이어지지는 않습니다. 최고 연간 펀딩 비율은 -100%이며 Ethena의 명목 손실은 8시간당 0.091에 불과합니다. 펀딩주기 %!

또한 Ethena는 청산을 방지하기 위해 마진 계정을 보충하고, 장기 마이너스 자금 수익률을 상쇄하거나 USDe의 공개 구매자 시장 역할을 하는 데 사용할 수 있는 보험 기금도 보유하고 있습니다!

Ethena는 보험 기금을 통해 일정 수준의 손실을 흡수할 수 있지만, 잘못될 수 있는 모든 것은 최악의 경우 잘못될 것임을 상기시켜 주는 머피의 법칙을 기억하는 것이 중요합니다.

LST가 분리되기 시작하는 시나리오를 상상해 보세요.

중앙화 거래소는 유동적으로 약속된 ETH 토큰의 담보 비중을 줄여 대응함으로써 청산 전 담보 Ethena가 겪을 수 있는 시장 가치의 최대 손실을 줄입니다.

이 기간 동안 전체 시장도 매도한다고 가정하면 펀딩 비율은 마이너스가 되어 Ethena의 담보에 더 많은 압력을 가하고 프로토콜을 청산에 더 가깝게 만들고 손실을 인정해야 합니다!

Ethena는 정상적인 운영 과정에서 레버리지를 사용하지 않을 수 있지만 거래소나 관리인의 예상치 못한 파산으로 인해 자금이 일시적으로 동결될 수 있으므로 레버리지를 사용하여 포트폴리오 증가분을 상쇄해야 합니다.

이론적으로 레버리지 계정과 유동 담보 ETH의 담보 비중 감소와 급격한 할인을 통해 Ethena의 담보를 청산 범위 내로 가져올 수 있습니다.

이제 누구나 암호화폐 기반 거래를 할 수 있으므로 Ethena의 관리 자산은 쉽게 수십억 달러로 늘어날 수 있습니다. 즉, 막대한 지분을 보유한 ETH 포트폴리오의 청산으로 인해 LST의 시장 가치가 더욱 하락할 수 있습니다. 따라서 Ethena의 서류상 손실이 악화되고 죽음에 이르는 수문. 나선이 계속됩니다!

위의 일련의 이벤트가 재앙적인 블랙 스완 이벤트의 결과일 수 있다는 것은 의심의 여지가 없지만 암호화폐에 참여할 때 직면할 수 있는 모든 잠재적 위험을 기억하는 것이 중요합니다.

암호화폐 분야의 다른 프로젝트와 마찬가지로 Ethena에는 위험이 있지만 조기에 기회를 포착한 사람들에게는 참여가 큰 이점을 가져올 수 있습니다.

sUSDe가 제공하는 두 자릿수 APY를 얻고 싶거나 샤드를 파밍하여 잠재적인 Ethena 에어드랍 할당을 극대화하고 싶은지 여부. DYOR 이후 여행을 시작하는 것보다 더 좋은 방법은 없습니다!

위 내용은 Ethena가 발행한 USDe의 연간 비율은 27%에 달하며, 이에 따른 위험에 대한 심층 분석이 이루어졌습니다.의 상세 내용입니다. 자세한 내용은 PHP 중국어 웹사이트의 기타 관련 기사를 참조하세요!

핫 AI 도구

Undresser.AI Undress

사실적인 누드 사진을 만들기 위한 AI 기반 앱

AI Clothes Remover

사진에서 옷을 제거하는 온라인 AI 도구입니다.

Undress AI Tool

무료로 이미지를 벗다

Clothoff.io

AI 옷 제거제

AI Hentai Generator

AI Hentai를 무료로 생성하십시오.

인기 기사

뜨거운 도구

메모장++7.3.1

사용하기 쉬운 무료 코드 편집기

SublimeText3 중국어 버전

중국어 버전, 사용하기 매우 쉽습니다.

스튜디오 13.0.1 보내기

강력한 PHP 통합 개발 환경

드림위버 CS6

시각적 웹 개발 도구

SublimeText3 Mac 버전

신 수준의 코드 편집 소프트웨어(SublimeText3)

뜨거운 주제

7554

7554

15

15

1382

1382

52

52

83

83

11

11

59

59

19

19

24

24

96

96

Ouyi는 무엇입니까? Ouyi는 무엇입니까?

Apr 01, 2025 pm 03:18 PM

Ouyi는 무엇입니까? Ouyi는 무엇입니까?

Apr 01, 2025 pm 03:18 PM

OKX는 글로벌 디지털 자산 거래 플랫폼입니다. 주요 기능에는 1. 디지털 자산 구매 및 판매 (SPOT 거래), 2. 디지털 자산 간의 거래, 3. 시장 조건 및 데이터 제공, 4. 파생 상품과 같은 다양한 거래 제품 제공, 5. 자산 부가가치 서비스 제공, 6. 편리한 자산 관리.

OKX OUYI Exchange 웹 버전 입력 링크를 클릭하십시오.

Mar 31, 2025 pm 06:21 PM

OKX OUYI Exchange 웹 버전 입력 링크를 클릭하십시오.

Mar 31, 2025 pm 06:21 PM

1. OKX EUYI Exchange의 웹 버전을 입력하십시오. 2. OKX EUYI Exchange 앱의 링크를 클릭하십시오. 사용자는 기존 계정에 로그인하거나 자신의 상황에 따라 새 계정을 등록하도록 선택할 수 있습니다. 실시간 시장 조건을 보거나 거래 수행 또는 자산 관리에 관계없이 OKX 웹 버전은 초보자와 재향 군인에게 적합한 간단하고 원활한 운영 경험을 제공합니다. 쉬운 경험을 보려면 지금 OKX 공식 웹 사이트를 방문하십시오

Gate.io 등록 자습서

Mar 31, 2025 pm 11:09 PM

Gate.io 등록 자습서

Mar 31, 2025 pm 11:09 PM

이 기사는 공식 웹 사이트에 액세스하는 것부터 등록 정보 작성, 등록 정보 작성, 확인, 사용자 계약 읽기 등의 모든 단계를 다루는 자세한 Gate.io 등록 자습서를 제공합니다.이 기사는 또한 2 차 검증을 설정하고 실제 인증을 설정하고 초보자의 디지털 자산 거래를 시작하는 등의 성공적인 등록을 성공적으로 등록한 후 보안 조치를 강조합니다.

초보자를위한 Gate.io 최신 등록 자습서

Mar 31, 2025 pm 11:12 PM

초보자를위한 Gate.io 최신 등록 자습서

Mar 31, 2025 pm 11:12 PM

이 기사는 초보자에게 자세한 GATE.IO 등록 자습서를 제공하여 공식 웹 사이트 액세스, 정보 작성, 신원 확인 등을 포함하여 등록 프로세스를 점차적으로 완료하도록 안내하고 등록 후 보안 설정을 강조합니다. 또한이 기사는 Binance, Ouyi 및 참깨 오픈 도어와 같은 다른 교환을 언급했습니다. 초보자는 자신의 요구에 따라 올바른 플랫폼을 선택하고 독자들에게 디지털 자산 투자가 위험하고 합리적으로 투자해야한다는 것을 상기시키는 것이 좋습니다.

Gate.io 웹 버전의 최신 등록 자습서

Mar 31, 2025 pm 11:15 PM

Gate.io 웹 버전의 최신 등록 자습서

Mar 31, 2025 pm 11:15 PM

이 기사는 사용자가 디지털 자산 거래를 쉽게 시작할 수 있도록 자세한 Gate.io 웹 버전 최신 등록 자습서를 제공합니다. 이 자습서는 공식 웹 사이트에 액세스하는 것부터 등록 완료에 이르기까지 모든 단계를 다루고 등록 후 보안 설정을 강조합니다. 이 기사는 또한 Binance, Ouyi 및 참깨 오픈 도어와 같은 다른 거래 플랫폼을 간략하게 소개합니다. 사용자는 자신의 요구에 따라 올바른 플랫폼을 선택하고 투자 위험에주의를 기울이는 것이 좋습니다.

디지털 통화로 위치를 롤하는 방법? 디지털 통화 롤링 플랫폼은 무엇입니까?

Mar 31, 2025 pm 07:36 PM

디지털 통화로 위치를 롤하는 방법? 디지털 통화 롤링 플랫폼은 무엇입니까?

Mar 31, 2025 pm 07:36 PM

디지털 통화 롤링 포지션은 대출을 사용하여 거래 레버리지를 증폭하여 수익률을 높이는 투자 전략입니다. 이 기사에서는 롤링을 지원하는 거래 플랫폼 (Binance, Okex, Gate.io, Huobi, Bybit 등), 레버리지 계정을 열고, 레버리지를위한 자금을 차입하고, 시장의 실시간 모니터링 및 조정을 피하기 위해 마진을 추가하여 마진을 추가하는 등의 주요 단계를 포함하여 디지털 통화 롤링 프로세스에 대해 자세히 설명합니다. 그러나 롤링 포지션 거래는 매우 위험하며 투자자는주의해서 운영하고 완전한 위험 관리 전략을 공식화해야합니다. 디지털 통화 롤링 팁에 대한 자세한 내용은 계속 읽으십시오.

OK 공식 포털 웹 버전 OK Exchange 공식 웹 버전 로그인 포털

Mar 31, 2025 pm 06:24 PM

OK 공식 포털 웹 버전 OK Exchange 공식 웹 버전 로그인 포털

Mar 31, 2025 pm 06:24 PM

이 기사는 OK Exchange의 공식 웹 버전을 사용하여 로그인하는 방법에 대해 자세히 설명합니다. 사용자는 브라우저에서 "OK Exchange 공식 웹 버전"을 검색하면 공식 웹 사이트를 입력 한 후 오른쪽 상단 코너의 로그인 버튼을 클릭하고 로그인하여 사용자 이름과 비밀번호를 입력 할 수 있습니다. 등록 된 사용자는 자산을 관리하고, 펀드 및 펀드를 쉽게 인출 할 수 있으며, 공식 웹 사이트 인터페이스를 쉽게 사용하고 스무어 서비스를 제공 할 수 있으며, 사용자가 쉽게 사용하여 사용자가 쉽게 서비스를 제공 할 수 있습니다. 당신은 무엇을 기다리고 있습니까? OK Exchange의 공식 웹 사이트를 방문하여 디지털 자산 여행을 시작하십시오!

가상 통화 앱 소프트웨어에 권장되는 웹 사이트는 무엇입니까?

Mar 31, 2025 pm 09:06 PM

가상 통화 앱 소프트웨어에 권장되는 웹 사이트는 무엇입니까?

Mar 31, 2025 pm 09:06 PM

이 기사는 Binance Academy, OKX Learn, Coingecko, Cryptoslate, Coindesk, Investopedia, Coinmarketcap, Huobi University, Coinbase Learn 및 Cryptocompare를 포함하여 잘 알려진 가상 통화 관련 앱 추천 웹 사이트 10 개를 권장합니다. 이 웹 사이트는 가상 통화 시장 데이터, 가격 추세 분석 등과 같은 정보를 제공 할뿐만 아니라 기본 블록 체인 지식, 거래 전략 및 다양한 거래 플랫폼 앱의 튜토리얼 및 리뷰를 포함한 풍부한 학습 리소스를 제공하여 사용자가 더 잘 이해하고 이용할 수 있도록 도와줍니다.