EIGEN 에어드랍 이후 LRT의 미래는 어디로 갈까요?

LRT는 사용자에게 ETH와 LST를 다시 스테이킹하여 추가 수익을 얻을 수 있는 간단한 인터페이스를 제공합니다. 이제 LRT, Eigenlayer 및 10개 이상의 AVS의 포인트 메타 활동이 종료되었으므로 EzETH 및 eETH와 같은 LRT에 관심을 돌려 3.21% ETH 기본 수익률에서 추가 수익을 얻을 수 있는 방법에 대해 생각해야 합니다.

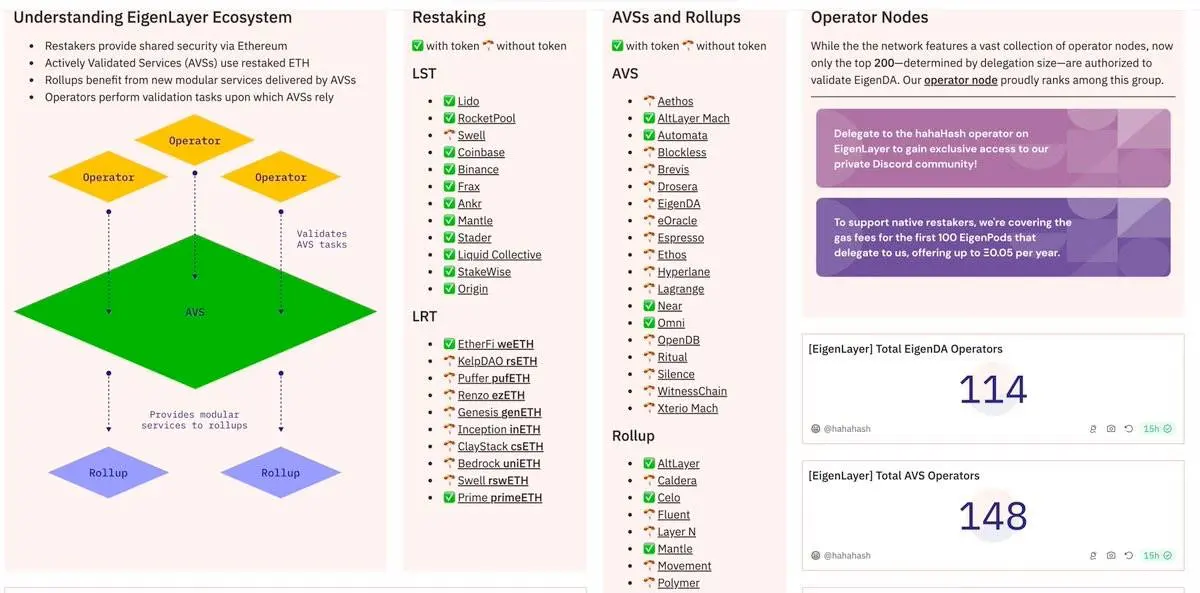

EL의 설계에서 AVS 운영자는 하드웨어를 실행하여 계산 및 검증을 수행하고 ETH를 AVS에 다시 스테이킹하도록 맡깁니다. 본질적으로 Eigenlayer의 경제적인 보안 풀을 사용하여 부트스트랩된 web3 서비스 프로토콜입니다.

EL로부터 보증을 빌리기 때문에 약간의 수수료를 지불해야 하는데, 이 수수료는 그들이 약속한 추가 혜택입니다.

초기 단계에서 대부분의 AVS는 프로젝트 채택에 어려움을 겪었기 때문에 Rev 지분 형태로 수익을 얻는 것은 거의 불가능했습니다. 그들에게 유일한 방법은 허공에서 토큰을 출시하는 것입니다.

요즘 벤처 캐피탈 회사들이 AVS에 블라인드 투자를 하고 있기 때문에 TGE 시점에 일부 AVS 토큰의 가치가 수십억 달러에 달하더라도 놀라지 않을 것입니다.

Graph, Pyth 및 Axelar와 같은 Web3 서비스 프로토콜은 모두 일정 비율의 공급량을 노드 보상에 할당하고 매년 노드 보상에 토큰 인플레이션을 적용합니다.노드 보상의 공급 분포는 일반적으로 5~10%이지만, Eigenlayer에서 얻는 경제적 보안의 규모를 살펴보면 이는 다시 주관적입니다. 예를 들어 AXL은 7억 5천만 달러의 경제적 보안을 보유하고 있으며 Witness Chain, Lagrange 등과 같은 AVS를 살펴보면 한 달도 채 안 되어 50억 달러가 넘는 경제적 보안을 유지하고 있습니다.

이상적으로는 공급량의 10% 이상을 할당하여 AVS 운영자에게 공정한 보상을 제공하고 AVS 운영자는 그 일부를 재스테이커와 공유하게 됩니다.

처음에는 AVS가 포인트 프로그램을 출시하기 전에 Renzo, Puffer 및 Etherfi에 ETH를 투자하여 AVS 포인트를 얻을 수 있으며 이는 포인트 메타의 포화 단계를 찾을 때까지 계속됩니다.

LRT 토큰의 경우 현재 거버넌스 유틸리티가 있으므로 스테이커로부터 수수료나 기타 수익과 같은 것을 공유하지 않는 한 이러한 토큰을 구매할 의미가 없습니다.

EL 생태계 전체가 벤처 캐피털리스트의 꿈입니다.

개인 투자자의 경우 이는 ETH에서 추가 수익을 얻기 위한 순전히 자본 희석입니다.

다른 DeFi 전략에서도 수익을 최적화할 수 있으므로 규칙과 위험을 이해한 경우에만 이 게임을 플레이하세요.

마지막으로 원본 게시물의 작성자는 LRT, AVS 및 사용자 지표 등 다양한 데이터의 실시간 상태를 다루는 EigenLayer의 운영 상태에 대한 포괄적인 대시보드도 편집하여 독자에게 유용합니다. EigenLayer 생태학에 관심이 있는 사람.

EL 생태 데이터 대시보드 링크(여기 클릭)위 내용은 EIGEN 에어드랍 이후 LRT의 미래는 어디로 갈까요?의 상세 내용입니다. 자세한 내용은 PHP 중국어 웹사이트의 기타 관련 기사를 참조하세요!

핫 AI 도구

Undresser.AI Undress

사실적인 누드 사진을 만들기 위한 AI 기반 앱

AI Clothes Remover

사진에서 옷을 제거하는 온라인 AI 도구입니다.

Undress AI Tool

무료로 이미지를 벗다

Clothoff.io

AI 옷 제거제

AI Hentai Generator

AI Hentai를 무료로 생성하십시오.

인기 기사

뜨거운 도구

메모장++7.3.1

사용하기 쉬운 무료 코드 편집기

SublimeText3 중국어 버전

중국어 버전, 사용하기 매우 쉽습니다.

스튜디오 13.0.1 보내기

강력한 PHP 통합 개발 환경

드림위버 CS6

시각적 웹 개발 도구

SublimeText3 Mac 버전

신 수준의 코드 편집 소프트웨어(SublimeText3)

뜨거운 주제

7529

7529

15

15

1378

1378

52

52

81

81

11

11

54

54

19

19

21

21

76

76

Pi Network (PI) Price Falls 성공적인 Pifest 2025 이벤트

Apr 03, 2025 am 10:08 AM

Pi Network (PI) Price Falls 성공적인 Pifest 2025 이벤트

Apr 03, 2025 am 10:08 AM

PI Network는 최근 토큰의 채택을 늘리는 행사 인 Pifest 2025를 개최했습니다. 125,000 명 이상의 판매자와 58,000 명의 판매자가 참여했습니다

Qubetics ($ tics) : AI 암호화 혁신

Mar 23, 2025 am 10:08 AM

Qubetics ($ tics) : AI 암호화 혁신

Mar 23, 2025 am 10:08 AM

cryptocurrency는 항상 기술의 최첨단이 대담한 야망을 만나는 영역이었으며 앞으로 더 흥미로워지고 있습니다. 인공 지능이 계속 증가함에 따라

![Bitcoin [BTC]](https://img.php.cn/upload/article/001/246/273/174209101774967.jpg?x-oss-process=image/resize,m_fill,h_207,w_330) Bitcoin [BTC]

Mar 16, 2025 am 10:10 AM

Bitcoin [BTC]

Mar 16, 2025 am 10:10 AM

Obv와 같은 기술 지표는 판매 압력이 지배적이라는 것을 보여 주었으며, 이는 더 많은 손실이있을 수 있음을 의미합니다.

Blockdag는 $ 200m 인 Beta Testnet을 출시하고 Ethereum은 $ 2,000에 접근하고 Tether가 미디어로 확장됩니다.

Apr 03, 2025 am 10:34 AM

Blockdag는 $ 200m 인 Beta Testnet을 출시하고 Ethereum은 $ 2,000에 접근하고 Tether가 미디어로 확장됩니다.

Apr 03, 2025 am 10:34 AM

이더 리움 (ETH) 가격 가장자리에 저항에 대한 가격 가장자리, Tether News는 € 10m 미디어 거래를 보여 주었고 Blockdag는 베타 테스트 넷과 채택이 증가함에 따라 새로운 이정표에 도달합니다.

진짜 Ouyi를 어디에서 다운로드할까요? 공식 웹 사이트 다운로드. 글로벌

Mar 31, 2025 pm 02:09 PM

진짜 Ouyi를 어디에서 다운로드할까요? 공식 웹 사이트 다운로드. 글로벌

Mar 31, 2025 pm 02:09 PM

Ouyi는 일반적으로 Ouyi Okx를 말합니다. OUYI OKX 앱을 다운로드하는 전역의 방법은 다음과 같습니다. 1. Android 장치 : 공식 웹 사이트를 통해 APK 파일을 다운로드하여 설치하십시오. 2. iOS 장치 : 브라우저를 통해 공식 웹 사이트에 액세스하고 앱을 직접 다운로드하십시오.

PI Day를 축하하면서, Pi Network 애호가 커뮤니티는 Muntinlupa City에서 교환 행사를 열었습니다.

Mar 22, 2025 am 10:02 AM

PI Day를 축하하면서, Pi Network 애호가 커뮤니티는 Muntinlupa City에서 교환 행사를 열었습니다.

Mar 22, 2025 am 10:02 AM

Pi Network는 필리핀에서 교환 및 상인 오리엔테이션 행사로 PI Day를 축하합니다.

OKX OUYI Exchange 웹 버전 입력 링크를 클릭하십시오.

Mar 31, 2025 pm 06:21 PM

OKX OUYI Exchange 웹 버전 입력 링크를 클릭하십시오.

Mar 31, 2025 pm 06:21 PM

1. OKX EUYI Exchange의 웹 버전을 입력하십시오. 2. OKX EUYI Exchange 앱의 링크를 클릭하십시오. 사용자는 기존 계정에 로그인하거나 자신의 상황에 따라 새 계정을 등록하도록 선택할 수 있습니다. 실시간 시장 조건을 보거나 거래 수행 또는 자산 관리에 관계없이 OKX 웹 버전은 초보자와 재향 군인에게 적합한 간단하고 원활한 운영 경험을 제공합니다. 쉬운 경험을 보려면 지금 OKX 공식 웹 사이트를 방문하십시오

Gate.io 등록 자습서

Mar 31, 2025 pm 11:09 PM

Gate.io 등록 자습서

Mar 31, 2025 pm 11:09 PM

이 기사는 공식 웹 사이트에 액세스하는 것부터 등록 정보 작성, 등록 정보 작성, 확인, 사용자 계약 읽기 등의 모든 단계를 다루는 자세한 Gate.io 등록 자습서를 제공합니다.이 기사는 또한 2 차 검증을 설정하고 실제 인증을 설정하고 초보자의 디지털 자산 거래를 시작하는 등의 성공적인 등록을 성공적으로 등록한 후 보안 조치를 강조합니다.