web3.0

web3.0

Cadangan peruntukan yuran protokol uniswap meletupkan pasaran, apakah kesannya terhadap masa depan DeFi?

Cadangan peruntukan yuran protokol uniswap meletupkan pasaran, apakah kesannya terhadap masa depan DeFi?

Cadangan peruntukan yuran protokol uniswap meletupkan pasaran, apakah kesannya terhadap masa depan DeFi?

Kemunculan cadangan peruntukan yuran protokol Uniswap menyebabkan kecoh di pasaran dan menarik perhatian ramai pengikut. Cadangan ini mungkin mempunyai kesan yang mendalam terhadap pembangunan masa depan bidang DeFi dan telah membangkitkan perbincangan hangat yang meluas di kalangan orang dalam industri. Dalam artikel ini, editor PHP Strawberry akan membincangkan secara terperinci kandungan khusus dan potensi kesan cadangan itu, serta kepentingannya dan kemungkinan perubahannya kepada ekosistem DeFi.

Pada petang 23 Februari, Ketua Tadbir Urus Yayasan Uniswap (Ketua Kerajaan) Erin Koen melancarkan cadangan kepada Forum Tadbir Urus Uniswap, mencadangkan untuk menggunakan mekanisme yuran untuk memberi ganjaran kepada pemegang token UNI yang telah mengamanahkan dan mencagarkan token mereka. Pada tahun-tahun sejak Uniswap mengumumkan titisan udara tokennya pada pertengahan hingga akhir September 2020, terdapat perbincangan tentang sama ada UNI harus menangkap yuran protokol untuk meningkatkan utiliti token, tetapi hampir semuanya tidak berfungsi. Cadangan yang dikemukakan oleh ketua Yayasan Uniswap secara rasmi meletakkan utiliti token UNI pada peringkat tadbir urus untuk perbincangan, yang telah membangkitkan keterujaan ramai pemegang dan membawa kepada kemunculan UNI dan wakil protokol DeFi yang lain.

Pertama sekali, perlu jelas bahawa cadangan ini dicadangkan oleh wakil Yayasan Uniswap, dan Yayasan Uniswap tidak sama dengan Makmal Uniswap. Uniswap Labs bertanggungjawab untuk membangun dan menyelenggara, mengemas kini dan menaik taraf protokol Uniswap, memainkan peranan teras dalam pembangunan teknologi dan inovasi. Pada terasnya, Uniswap Labs ialah sebuah syarikat komersial. Yayasan Uniswap memberi tumpuan terutamanya pada tadbir urus dan pembangunan komuniti protokol Uniswap dan merupakan organisasi bukan untung. Makmal Uniswap akan lebih memfokuskan pada mempertimbangkan isu di peringkat protokol/syarikat, dan Yayasan Uniswap mewakili kepentingan komuniti pada tahap tertentu. Tidak sukar untuk mendapati tweet rasmi Uniswap Labs tidak menyebut atau memajukan perkara ini, malah Hayden, pengasas protokol Uniswap, tidak mengambil bahagian dalam banyak perbincangan.

Kedua, anda perlu jelaskan apakah bayaran perjanjian. Pada masa ini ia boleh dibahagikan kepada dua jenis yuran, yuran bahagian hadapan dan yuran LP. Yuran bahagian hadapan merujuk kepada yuran 0.15% untuk melaksanakan urus niaga melalui bahagian hadapan Makmal Uniswap bermula pada pertengahan Oktober 2023, iaitu, yuran yang dikutip daripada bahagian hadapan rasmi Uniswap dan dibayar kepada Makmal Uniswap berkata demikian tujuan mengenakan bayaran ini adalah untuk membiayai operasi mampan Uniswap Labs. Yuran LP ialah yuran kumpulan Uniswap, yang dibayar oleh pedagang kepada LP Contohnya, yuran yang dikenakan oleh WBTC/ETH, kumpulan dengan TVL tertinggi dalam Uniswap V3, ialah 0.3%. Dalam cadangan itu, jelas dinyatakan bahawa yuran protokol dinyatakan sebagai sebahagian kecil daripada yuran LP, iaitu boleh 0, 1/4, 1/5, 1/6, 1/7, 1/8, 1/9 atau 1/10 (pada masa ini ditetapkan ialah 0), skor khusus boleh diselaraskan melalui tadbir urus.

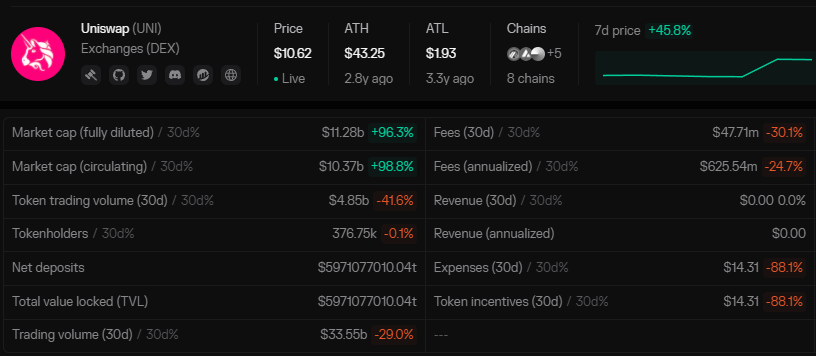

Menurut data dari Terminal Token pada 25 Februari, yuran LP tahunan Uniswap adalah kira-kira AS$626 juta. Dengan mengandaikan bahawa cadangan itu diluluskan dan 1/10-1/4 daripada yuran LP diperuntukkan kepada pemegang UNI sebagai yuran protokol, pemegang UNI boleh menerima dividen tahunan kira-kira AS$62.62 juta-$156.5 juta. Nilai pasaran semasa UNI ialah kira-kira AS$8 bilion, dan nisbah nilai pasaran kepada dividen tahunan adalah kira-kira antara 51.1-127.8. Sudah tentu, ini hanyalah rujukan pengiraan yang mudah dan bukan sebarang asas pelaburan.

Akhirnya, cadangan ini masih dalam peringkat cadangan dan perbincangan masyarakat sama ada ia akan diluluskan bergantung kepada keputusan pengundian akhir komuniti dan perwakilan UNI yang mewakili pelbagai kuasa. Yayasan Uniswap percaya bahawa jika tiada halangan utama, ia dijangka mengeluarkan undian Snapshot pada 1 Mac dan pengundian dalam rantaian pada 8 Mac. Sebagai pelabur awal dalam Uniswap, a16z mungkin memainkan peranan penting dalam undian masa depan mengenai cadangan itu. Menurut data Arkham, alamat bertanda a16z (dan disyaki a16z) mungkin mengawal kira-kira 60 juta UNI.

Walaupun tiada apa-apa lagi yang ditetapkan dan masih terdapat ketidakpastian tentang kelulusan cadangan, ini menandakan percubaan awal untuk beralih ke token utiliti. Walaupun cadangan ini tidak berjaya, saya percaya institusi atau individu lain masih akan bekerja keras untuk menukar UNI kepada token utiliti jika cadangan itu diluluskan dan mengkannibalkan sebahagian daripada pendapatan LP sebagai dividen kepada pemegang token, ini boleh menyebabkan kerugian tertentu kepada LP. Apabila protokol berkembang, cara untuk mengimbangi kepentingan pemegang UNI dan LP dengan lebih baik juga akan menjadi tumpuan tadbir urus baharu.

Selepas beberapa tahun pembangunan, Uniswap telah menjadi Beta yang boleh mewakili keseluruhan industri Crypto selepas BTC dan ETH. Kini setelah yayasan itu secara rasmi mencadangkan untuk memperkasakan UNI, ini mungkin mendapat manfaat daripada kemenangan Grayscale dan Ripple, laluan lancar spot BTC ETF, dan dasar kawal selia AS menjadi lebih ringan. Pada masa yang sama, ini juga boleh menjadi contoh untuk pembangun atau pasukan protokol lain, terutamanya di Amerika Syarikat. Sebagai contoh, pengasas Blur dan Blast Pacman mengiktiraf cadangan yang dikemukakan oleh Yayasan Uniswap dan berharap Blur dapat belajar daripada pengalamannya. (Nota: Pasaran dagangan NFT Token Blur BLUR adalah serupa dengan UNI, kedua-duanya adalah token tadbir urus tanpa pemerkasaan.)

Sama ada UNI atau BLUR, protokol yang mereka wakili adalah yang terbaik dalam bidang mereka. Uniswap menduduki kira-kira 60% bahagian pasaran dalam bidang DEX Ia bukan sahaja mempunyai inovasi teknologi yang sangat baik dan pengaruh pasaran, tetapi juga telah memberikan sumbangan yang tidak terhapuskan untuk mempromosikan pembangunan industri Crypto Ini adalah fokus teras kami perhatian. Bagi Uniswap, memperkasakan UNI mungkin sekadar icing pada kek, dan cangkuk v4 yang akan datang mungkin lebih menarik.

Atas ialah kandungan terperinci Cadangan peruntukan yuran protokol uniswap meletupkan pasaran, apakah kesannya terhadap masa depan DeFi?. Untuk maklumat lanjut, sila ikut artikel berkaitan lain di laman web China PHP!

Alat AI Hot

Undresser.AI Undress

Apl berkuasa AI untuk mencipta foto bogel yang realistik

AI Clothes Remover

Alat AI dalam talian untuk mengeluarkan pakaian daripada foto.

Undress AI Tool

Gambar buka pakaian secara percuma

Clothoff.io

Penyingkiran pakaian AI

AI Hentai Generator

Menjana ai hentai secara percuma.

Artikel Panas

Alat panas

Notepad++7.3.1

Editor kod yang mudah digunakan dan percuma

SublimeText3 versi Cina

Versi Cina, sangat mudah digunakan

Hantar Studio 13.0.1

Persekitaran pembangunan bersepadu PHP yang berkuasa

Dreamweaver CS6

Alat pembangunan web visual

SublimeText3 versi Mac

Perisian penyuntingan kod peringkat Tuhan (SublimeText3)

Topik panas

1377

1377

52

52

Jumlah volum transaksi sejarah Uniswap mencecah AS$2 trilion

Apr 06, 2024 pm 06:37 PM

Jumlah volum transaksi sejarah Uniswap mencecah AS$2 trilion

Apr 06, 2024 pm 06:37 PM

Pertukaran terdesentralisasi Uniswap telah menyaksikan volum dagangannya melebihi $2 trilion sejak dilancarkan lima setengah tahun lalu. Menurut data daripada DuneAnalytics, volum dagangan Uniswap melepasi paras yang ketara pada 5 April. Sebelum mencipta rekod baharu, pasukan Uniswap mengeluarkan mesej yang menyatakan bahawa jumlah dagangan $2 trilion akan dicapai dalam masa 24 jam. UniswapLabs berkata ia akan memindahkan 200 token USD (USDC) kepada orang pertama yang merakam dan menghantar klip video kepada syarikat yang mengemas kini papan pemuka DuneAnalytics untuk menunjukkan bahawa volum dagangan Uniswap telah melebihi $200 juta. Data DefiLlama menunjukkan bahawa Uniswap adalah yang paling popular

Pemegang ATOM dan UNI Beralih Fokus kepada Rollblock Altcoin Baharu, Tetapkan kepada 100x dalam Pasaran Kripto DeFi

Sep 12, 2024 pm 06:42 PM

Pemegang ATOM dan UNI Beralih Fokus kepada Rollblock Altcoin Baharu, Tetapkan kepada 100x dalam Pasaran Kripto DeFi

Sep 12, 2024 pm 06:42 PM

Penyelesaian Uniswap dengan CTFC baru-baru ini telah mencetuskan lonjakan harga, mencipta gelombang dalam dunia crypto. Sementara itu, pemegang ATOM telah mula mengalihkan tumpuan mereka kepada altcoin baharu yang menarik perhatian semua orang.

Bagaimana untuk membandingkan nilai jenis tersuai di Golang?

Jun 05, 2024 pm 01:04 PM

Bagaimana untuk membandingkan nilai jenis tersuai di Golang?

Jun 05, 2024 pm 01:04 PM

Di Golang, nilai jenis tersuai boleh dibandingkan dengan terus menggunakan operator == untuk jenis dengan perwakilan asas yang sama. Untuk jenis yang lebih kompleks, gunakan fungsi reflect.DeepEqual untuk membandingkan keseluruhan kandungan dua nilai secara rekursif.

Ramalan Harga Uniswap (UNI) 2024: Bolehkah Harga UNI Melanjutkan kepada Markah $10 Minggu Ini?

Sep 12, 2024 pm 03:29 PM

Ramalan Harga Uniswap (UNI) 2024: Bolehkah Harga UNI Melanjutkan kepada Markah $10 Minggu Ini?

Sep 12, 2024 pm 03:29 PM

Sejak 2022, harga Uniswap (UNI) telah bergelut untuk mengekalkan lebih daripada $7 markah. Pada Q1 2024, pembeli UNI berjaya memecahkan markah $7 tetapi gagal untuk bertahan melebihi paras itu.

Perbandingan dan analisis kelebihan dan kekurangan MySQL dan SQL Server

Mar 25, 2024 pm 06:03 PM

Perbandingan dan analisis kelebihan dan kekurangan MySQL dan SQL Server

Mar 25, 2024 pm 06:03 PM

MySQL dan SQLServer adalah dua sistem pengurusan pangkalan data relasi yang biasa digunakan. Mereka mempunyai kelebihan dan kelemahan tersendiri dalam bidang pangkalan data. Artikel ini akan menjalankan analisis perbandingan MySQL dan SQLServer dari segi fungsi, prestasi, kebolehskalaan, dsb., dan menyediakan contoh kod khusus. Aspek fungsi: MySQL ialah sistem pengurusan pangkalan data hubungan sumber terbuka yang menyokong berbilang sistem pengendalian dan mempunyai keserasian yang baik. Fungsi MySQL agak mudah dan sesuai untuk senario aplikasi bersaiz kecil dan sederhana. ia ada

Perbandingan dan Perbezaan antara C++ dan Bahasa C

Mar 25, 2024 pm 02:06 PM

Perbandingan dan Perbezaan antara C++ dan Bahasa C

Mar 25, 2024 pm 02:06 PM

Perbandingan dan Perbezaan antara Bahasa C++ dan Bahasa C Bahasa C++ dan C ialah dua bahasa pengaturcaraan yang sangat biasa Mereka serupa dalam banyak aspek, tetapi mereka juga mempunyai banyak perbezaan. Artikel ini akan membandingkan dan menggambarkan perbezaan antara bahasa C++ dan C melalui contoh kod tertentu. Sejarah dan pembangunan bahasa: Bahasa C ialah bahasa pengaturcaraan tujuan umum yang direka oleh Dennis Ritchie dari Bell Labs pada tahun 1970-an Ia adalah bahasa pengaturcaraan berstruktur berorientasikan proses. Dan C++ telah dibangunkan oleh Bjarne Stroustr

Python vs. C++: Mana yang lebih popular?

Mar 25, 2024 pm 05:57 PM

Python vs. C++: Mana yang lebih popular?

Mar 25, 2024 pm 05:57 PM

Python vs. C++: Mana yang lebih popular? Python dan C++ adalah dua bahasa pengaturcaraan popular yang sering digunakan dalam bidang pembangunan perisian. Dan apabila memilih bahasa yang hendak digunakan, ramai orang mengambil kira populariti mereka. Jadi, yang mana satu lebih popular, Python atau C++? Artikel ini akan menganalisis populariti kedua-duanya melalui contoh kod tertentu. Mula-mula, mari kita lihat populariti Python. Python ialah bahasa pengaturcaraan peringkat tinggi dengan sintaks yang ringkas dan mudah dibaca

Satu artikel yang menerangkan secara terperinci tentang ERC7683 standard baharu bagi niat rantaian silang Ethereum Uniswap

Jun 08, 2024 am 10:04 AM

Satu artikel yang menerangkan secara terperinci tentang ERC7683 standard baharu bagi niat rantaian silang Ethereum Uniswap

Jun 08, 2024 am 10:04 AM

Apakah standard niat rentas rantaian baharu ERC7683? Apakah yang dibawa oleh ERC7683 kepada kami? Apakah yang dilakukan oleh ERC7683? Kelulusan yang dijangkakan daripada Ethereum ETF telah mencetuskan gesaan emas ETHBeta. Pemulihan urus niaga mainnet pasti akan terpancar ke pelbagai ekosistem L2 Ethereum Contohnya, pengumuman Farcaster tentang pembiayaan besar telah membawa perhatian DEGEN sekali lagi, dan semua orang telah mula mengejar OP semula dalam gelombang ETHBeta... Hari ini, syarikat itu. editor laman web ini akan memperkenalkan kepada anda secara terperinci ERC7683 Standard baharu untuk niat merentas rantaian, rakan-rakan yang menyukainya harus melihat bersama-sama! Jumlah volum urus niaga L2 pada protokol Uniswap hampir mencecah 300 bilion dolar A.S. Tetapi kembali kepada operasi sebenar, memandangkan hot spot segera muncul secara rawak pada setiap rantaian, apabila pengguna ingin mengejar hot spot dengan cepat.