web3.0

web3.0

Perbandingan menyeluruh enam protokol ikrar semula kecairan utama, yang manakah lebih sesuai untuk anda pilih?

Perbandingan menyeluruh enam protokol ikrar semula kecairan utama, yang manakah lebih sesuai untuk anda pilih?

Perbandingan menyeluruh enam protokol ikrar semula kecairan utama, yang manakah lebih sesuai untuk anda pilih?

Pengarang asal: 0xEdwardyw

Pertambangan semula akan memainkan peranan penting dalam pasaran kenaikkan semasa, dengan lebih daripada sepuluh protokol mempertaruhkan semula kecairan bersaing untuk jumlah nilai terkunci EigenLayer melebihi $11 bilion.

Artikel ini membandingkan enam protokol hipotesis semula kecairan utama, bertujuan untuk menyediakan pembaca cara yang mudah difahami untuk memahami nuansa antara protokol ini. Memandangkan pelbagai pertukaran yang terdapat dalam reka bentuk LRT yang berbeza, pelabur harus membuat pilihan mereka berdasarkan keutamaan mereka sendiri.

Berikut ialah ciri utama setiap protokol ikrar semula kecairan:

Puffer Finance dan Ether.fi ialah dua protokol ikrar semula kecairan terbesar, dan had pasaran token mereka dikira berdasarkan ikrar semula kecairan. Mereka semua memberi tumpuan kepada pertaruhan semula asli, menjadikan tahap risiko lebih rendah berbanding dengan pertaruhan semula LST. Di samping itu, kedua-dua protokol berfungsi untuk menggalakkan desentralisasi di kalangan pengesah Ethereum. Ether.fi mempunyai bilangan penyepaduan DeFi yang terbesar.

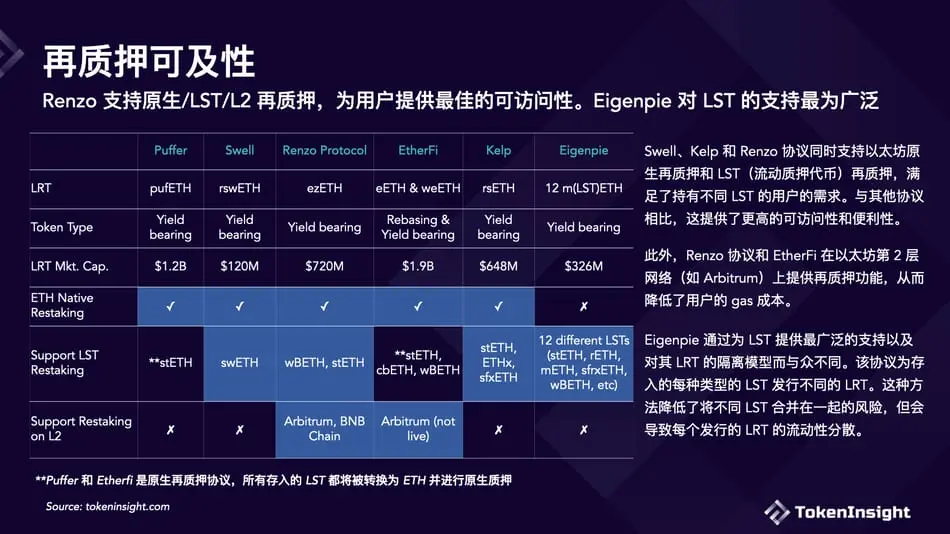

Protokol Kelp dan Renzo menyokong pertaruhan semula asli dan pertaruhan semula LST. Mereka menerima LST utama seperti stETH, ETHx, dan wBETH. Renzo juga memanjangkan perkhidmatan penyaluran semula kepada Lapisan Ethereum 2, yang memberikan kemudahan kepada pengguna dengan bayaran gas yang lebih rendah. Ciri ini membolehkan pengguna melakukan operasi pertaruhan semula dengan lebih menjimatkan kos, sekali gus meningkatkan pengalaman mereka menyertai ekosistem DeFi.

Swell pada asalnya ialah protokol mempertaruhkan kecairan yang token terasnya ialah swETH dengan had pasaran kira-kira $950 juta. Baru-baru ini, Swell melancarkan perkhidmatan pertaruhan semula dan melancarkan token pertaruhan semula cecair baharu rswETH. Selain itu, platform ini juga menyediakan fungsi re-staking dan swETH re-staking asli untuk memenuhi keperluan pengguna.

Eigenpie ialah sub-DAO Magpie, memfokuskan pada hipotesis semula LST. Eigenpie menerima cagaran daripada 12 LST berbeza dan mengeluarkan 12 LRT yang sepadan. Model unik ini memberikan pengguna pengalaman pertaruhan semula LST yang terpencil.

Pelbagai jenis pertaruhan semula dan token pertaruhan kecairan

Dua jenis pertaruhan semula pada EigenLayer

Terdapat dua jenis pertaruhan semula, pertaruhan semula asli dan LST (liku) dan kemudian berikrar. Untuk pengambilan semula asli, pengesah asli mempertaruhkan $ETH mereka pada Rantaian Beacon Ethereum, menunjuk ke EigenLayer. Pertaruhan semula LST membolehkan pemegang token pertaruhan cecair (seperti stETH) mempertaruhkan semula aset mereka ke dalam kontrak pintar EigenLayer. Oleh kerana keperluan untuk menjalankan nod pengesah Ethereum, pertaruhan semula asli adalah lebih sukar bagi pengguna runcit untuk beroperasi.

Kelebihan hipotesis semula ETH asli ialah ia tidak terhad; EigenLayer menetapkan had pada hipotesis semula LST dan hanya menerima LST yang didepositkan dalam had atas tertentu atau dalam julat masa tertentu. Pertaruhan semula asli tidak tertakluk kepada sekatan ini dan boleh didepositkan pada bila-bila masa. Pertaruhan semula asli juga mempunyai kelebihan dari segi keselamatan, kerana ia tidak melibatkan risiko protokol LST.

Walaupun terdapat perbezaan ini, pengambilan semula asli dan pengambilan semula LST pada EigenLayer memerlukan aset untuk disimpan dan dikunci, menjadikannya tidak tersedia untuk kegunaan lain.

Protokol Dijanjikan Semula Kecairan mengeluarkan kecairan terkunci

Token Dikembalikan Cecair (LRT) adalah serupa dengan Token Dicagar Semula Cecair pada Ethereum dan merupakan perwakilan token bagi aset yang didepositkan dalam EigenLayer , dengan berkesan melepaskan kecairan yang asalnya dikunci.

Perkhidmatan yang disediakan oleh protokol ikrar semula kecairan dibahagikan kepada perkhidmatan ikrar semula asli dan perkhidmatan ikrar semula LST. Kebanyakan protokol pertaruhan semula kecairan menawarkan pertaruhan semula asli kepada pengguna tanpa memerlukan mereka menjalankan nod Ethereum. Pengguna hanya mendepositkan ETH ke dalam protokol ini, yang mengendalikan operasi nod Ethereum di belakang tabir.

Sementara itu, LST stETH terbesar diterima oleh hampir semua protokol staking semula cecair, manakala beberapa protokol LRT boleh menerima pelbagai deposit LST yang berbeza.

Perlu diingat bahawa Puffer Finance pada asasnya adalah protokol ikrar semula asli. Pada masa ini dalam fasa pra-mainnet, ia menerima deposit stETH. Selepas mainnet masuk ke dalam talian, protokol merancang untuk menukar semua stETH untuk ETH dan melakukan pertaruhan semula asli pada EigenLayer. Begitu juga, Ether.fi ialah protokol penyampaian semula asli tetapi pada peringkat semasa menerima pelbagai jenis deposit Token Staked Cecair (LST).

Dua jenis LRT: berdasarkan bakul LST atau mengasingkan setiap LST

Kebanyakan protokol pertaruhan semula kecairan menggunakan pendekatan LST berasaskan bakul, membenarkan pelbagai token pertaruhan kecairan (LST) didepositkan sebagai pertukaran untuk kecairan yang sama Token bercagar semula (LRT). Eigenpie menggunakan strategi unik untuk mengasingkan token staking cecair. Ia menerima 12 LST berbeza dan mengeluarkan LRT unik untuk setiap LST, menghasilkan 12 LRT unik. Walaupun pendekatan ini mengurangkan risiko yang berkaitan dengan pengumpulan LST yang berbeza, ia mungkin mengakibatkan pemecahan kecairan setiap LRT individu.

Pertambangan semula melalui Ethereum Layer 2 Protocols

Disebabkan kos gas semasa yang tinggi pada mainnet Ethereum, beberapa protokol LRT telah mendayakan staking semula melalui Ethereum Layer 2, memberikan pengguna alternatif kos yang lebih rendah. Protokol Renzo telah melancarkan fungsi penyatuan semula pada rangkaian Arbitrum dan BNB. Begitu juga, Ether.fi juga merancang untuk melancarkan perkhidmatan penahanan semula di Arbitrum. Risiko dan faedah ikrar semula cecair token pengambilan semula cecair (LRT). Oleh itu, menggunakan LRT datang dengan risiko protokol hipotekasi semula cecair.

Selain itu, risiko juga bergantung kepada sama ada protokol hipotesis semula cecair menyediakan perkhidmatan hipotesis semula LST. Dalam pertaruhan semula asli, dana didepositkan ke dalam rantaian suar Ethereum. Walau bagaimanapun, apabila menggunakan LST untuk mencagarkan semula, dana didepositkan ke dalam kontrak pintar EigenLayer, sekali gus memperkenalkan risiko kontrak pintar daripada EigenLayer. Menggunakan LST juga melibatkan risiko kontrak pintar yang dikaitkan dengan protokol pertaruhan kecairan. Oleh itu, pengguna yang memegang LRT disokong oleh LST terdedah kepada tiga jenis risiko kontrak pintar: risiko yang berkaitan dengan EigenLayer, LST khusus yang digunakan dan protokol LRT itu sendiri.

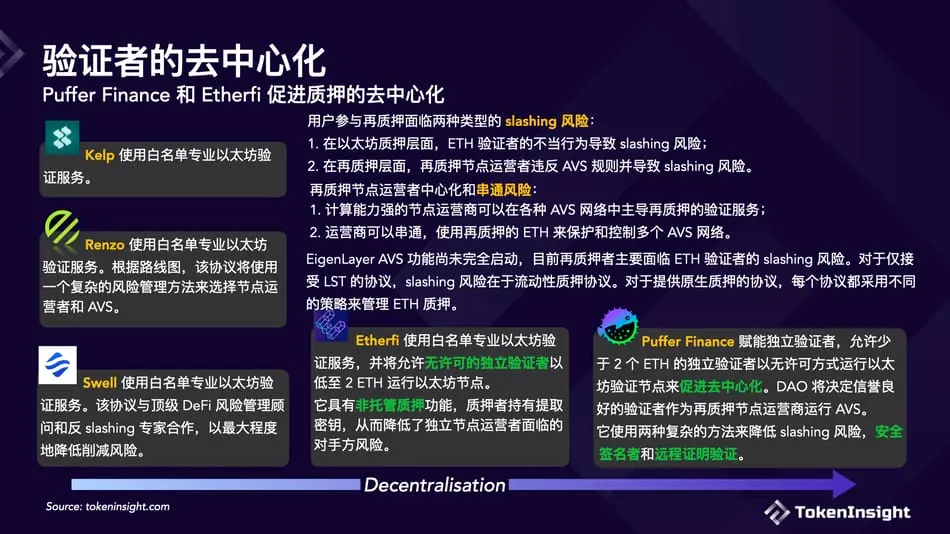

Walaupun ikrar semula asli menghadapi lebih sedikit lapisan risiko kontrak pintar, protokol ikrar semula kecairan yang menyediakan perkhidmatan ikrar semula asli perlu mengambil bahagian dalam pertaruhan Ethereum. Mereka boleh memilih untuk bekerjasama dengan syarikat pertaruhan profesional, mengendalikan sendiri nod Ethereum atau menyokong pengesah bebas individu.

Apabila ETH/LST didepositkan ke dalam EigenLayer, aset ini diperuntukkan kepada pengendali staking. Pengendali ini bertanggungjawab untuk melaksanakan perkhidmatan pengesahan pada Ethereum, serta pada AVS, perkhidmatan pengesahan aktif yang mereka pilih untuk dilindungi. Sebagai tambahan kepada ganjaran staking Ethereum, staker juga akan menerima ganjaran daripada AVS ini. Jika pengendali melanggar peraturan yang ditetapkan oleh AVS, maka aset yang dipertaruhkan berisiko untuk dipotong.

Jika pasaran hipotesis semula dikuasai oleh beberapa pengendali besar yang bertanggungjawab untuk mendapatkan majoriti AVS, maka pemusatan dan potensi risiko pakatan sulit akan timbul. Pengendali yang mempunyai kuasa pengkomputeran yang besar ini mungkin mendominasi taruhan semula dalam banyak rangkaian AVS dan bersekongkol untuk menggunakan ETH staking semula untuk mempengaruhi atau mengawal AVS ini secara langsung.

Ciri Perkhidmatan Pengesahan Aktif (AVS) EigenLayer belum lagi diaktifkan, dan hanya bilangan AVS yang terhad akan tersedia pada mulanya. Kebanyakan protokol hipotesis semula cecair tidak mendedahkan maklumat terperinci tentang cara mereka akan memilih pengendali hipotesis semula dan AVS. Pada peringkat ini, staker terutamanya terdedah kepada risiko pemotongan pada tahap Ethereum. Untuk mempertaruhkan semula melalui LST, risiko ini berpunca daripada protokol LST itu sendiri. Protokol penambangan semula cecair asli menggunakan pelbagai kaedah untuk staking Ethereum. Sesetengah bergantung pada penyedia taruhan besar seperti Figment dan Allnodes, manakala yang lain sedang membangunkan infrastruktur untuk memudahkan pengesah bebas.

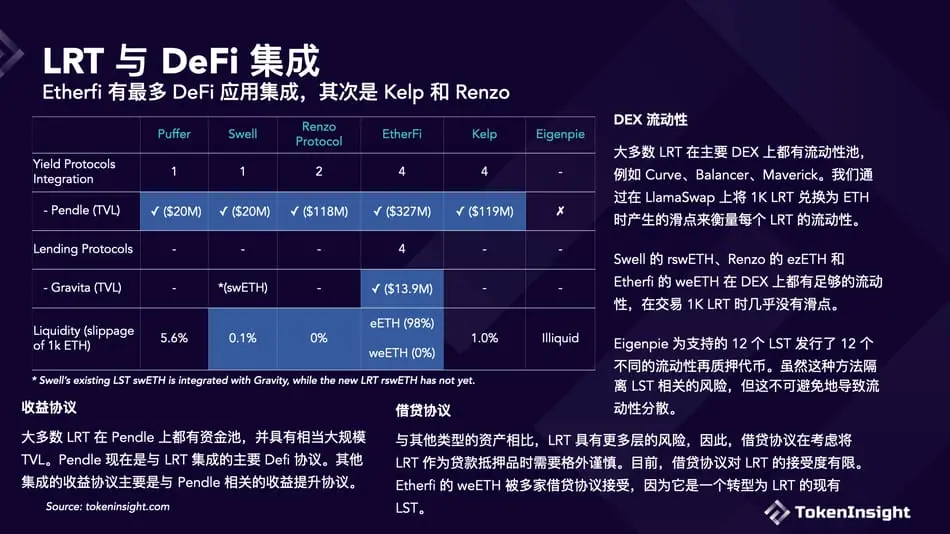

Tujuan tunggal Token Cagaran Semula Kecairan (LRT) adalah untuk membuka kunci kecairan untuk digunakan dalam DeFi. Setiap protokol pengambilan semula cecair bekerja keras untuk menyepadukan pelbagai jenis protokol DeFi. Pada masa ini, terdapat tiga kategori utama integrasi defi: protokol pendapatan, DEX dan protokol pinjaman.

Protokol Hasil

Pendle Finance, protokol terkemuka dalam bidang ini, telah melancarkan kumpulan LRT yang membolehkan pengguna membuat spekulasi tentang pendapatan dan mata EigenLayer. Kebanyakan protokol LRT disepadukan dengan Pendle.

Kecairan DEX

Kebanyakan LRT mempunyai kumpulan kecairan pada DEX utama seperti Curve, Balancer, Maverick. Kami mengukur kecairan setiap LRT dengan gelinciran apabila menukar 1K LRT untuk ETH pada LlamaSwap. Adalah penting untuk ambil perhatian bahawa ini hanyalah ukuran kasar, kerana kebanyakan LRT ialah token terkumpul hasil yang nilainya meningkat dari semasa ke semasa apabila hasil taruhan terkumpul. Memandangkan banyak protokol LRT masih di peringkat awal, pulangan terkumpul setakat ini agak kecil berbanding prinsipal.

Swell's rswETH, Renzo's ezETH, dan Etherfi's weETH semuanya mempunyai kecairan yang mencukupi pada DEX dengan hampir tiada kegelinciran semasa berdagang 1K LRT.

Eigenpie mengambil pendekatan unik dengan mengeluarkan 12 token bercagar semula cecair bebas, sepadan dengan 12 LST yang disokong. Walaupun strategi ini berkesan mengasingkan risiko yang berkaitan dengan mana-mana LST tunggal, ia juga mengakibatkan kecairan berpecah-belah antara token yang berbeza.

Perjanjian Pemberian Pinjaman

LRT mempunyai lebih banyak tahap risiko berbanding jenis aset lain. Oleh itu, perjanjian pinjaman sangat berhati-hati apabila mempertimbangkan LRT sebagai cagaran untuk pinjaman. Pada masa ini, protokol pemberian pinjaman mempunyai penerimaan terhad LRT. WeETH Etherfi diterima oleh banyak protokol pinjaman kerana ia adalah LST sedia ada yang diubah menjadi LRT.

Atas ialah kandungan terperinci Perbandingan menyeluruh enam protokol ikrar semula kecairan utama, yang manakah lebih sesuai untuk anda pilih?. Untuk maklumat lanjut, sila ikut artikel berkaitan lain di laman web China PHP!

Alat AI Hot

Undresser.AI Undress

Apl berkuasa AI untuk mencipta foto bogel yang realistik

AI Clothes Remover

Alat AI dalam talian untuk mengeluarkan pakaian daripada foto.

Undress AI Tool

Gambar buka pakaian secara percuma

Clothoff.io

Penyingkiran pakaian AI

AI Hentai Generator

Menjana ai hentai secara percuma.

Artikel Panas

Alat panas

Notepad++7.3.1

Editor kod yang mudah digunakan dan percuma

SublimeText3 versi Cina

Versi Cina, sangat mudah digunakan

Hantar Studio 13.0.1

Persekitaran pembangunan bersepadu PHP yang berkuasa

Dreamweaver CS6

Alat pembangunan web visual

SublimeText3 versi Mac

Perisian penyuntingan kod peringkat Tuhan (SublimeText3)

Topik panas

1381

1381

52

52

Apa itu Ouyi? Apa itu Ouyi

Apr 01, 2025 pm 03:18 PM

Apa itu Ouyi? Apa itu Ouyi

Apr 01, 2025 pm 03:18 PM

OKX adalah platform perdagangan aset digital global. Fungsi utamanya termasuk: 1. Membeli dan menjual aset digital (perdagangan tempat), 2. Dagangan antara aset digital, 3. Menyediakan syarat dan data pasaran, 4. Menyediakan produk perdagangan yang pelbagai (seperti derivatif), 5.

Adakah Dogecoin ETF akan diluluskan?

Mar 28, 2025 pm 03:51 PM

Adakah Dogecoin ETF akan diluluskan?

Mar 28, 2025 pm 03:51 PM

Sehingga Mac 2025, Dogecoin ETF belum mempunyai jadual kelulusan yang jelas. 1. Belum ada permohonan rasmi dan SEC belum menerima sebarang permohonan yang berkaitan. 2. Permintaan pasaran dan kontroversi adalah tinggi, dan pengawal selia adalah konservatif. 3. Garis masa yang berpotensi adalah tempoh semakan 1-2 tahun, yang boleh diperhatikan dari 2025 hingga 2026, tetapi terdapat ketidakpastian yang tinggi.

Apakah platform perdagangan Ethereum?

Mar 26, 2025 pm 04:48 PM

Apakah platform perdagangan Ethereum?

Mar 26, 2025 pm 04:48 PM

Mahu bermain Ethereum? Pilih platform perdagangan yang betul terlebih dahulu! Terdapat pertukaran berpusat (CEXs) seperti Binance, Ouyi, Coinbase, Kraken, dan Gate.io. Kelebihannya adalah kelajuan cepat dan kecairan yang baik, sementara kelemahannya adalah risiko terpusat. Terdapat juga pertukaran yang terdesentralisasi (DEX) seperti uniswap, sushiswap, pengimbang, dan lengkung. Kelebihannya adalah keselamatan dan ketelusan, sementara kelemahannya adalah kelajuan perlahan dan pengalaman yang lemah.

Penjelasan terperinci mengenai harga terbitan dan masa terbitan duit syiling tenun

Mar 20, 2025 pm 06:21 PM

Penjelasan terperinci mengenai harga terbitan dan masa terbitan duit syiling tenun

Mar 20, 2025 pm 06:21 PM

Loom Coin, permainan blockchain yang pernah terkenal dan platform pembangunan aplikasi sosial Token, ICOnya diadakan pada 25 April 2018, dengan harga isu kira-kira AS $ 0.076 per syiling. Artikel ini akan mengadakan perbincangan mendalam mengenai masa terbitan, harga dan langkah berjaga-jaga penting duit syiling, termasuk risiko volatiliti pasaran dan prospek pembangunan projek. Pelabur harus berhati -hati dan tidak mengikuti trend secara membabi buta. Ketahui tentang duit syiling, mulakan di sini!

Ringkasan Platform Perdagangan Formal Ethereum terbaru 2025

Mar 26, 2025 pm 04:45 PM

Ringkasan Platform Perdagangan Formal Ethereum terbaru 2025

Mar 26, 2025 pm 04:45 PM

Pada tahun 2025, memilih platform perdagangan Ethereum "formal" bermakna keselamatan, pematuhan dan ketelusan. Operasi berlesen, keselamatan kewangan, operasi telus, AML/KYC, perlindungan data dan perdagangan adil adalah kunci. Pertukaran yang mematuhi seperti Coinbase, Kraken, dan Gemini patut memberi perhatian kepada. Binance dan Ouyi mempunyai peluang untuk menjadi platform formal dengan mengukuhkan pematuhan. Defi adalah pilihan, tetapi ada risiko. Pastikan anda memberi perhatian kepada keselamatan, pematuhan, perbelanjaan, menyebarkan risiko, menyokong kunci peribadi, dan menjalankan penyelidikan anda sendiri.

Perbezaan antara eter dan bitcoin Apakah perbezaan antara eter dan bitcoin

Mar 19, 2025 pm 04:54 PM

Perbezaan antara eter dan bitcoin Apakah perbezaan antara eter dan bitcoin

Mar 19, 2025 pm 04:54 PM

Perbezaan antara Ethereum dan Bitcoin adalah penting. Secara teknikal, Bitcoin menggunakan POW, dan Ether telah beralih dari POW ke POS. Kelajuan perdagangan lambat untuk Bitcoin dan Ethereum pantas. Dalam senario aplikasi, Bitcoin memberi tumpuan kepada penyimpanan pembayaran, sementara Ether menyokong kontrak pintar dan DAPP. Dari segi pengeluaran, jumlah bitcoin adalah 21 juta, dan tidak ada jumlah duit syiling eter tetap. Setiap cabaran keselamatan tersedia. Dari segi nilai pasaran, bitcoin berada di peringkat pertama, dan turun naik harga kedua -duanya adalah besar, tetapi disebabkan oleh ciri -ciri yang berbeza, trend harga Ethereum adalah unik.

Cara Memeriksa Alamat Kontrak di Gate.io Exchange

Mar 25, 2025 pm 03:54 PM

Cara Memeriksa Alamat Kontrak di Gate.io Exchange

Mar 25, 2025 pm 03:54 PM

Terdapat dua cara untuk melihat alamat kontrak di Gate.IO Exchange: 1 melalui Butiran Mata Wang Page: Log masuk ke akaun, cari mata wang sasaran, dan masukkan halaman butiran untuk mencari alamat kontrak. 2 melalui halaman cas semula: log masuk ke akaun, masukkan halaman cas semula, dan pilih mata wang untuk melihat alamat kontrak dalam maklumat cas semula.

Apakah urus niaga kontrak berterusan mata wang maya

Mar 26, 2025 pm 05:03 PM

Apakah urus niaga kontrak berterusan mata wang maya

Mar 26, 2025 pm 05:03 PM

Kontrak berterusan mata wang maya adalah kaedah dagangan berisiko tinggi, tinggi, tanpa tarikh luput dan leverage yang tersedia. Konsep utama termasuk leverage, margin, penutupan mandatori dan kadar pembiayaan. Sesuai untuk peniaga berpengalaman dengan toleransi risiko yang kuat. Pemula harus bermula dengan sedikit dana dan leverage yang rendah, menetapkan stop loss, dan terus belajar. Kontrak kekal memberi peluang untuk pergi panjang dan pendek, tetapi ingat bahawa risiko dan pulangan wujud bersama!