近期围绕 eigenlayer 的再质押和 lrt (liquid restaking token) 有很多讨论,用户围绕各个协议潜在的空投预期进行下注,再质押成为以太坊生态最火热的叙事。本文将简单讨论笔者对 lrt 的一些想法和观点。

LRT是基于EigenLayer而衍生出的新资产类别,旨在实现与LST类似的“解放流动性”的目标。然而,由于LRT底层资产构成的不同,使得LRT相较于LST更为复杂,具有更多样性和动态变化的特性。

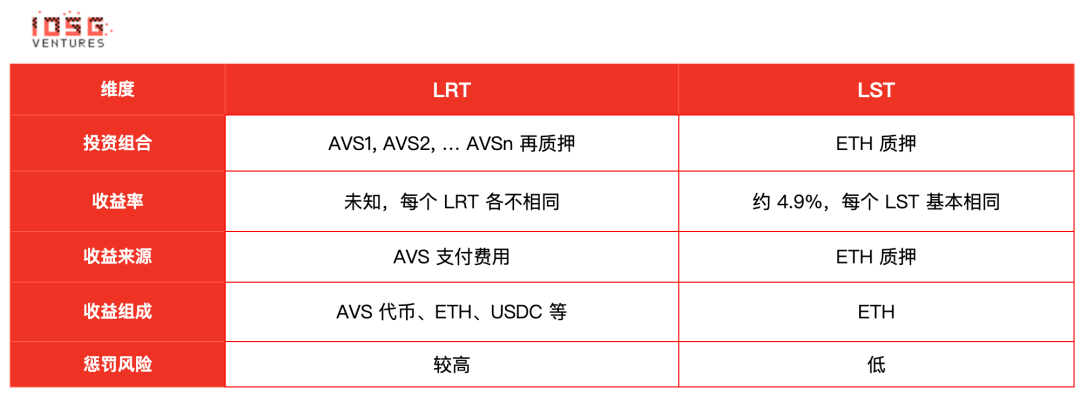

以 ETH 为基准,将 LST 以下的以太坊质押视为货币基金,那么 LRT 作为资产管理方可以被看作对 AVS 的基金的基金。比较 LST 和 LRT 是一种快速理解 LRT 底层逻辑的方法。

Source: IOSG Ventures

1. 投资组合

LST 的投资组合仅包含以太坊质押,而 LRT 的投资组合则更加多样化,可以将资金投入不同的 AVS 以增加经济安全性,但也伴随着不同的风险水平。不同的 LRT 协议采用的资金管理方式和风险偏好也有所不同。在资金管理方面,LST 采取被动管理策略,而 LRT 则采取主动管理策略。LRT 可能会提供多种管理策略,以满足不同级别的 AVS(如 EigenDA 和新上线的 AVS)以适应用户的收益和风险偏好。

2. 收益率、来源和组成

LST 和 LRT 的收益率、以及收益率的来源和构成不同:

由于 AVS 代币本位,其代币价值的波动会比 ETH 更加剧烈,这也意味着 APR 将随之波动。此外,AVS 的进出可能会发生轮动情况,这些因素都会给 LRT 的收益率带来一定程度的不确定性。

3. 惩罚风险

以太坊质押存在两种惩罚:Inactivity Leaking 和 Slashing 两种,例如错过区块提案和双重投票,规则确定性很高。如果由专业的节点服务提供商运营,Correctness 可以达到 98.5% 左右。

而 LRT 协议需要相信 AVS 软件编码无误,对罚没规则无异议,以免触发预期之外的惩罚。由于 AVS 的种类多样,且大多数是早期项目,这本身存在不确定性。并且,AVS 随着业务的发展可能会有规则上的变动,例如迭代更多的功能等等。此外,在风险管理层面还需要考虑 AVS Slasher 合约的可升级性、罚没条件是否客观且可被验证等等。由于 LRT 作为管理用户资产的代理人,LRT 需要对这些方面进行综合考虑,慎重选择合作伙伴。

当然,EigenLayer 鼓励 AVS 进行完全审计,包括 AVS 的代码、罚没条件和与 EigenLayer 交互的逻辑。EigenLayer 也有一个基于多签的否决委员会,来对罚没事件进行最终审核与把关。

Source: EigenLayer

EigenLayer 对 LST 的再质押采取分阶段开放的模式,而对 Native Restaking 没有限制。对 LST 进行限制可能是一种饥饿营销的手段,实则更重要的是促进 Native Restaking 的增长。因为限制 LST 之后用户如果想要进行再质押,只能转向第三方 LRT 协议的提供 Native Restaking,这也极大促进了 LRT 协议的发展。目前通过 LRT 流入 EigenLayer 的 ETH 占 EigenLayer 总 TVL 的 55% 左右。

此外,隐含的一点是,Native Restaking 可以提供 Ethereum Inclusion Trust,这也是 EigenLayer 所提供和倡导的,除 Economic Trust 和 Decentralization Trust 之外的第三种信任模型。即以太坊验证者除了通过质押对以太坊做出承诺之外,还可以运行 AVS 并对 AVS 作出承诺。这些承诺大多与 MEV 相关。其中一个用例是“未来区块空间拍卖”。例如预言机可能需要在特定时间段内提供喂价服务;或者 L2 需要每隔几分钟向以太坊发布数据等等,它们可以向提议者支付费用预留未来的区块空间。

首先,为了让解放出来的流动性有用武之地,DeFi 的整合是 LRT 协议之间主要比拼的一点。

如上所述,尽管理论上 AVS 需要计算它们所需的经济安全来达到一定的安全阈值,但目前大多数 AVS 的做法是拿出 Token 总供应量的一部分来进行激励。由于不同的 AVS 存在轮换和进出,激励取决于 AVS Token 的价格,因此 LRT 资产的不确定性要远大于 LST(LST 有稳定的“Risk-free rate”和 ETH 价格的良好预期),在主流 DeFi 的协议的整合和兼容上很难成为像 stETH 这样的“硬通货”。

毕竟作为质押协议,LRT 的流动性 和 TVL 会是 DeFi 协议首先关注的评判标准,其次是品牌、社区等等。流动性着重体现在退出的时间周期。通常来讲,从 EigenPod 退出需要七天时间,随后从以太坊质押中退出也需要一定的时间。TVL 较大的协议可以建立更好的流动性,例如 Etherfi 运营的 Liquidity Pool Reserve 能够提供快速的取款(即 eETH -> ETH)。

但在 EigenLayer 主网上线之前讨论主流 DeFi 的整合还为时尚早,因为很多东西还是未知数。

在其他方面,近日 Ether.fi 在官推发出 $ETHFIWIFHAT 的 meme 代币推文,为代币上线造势,让人浮想联翩。Swell 采用 Polygon CDK、EigenDA 和 AltLayer 构建 zkEVM L2,将其 LRT rswETH 作为 Gas 代币。Renzo 则在 Arbitrum、Linea 和 Blast 上主打多链的整合。相信各个 LRT 协议后续都会推出自己的差异化打法。

然而,不管是 LST 还是 LRT,同质化程度都相对较高,虽然 LRT 相比 LST 而言可施展的空间更大,但即便一个 LRT 向市场推出一个新的 idea,竞争对手也有能力效仿。笔者认为护城河还是在于巩固和提升 TVL 和流动性上。Etherfi 目前具有最高的 TVL 和最好的流动性,假设所有 LRT 协议的空投预期都被兑现,Etherfi 对吸引新资金来说会有更大的优势。(在这其中机构用户的采用也不可忽视,Etherfi 有 30% 的 TVL 来自于机构用户)

在空投事件结束后,LRT 的格局完全有可能重新洗牌,LRT 协议之间对用户和资金的争夺会更加激烈(例如 Etherfi 的空投发放完毕之后,部分资金可能立即涌向其他平台)。在 EigenLayer 完全上线主网、且 AVS 开始提供收益之前,LRT 对用户的粘性都不那么强。

LRT 的可持续性其实可以看作 EigenLayer 这个系统的可持续性,因为以太坊质押的收益会一直存在,而 AVS 则未必。经常被问到的一个问题是:以当前 11b 的 TVL 计算,EigenLayer 如何提供与之匹配的收益率(例如每年 5%)?笔者认为有如下几点:

最后,关于 LRT 的未来格局,笔者有以下观点:

1. 尽管竞争非常激烈,但 LRT 仍是一级市场 EigenLayer 生态中投资布局的首选方向。在 EigenLayer 中投资 AVS,投资逻辑应该考虑这个中间件的投资逻辑,这并不因为采用了它 EigenLayer 来启动网络而有所不同,只是实现产品的方式不同。未来可能有几十上百个 AVS 在 EigenLayer 上构建,因此 AVS 的概念并不稀奇。节点服务提供商这个方向则已经由一些成熟的公司所牢牢占据。而 LRT 显然离用户更近,作为用户和 EigenLayer 之间的抽象层,兼有 Staking 和 DeFi 的属性,作为资产的分配者在生态中有更大的话语权。在整个 EigenLayer 的生态布局中,我们还关注开发者工具、Anti-slashing 密钥管理、风险管理、公共物品等领域。

2. 目前,通过 LRT 和 LST 参与 EigenLayer 再质押的比例约为 55% 和45%。我们预计随着 EigenLayer 的逐渐发展,LRT 解锁流动性的优势会随之显现,这一比例可能达到七三开左右(假设一些保守持有 stETH 的巨鲸和机构仍然选择被动持有 stETH)。当然,LRT 的风险不可忽视,由于资产结构的嵌套,我们也需要注意极端行情下的 depeg 等系统性风险。长远来看,我们希望看到 EigenLayer 生态中的 AVS 能够茁壮发展,为 LRT 提供相对稳定的底层结构和收益。

以上就是IOSG:从底层逻辑出发,深入探讨LRT未来发展的详细内容,更多请关注php中文网其它相关文章!

每个人都需要一台速度更快、更稳定的 PC。随着时间的推移,垃圾文件、旧注册表数据和不必要的后台进程会占用资源并降低性能。幸运的是,许多工具可以让 Windows 保持平稳运行。