作者:SoSoValue Research

2024年7月23日美國以太坊現貨ETF正式上市交易,距2014年7月22日以太首輪公開發售坊(ICO)恰好10週年ETF的上市日期,不論是特意選擇在這個具有紀念意義的時刻,還是巧合,這一事件對整個加密世界未來的可持續發展,都將具有史詩級意義,因為其邁出了POS公鏈進入主流金融世界的重要一步,必將吸引更多維度和數量的builder們加入以太坊生態的建設,更是為後續如Solana等加密世界基礎設施進入主流世界鋪平了道路,對區塊鏈生態大眾化進程具備實質意義。

另一方面,由於以太坊ETF從監管角度目前不允許質押,所以投資人持有ETF會比直接持有以太坊token,少3%-5%的質押挖礦收益(以太坊世界的無風險收益率),以及大眾投資人對以太坊的理解門檻相對比特幣更高,所以,本次美國以太坊現貨ETF對以太坊幣價的短期影響可能不如比特幣現貨ETF核准後短期對BTC價格的影響大,更多是提高了以太幣價格的相對穩定性,降低了波動率。

下文將對以太坊現貨ETF上市後,短期對以太坊token買賣雙方力量的影響,長期對加密生態的影響兩個角度進行分析。

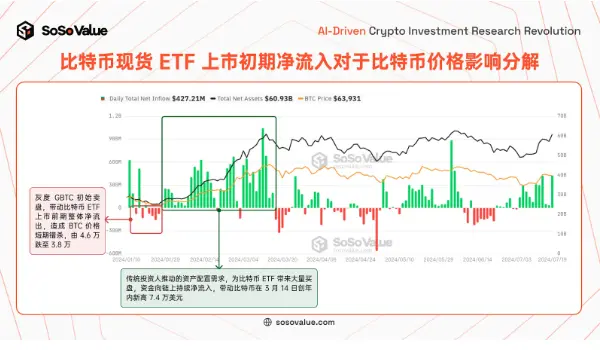

根據SoSoValue對比特幣現貨ETF的持續跟踪,對幣價影響最大的因素為單日淨流入,即比特幣現貨ETF現金申贖為加密世界帶來的實際的新增買盤/賣盤規模(詳見圖1),從而影響供需,決定價格。 根據S-1文件披露,美國以太坊現貨ETF,與比特幣現貨ETF的申贖機制相同,均為僅支持現金申贖,因此單日淨流入也將是以太坊現貨ETF最重要的觀察指標;不同主要有兩點:

圖1:以太坊現貨ETF上市初期淨流出對於比特幣價格影響分解(資料來源:SoSoValue)

,與競爭對手管理費10倍差異,仍會帶來早期搬家賣盤,但會小於GBTC流出的影響

回溯灰度比特幣ETF(GBTC)初期大幅造成大幅淨流出的原因,有兩個:一方面顯著高於競爭對手的管理費,帶來搬家效應,投資人從管理費1.5%的灰度比特幣ETF贖回,買入管理費0.2%左右的其他ETF;另一方面,前期信託折扣套利盤,在ETF價格搬平後獲利了結,帶來的賣出。 年初,由灰階比特幣信託直接轉換的ETF(GBTC資管規模284億美元)上市即出現持續性大規模資金淨流出。核心原因主要有2個,一是灰階GBTC管理費率1.5%,為競爭對手的6倍左右,使得長期看好比特幣資產的投資人挪倉至其他ETF;二是GBTC在轉換為ETF前,折價長期維持在20%左右,刺激投資人透過購買折價的GBTC,場外賣空BTC,來套利折價率。在信託轉換為ETF折價基本上消失後,這類套利資金賣出ETF,獲利了結。

根據SoSoValue數據,GBTC淨流出,自1月11日持續到5月2日,之後趨緩,期間其比特幣持有量減少了53%。圖2:GBTC上市以來淨流出情況(資料來源:SoSoValue)

與GBTC的直接轉化不同,灰度此次在以太坊信託轉為ETF的過程中,同步拆分10%淨資產成立低費率的以太坊迷你ETF(股票代碼ETH),即灰度旗下會有兩隻以太幣ETF,管理費分別為2.5%和0.15%,稍微緩解了高費率帶來的挪倉流出壓力。 根據S-1文件披露,灰度以太坊信託(股票代碼:ETHE)將向灰度以太坊迷你信託(股票代碼:ETH)轉移約10%的以太坊,作為迷你信託ETH的初始資金;之後兩隻灰階以太幣ETF將獨立運作。對於已經持有ETHE的投資人而言,在7月23日,其持有的每股以太坊信託ETHE,都將自動獲配1股以太坊迷你信託ETH,同時ETHE的淨值調整為之前的90%。考慮ETHE的管理費率為2.5%;迷你信託ETH的管理費率0.15%(前6個月20億美元內免管理費),也就是說,對於ETHE現有投資人,其10%的資產將自動配置在低費率ETF中。 參考GBTC最終資金搬家的比例為50%左右,預計以太坊迷你信託ETH的分拆推出,管理費的早鳥優惠,將緩解灰度ETHE的短期資金流出壓力。

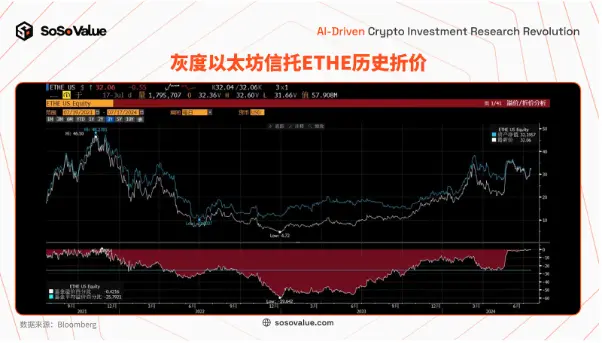

另一方面,因為ETHE折價提前收斂,折價套利盤平倉帶來的流出壓力預計也小於GBTC。 灰度ETHE一度大幅折價,在22年底時折價高達60%,24年4-5月折價一度超過20%,但從5月底開始折價收斂到1%-2%,到7月收斂為1 %以內;而GBTC在轉換為ETF前2天(1月9日),折價率仍維持6.5%。因此對於套利盤而言,ETHE獲利了結動力大大降低。

圖3:以太坊現貨ETF費率比較(資料來源:S-1檔案)

折價(資料來源:Bloomberg)

折價(資料來源:Bloomberg)

2. Kaufkraft an der Börse: Der öffentliche Konsens über Ethereum ist weitaus geringer als der von Bitcoin, und die Motivation zur Vermögensallokation ist geringer als die des BTC-Spot-ETF

Für öffentliche Investoren ist die Logik von Bitcoin einfach und leicht zu verstehen, und es wurde ein Konsens erzielt: Gold ist in der digitalen Welt eindeutig knapp und es gibt insgesamt 21 Millionen Stück, sodass es sehr gut mit seinem bestehenden Investitionsrahmen übereinstimmt Der Mining-Mechanismus von Ethereum, der größten öffentlichen Basiskette, ist relativ komplex und die Entwicklung wird von mehreren ökologischen Kräften beeinflusst. Das Wichtigste ist die Angebotsmenge als Anlageziel, die eine ständige Inflation und Deflation mit sich bringt. Der Berechnungsprozess ist dynamisch und komplex, und die kognitive Schwelle ist hoch, was es für normale Anleger schwierig macht, sie intuitiv zu verstehen. Um es einfach auszudrücken: Einerseits hat Ethereum im Prinzip unbegrenztes Angebot Unter dem neuesten POS-Mechanismus führen die durch Blockbelohnungen erzielten Einsatzeinnahmen zu einer Erhöhung des Angebots und zu einer Steigerung der ökologischen Aktivität Die Kette ist betroffen. Das Verbrennen der Transaktionsgebühren der Benutzer führt zu einem Rückgang des Angebots und bildet so einen dynamischen Angebots- und Nachfrageausgleichsmechanismus %. Andererseits ist aus einer konventionellen fundamentalen Perspektive heraus, dass sie als öffentliche Kette der Konkurrenz durch andere öffentliche Ketten ausgesetzt ist und öffentliche Investoren kein Vertrauen in den Ausgang des Wettbewerbs haben. Es gibt derzeit öffentliche Chain-Ökosysteme wie Solana und Ton, die auch öffentlichen Investoren bekannt sind. Eine detaillierte Analyse ihrer Wettbewerbsfähigkeit zeigt jedoch, dass die Hemmschwelle für öffentliche Investoren extrem hoch ist Optimistisch hinsichtlich des Investitionswerts von Kryptowährungen sind sie möglicherweise immer noch die erste Wahl für die Zuteilung von Bitcoin-Spot-ETFs mit knappem Angebot und ohne Konkurrenz.

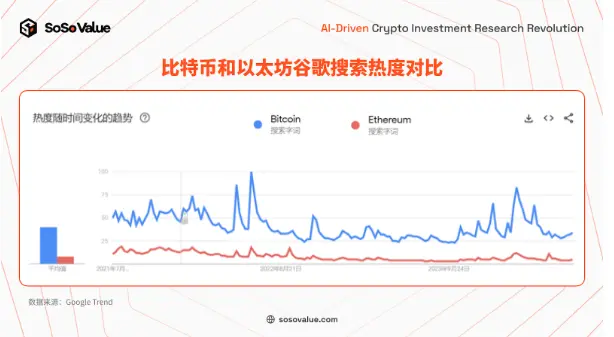

Öffentliche Daten zeigen auch, dass es einen erheblichen Unterschied in der Beliebtheit zwischen Ethereum ETF und Bitcoin ETF gibt. Vergleicht man die Beliebtheit der Google-Suche, die die öffentliche Aufmerksamkeit darstellt,Ethereum macht nur etwa 1/5 von Bitcoin aus (Einzelheiten siehe Abbildung 5); und beobachten Sie die vom Ethereum ETF ausgegebenen Startkapitalfonds (in der Regel Fondsmanager/(finanziert von Underwritern). ), Das Startkapital von Fidelity für seinen Ethereum ETF (Börsencode FETH) beträgt nur 1/4 seines Bitcoin ETF (Börsencode FBTC) , und die Kluft zwischen anderen Emittenten wie VanEck, Invesco usw. ist ebenfalls größer (Einzelheiten siehe Abbildung 6). Abbildung 5: Vergleich der Google-Suchpopularität von Bitcoin und Ethereum (Datenquelle: Google Trend) Abbildung 6: Vergleich von Ethereum ETF und Bitcoin unter demselben Emittenten der Währungs-ETF-Seed-Finanzierungsskala (Datenquelle: S-1-Dokument) 3. Kauf im Krypto-Kreis: aufgrund des Fehlens einer 3%-5%-Basis auf der ETH Chain Stakeing-Rendite, Nachfrage ist im Grunde nicht vorhanden Krypto-Investoren trugen ebenfalls einen Teil zum Kauf von Bitcoin-Spot-ETFs bei, hauptsächlich aufgrund der Nachfrage nach einer Zertifizierung realer Vermögenswerte. Krypto-Investoren, die Bitcoin-ETFs halten, müssen nur eine jährliche Gebühr von 0,2 % bis 0,25 % zahlen, um Vermögenszertifikate auf dem traditionellen Finanzmarkt zu erhalten, was das Wirtschaftsleben in der öffentlichen Welt erleichtert und Finanzanlagen und Bitcoin-Bestände ausgleicht um verschiedene Leverage-Operationen durchzuführen, wie z. B. Hypothekendarlehen, den Aufbau strukturierter Produkte usw., was für einige vermögende Krypto-Investoren attraktiv ist. Da es sich bei Bitcoin um einen POW-Rechenleistungs-Mining-Mechanismus handelt, gibt es keine stabilen Einnahmen aus der Verpfändung von POS-Vermögenswerten. Wenn man bedenkt, dass die durchschnittlichen Ein- und Auszahlungskosten von Kryptowährung und gesetzlicher Währung 0,2 % und 2 % betragen, besteht eine Lücke zwischen den Einnahmen aus dem Halten von Bitcoin-ETFs und direkte Währungsbestände. Nicht groß. Aber für Ethereum-Spot-ETFs: Da die Regulierung es ETFs nicht erlaubt, Verpfändungserträge zu erzielen, führt das Halten von ETFs für Krypto-Investoren zu 3–5 % geringeren risikofreien Jahresrenditen als das direkte Halten von Ethereum-Spot. Ethereum übernimmt den PoS-Mechanismus (Proof of Stake), der Validierungsknoten verwendet, um Ethereum-Vermögenswerte zu verpfänden, um Transaktionen zu überprüfen und das Netzwerk aufrechtzuerhalten und Blockbelohnungen zu erhalten, was den sogenannten POS-Mining-Mechanismus darstellt. Da dieses Einkommen aus dem Netzwerkprotokoll und dem im System integrierten Belohnungsmechanismus stammt, gilt es als die ökologische, risikofreie Grundrendite von Ethereum in der Kette. Vor kurzem hat sich die Stake-Rendite von Ethereum bei über 3 % stabilisiert. Wenn Sie also die Zuteilung von Ethereum-Positionen über ETFs implementieren, erhalten Sie mindestens 3 % weniger jährliche Rendite, als wenn Sie Ethereum-Spots direkt halten. Daher kann der Kauf von Ethereum-Spot-ETFs durch vermögende Personen im Kryptokreis ignoriert werden. Abbildung 7: Stake-Ertrag seit der Umstellung von Ethereum auf den POS-Mechanismus (Datenquelle: The Staking Explorer) Ethereum ist derzeit die größte öffentliche Kette, und ihr Spot-ETF wurde genehmigt, was der erste Schritt dafür ist Öffentliche Ketten sollen sich in die Mainstream-Finanzwelt integrieren. Nachdem die SEC-Standards für die Zulassung von Kryptowährungs-ETFs geklärt wurden, erfüllt Ethereum die SEC-Anforderungen in Bezug auf Anti-Manipulation, Liquidität, Preistransparenz usw. Wir können damit rechnen, dass weitere Krypto-Assets, die die Anforderungen erfüllen, die Zulassung erhalten Treten Sie in die öffentliche Aufmerksamkeit der Anleger. Abbildung 8: Vergleich der Kerndaten repräsentativer öffentlicher Layer1-Ketten (Datenquelle: öffentliche Datenerfassung)

Ringkasnya, Memandangkan kuasa beli dan jual Ethereum spot ETF lebih lemah daripada Bitcoin ETF, dan ia telah mengalami pembunuhan Bitcoin yang salah disebabkan oleh aliran keluar GBTC skala kelabu, pasaran juga bersedia untuk aliran keluar ETHE skala kelabu Sudah 6 bulan sejak ETF spot Bitcoin dilancarkan Kelulusan ETF spot Ethereum telah banyak ditunjukkan dalam harga mata wang Ethereum yang sedia ada selepas urus niaga pasaran berulang Dijangka dalam jangka pendek, akan ada kesan positif ke atas Ethereum Kesan harga akan kurang daripada kesan penyenaraian spot Bitcoin ETF sebelumnya pada Bitcoin, dan turun naik Ethereum juga mungkin lebih kecil. Jika terdapat satu lagi jualan yang salah disebabkan aliran keluar skala kelabu pada peringkat awal penyenaraian, ia akan menjadi peluang susun atur yang baik. Pelabur boleh memberi perhatian melalui papan pemuka ETF spot Ethereum AS yang dilancarkan khas SoSoValue (https://sosovalue.com/assets/etf/us-eth-spot). Dalam jangka panjang, ekosistem penyulitan dan dunia arus perdana beralih daripada perkembangan berasingan mereka pada masa lalu kepada penyepaduan, dan akan ada proses pelarasan kognitif yang panjang. Dan Perbezaan kognitif antara peserta lama dan baharu dalam ekosistem crypto mungkin menjadi faktor teras yang mempengaruhi turun naik harga mata wang kripto dan mewujudkan peluang pelaburan dalam 1-2 tahun akan datang. Dari segi sejarah, proses penyepaduan aset baru muncul ke dalam dunia arus perdana sentiasa mengakibatkan perselisihan faham dan urus niaga, dan turun naik yang besar sentiasa membawa peluang pelaburan, yang patut ditunggu-tunggu. Kelulusan Ethereum ETF membuka lagi jalan bagi aplikasi ekologi kripto untuk memasuki peruntukan aset arus perdana. Adalah dijangkakan bahawa rantaian awam lain dan infrastruktur lain dengan bilangan pengguna dan ekologi yang ramai, seperti Solana, juga akan beransur-ansur. berintegrasi ke dalam dunia arus perdana. Walaupun dunia kripto memasuki dunia arus perdana, sisi lain kemajuan zaman, iaitu, proses dunia arus perdana memasuki dunia kripto, juga secara senyap-senyap terus membangun aset kewangan arus perdana, terutamanya bon Perbendaharaan A.S. juga melalui token RWA (Aset Dunia Sebenar) Secara rasmi diletakkan pada rantaian, secara beransur-ansur memasuki dunia penyulitan, dan merealisasikan peredaran aset kewangan global yang cekap. Jika kelulusan Bitcoin ETF membuka pintu kepada dunia baharu selepas penyepaduan penyulitan dan tradisi, maka laluan Ethereum ETF adalah langkah pertama ke pintu.

2. Langfristig: Ethereum ETF ebnet den Weg für die Integration anderer Krypto-Assets in die Mainstream-Welt

Anti-Manipulation:

Im Vergleich dazu erfüllt Solana in der öffentlichen Kette bis zu einem gewissen Grad auch die oben genannten Indikatoren (Einzelheiten finden Sie in Abbildung 8). als Kryptowährungs-Futures Mit der kontinuierlichen Erweiterung der Tools können wir davon ausgehen, dass in Zukunft mehr Krypto-Asset-ETFs zugelassen werden, was die Aufmerksamkeit traditioneller Anleger weiter beschäftigen und ihre Entwicklung beschleunigen wird.

以上是美國以太坊現貨 ETF 上市,長期意義大於短期影響的詳細內容。更多資訊請關注PHP中文網其他相關文章!