金融機構如何採用人工智慧技術

人工智慧已經在成為許多金融機構不可分割的一部分,並且取得了巨大的進步。

人們認為,在過去十年裡,沒有任何一項技術比人工智慧對世界產生的影響更大。人工智慧賦予機器人根據數據進行學習的能力,它正在融入人們日常的工作和生活中。

隨著人工智慧將耗時的任務實現自動化,將效率提高到一個新的高度,並保持嚴格的安全和安全標準,它在改善現有行業中發揮著重要作用,從醫療保健、交通、教育、管理、行銷等等。那麼,人工智慧產業到底有多大,全球有多少地方將這項技術整合到他們的工作流程中?

根據研究機構Gartner公司進行的一項研究,全球37%的企業在某種程度上已經將人工智慧納入了他們的工作流程。到2021年,人工智慧的全球市場價值估計為870億美元,到2030年,預計其市場價值為15971億美元。

話雖如此,人工智慧在金融業發揮著特別重要的作用。本文將特別關注金融領域的人工智慧。將回顧近年來人工智慧(AI)改變金融遊戲的多種方式,從提供出色的詐欺偵測和金融風險管理到徹底改變銀行業。

人工智慧在銀行業的好處

鑑於人工智慧在過去幾十年取得的成功,銀行試圖將人工智慧整合到其業務的各個方面也就不足為奇了。這讓他們比競爭對手更有優勢,並簡化了各種流程。

透過將人工智慧融入銀行業,他們不僅消除了繁瑣的任務,節省了時間和費用,而且還透過提供服務聊天機器人、24小時訪問金融顧問、卓越的安全性和詐欺檢測等,改善了客戶體驗。

做出高度明智的決定

人工智慧在銀行業的主要好處之一是,它能夠根據廣泛的數據分析提出決策建議。這種應用程式背後的想法是,人工智慧模型更擅長分析大量資料集,包括先前的貸款數字和客戶的金融資產,以預測未來的貸款選擇,而銀行經理可能主要依賴個人偏見和人類的洞察力。

人工智慧演算法可以分析廣泛的數據,包括信用歷史、收入和消費模式,在給定特定參數的情況下,對個人的信用風險進行更準確的評估。金融機構可以利用這些資訊做出更明智的貸款決策,降低風險。

發現新的收入來源

與貸款融資類似,人工智慧可以為銀行提供新的收入來源。人工智慧模型也採取了類似的步驟,它會搜尋數以百萬計的歷史收入流,以尋找最可靠、回報最好的收入來源。例如,人工智慧可以用來分析客戶數據,以識別模式和預測行為。這些資訊可以用來做出關於產品開發、行銷策略和風險管理的明智決策。人工智慧還可以用於分析市場趨勢和識別投資機會,幫助組織做出數據驅動的投資決策。

降低業務成本

人工智慧的一個關鍵好處是,客戶服務和後台營運等耗時流程的自動化可能會節省成本。根據InsiderIntelligence公司的分析,預計在接下來的一年裡,銀行將節省4,470億美元的成本。這是因為越來越多的銀行將人工智慧應用到他們的工作流程中,甚至發明了新的和獨特的方法來在他們的服務中使用這種技術。

人工智慧在詐欺偵測中的好處

人工智慧幫助風險管理的另一種方式是改善詐欺偵測。自從貨幣發明以來,詐欺就一直存在,所以對它保持堅實的防禦是很重要的。銀行信用卡可以被持卡人使用,也可以被犯罪者竊取或猜測帳號號碼,對帳戶持有人和銀行機構都構成威脅。

銀行對發生在個人身上的詐欺行為負有責任,以激發資金的安全和保障。沒有人希望無意中發現一筆數千美元的交易,而銀行也不想承擔因竊盜造成的損失。透過部署詐欺偵測,可以取消非法交易,為雙方節省寶貴的時間和費用。

在過去的幾十年裡,詐欺偵測有了顯著的進步,引發了企業和騙子之間曠日持久的戰爭。隨著企業為保護其金融訪問安全而採取的每一步措施,詐欺者都在想出新的、越來越有創意的方法來染指金融交易。話雖如此,銀行機構和金融機構利用人工智慧也就不足為奇了,58%的金融部門將其作為抵禦詐欺犯罪的最新防線。

根據Statista研究部門進行的一項研究,2021年,僅在美國,網路詐欺就造成了7.56億美元的損失;所有金融部門每年都要花費大量資金升級詐欺偵測系統。

人工智慧如何幫助預防金融詐欺?

人工智慧之前的詐欺偵測是由調查人員團隊手動執行的。一種常見的技術是將用戶資料與多個資料庫進行比較,並尋找潛在的匹配,這可能非常耗時。

這種方法不僅速度慢,而且容易出現人為錯誤。為了解決這個問題,創建了企業解決方案,透過從更廣泛的來源收集更多的信息,並以比任何人類團隊都希望管理的更快的速度處理這些信息,從而加快流程。

即時詐欺偵測

透過將人工智慧整合到詐欺偵測系統中,我們可以快速發現並阻止任何詐欺交易。首先防止詐欺交易的發生,以消除任何嚴重損害的發生。然後,該模型能夠研究不同的模式和見解,以區分被認為是正常的客戶購買行為和被認為是可疑的行為。

交易地點、購買習慣、突然的大額交易等等都是防止詐欺的因素。各家銀行將向試圖在不同地理位置購買信用卡的持卡人發送自動簡訊。例如,持卡人不可能在同一小時內在地球另一端進行交易的同時,在當地雜貨店進行正常的購買。

處理指數級的資料

有了人工智慧,我們可以在更短的時間內處理更多的交易。這使得機構可以在更少的人工幹預下檢查數百萬筆日常交易中的詐欺行為。隨著人工智慧進入金融領域,特別是詐欺偵測,銀行可以利用人工智慧演算法在每天數百萬筆轉帳中偵測任何可疑的金融轉帳。人工智慧甚至可以發現人類操作員通常會搞砸的微小細節。然後,詐欺轉移被完全消除或過濾,並傳遞給人工操作人員或合併2因素身份驗證,以檢查交易的有效性。那麼,詐欺偵測演算法最初究竟是如何建構的呢?

詐欺偵測是使用機器學習建構的,機器學習是人工智慧的一個子領域,允許電腦透過利用大量有組織和標記的資料進行學習。在詐欺偵測的情況下,機器學習模型是透過吸收大量先前的金融交易來訓練的。這些資料集包括欺詐性交易和非欺詐性交易,中間有許多邊緣情況。在監督機器學習的情況下,每一筆交易都將被標記為真(欺詐交易)或假(非欺詐交易),有時還需要人工幹預。

人工智慧在詐欺偵測中的未來

與任何機器學習模型一樣,提供給它的資料越多,它完成任務的效果就越好。在詐欺偵測的情況下,模型可以繼續從每天接收的數千個新交易中學習,讓詐欺偵測模型隨著時間的推移不斷改進。然後,該模型保存被視為正常行為的內容,並將所有客戶事務與它們進行比較。如果一個請求不正常,那麼模型會直接將其標記為可疑,從而阻止這樣的交易發生。

詐欺偵測已經成為任何金融機構策略的關鍵部分。資料爆炸使得打擊詐欺比以往任何時候都更具挑戰性。然而,僅僅擁有新的工具和技術能力是不夠的——機構需要知道如何最好地應用它們,以便從最有效的有利位置檢測到最新的威脅。據預測,人工智慧很快就能在金融騙局發生之前發現它們。

人工智慧在金融領域的劣勢

人工智慧可以幫助企業利用資料、管理風險並做出更好的決策。儘管人工智慧有許多前景,但也有一定的限制和缺點必須承認。總而言之,每個行業都是不同的,所以沒有適合每個人的萬能解決方案。公司實施人工智慧的決定將取決於其關鍵目標、策略和能力。

資料品質

資料是機器學習模型中最重要的組成部分之一,因為模型的效能與輸入資料的品質直接相關。當涉及到人工智慧在金融領域的應用時,透過確保所使用的數據龐大、多樣且經常更新,提高模型性能的信任係數是至關重要的。資料收集的過程不應掉以輕心,因為建立高品質的資料集需要大量的時間和精力。

資料安全

人工智慧在金融領域面臨的最大挑戰之一是資料安全。這是因為在這些模型中使用的大量數據可以被認為是高度敏感的。客戶的姓名、年齡、地址、信用卡號碼、銀行帳戶和其他資訊可能包括在這些資料中。在這種情況下,資料外洩將危及客戶的個人隱私,同時也使攻擊者能夠存取他們的金融資產。為了解決這個問題,必須採取進一步的安全預防措施,以防止敏感資料落入不法分子之手。

人工智能对金融服务的影响

从历史的角度来看待金融领域的人工智能,很明显,自上世纪80年代以来,人工智能和机器学习已被广泛应用。金融领域的人工智能最初是高度理论性的研究,但近年来已经取得了巨大的进步,成为许多金融机构不可或缺的一部分。

人工智能打开了一个充满可能性的世界,从为银行和金融机构提供在不断变化和模糊的环境中最大化服务的能力,使他们比竞争对手拥有显著的竞争优势,到提供聊天机器人和个人财务顾问等全自动服务,大幅减少所有金融交易中的欺诈追踪数量,并对即将到来的贷款和金融风险提供更好的洞察。

如果没有人工智能的贡献,金融世界将与今天大不相同。人工智能的极限尚不可知,但相反,人工智能的能力尚未实现。然而有一件事可以明确,世界已经被人工智能从根本上改变了。

以上是金融機構如何採用人工智慧技術的詳細內容。更多資訊請關注PHP中文網其他相關文章!

熱AI工具

Undresser.AI Undress

人工智慧驅動的應用程序,用於創建逼真的裸體照片

AI Clothes Remover

用於從照片中去除衣服的線上人工智慧工具。

Undress AI Tool

免費脫衣圖片

Clothoff.io

AI脫衣器

AI Hentai Generator

免費產生 AI 無盡。

熱門文章

熱工具

記事本++7.3.1

好用且免費的程式碼編輯器

SublimeText3漢化版

中文版,非常好用

禪工作室 13.0.1

強大的PHP整合開發環境

Dreamweaver CS6

視覺化網頁開發工具

SublimeText3 Mac版

神級程式碼編輯軟體(SublimeText3)

熱門話題

位元組跳動剪映推出 SVIP 超級會員:連續包年 499 元,提供多種 AI 功能

Jun 28, 2024 am 03:51 AM

位元組跳動剪映推出 SVIP 超級會員:連續包年 499 元,提供多種 AI 功能

Jun 28, 2024 am 03:51 AM

本站6月27日訊息,剪映是由位元組跳動旗下臉萌科技開發的一款影片剪輯軟體,依託於抖音平台且基本面向該平台用戶製作短影片內容,並相容於iOS、安卓、Windows 、MacOS等作業系統。剪映官方宣布會員體系升級,推出全新SVIP,包含多種AI黑科技,例如智慧翻譯、智慧劃重點、智慧包裝、數位人合成等。價格方面,剪映SVIP月費79元,年費599元(本站註:折合每月49.9元),連續包月則為59元每月,連續包年為499元每年(折合每月41.6元) 。此外,剪映官方也表示,為提升用戶體驗,向已訂閱了原版VIP

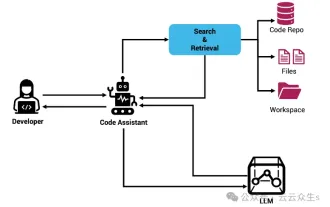

使用Rag和Sem-Rag提供上下文增強AI編碼助手

Jun 10, 2024 am 11:08 AM

使用Rag和Sem-Rag提供上下文增強AI編碼助手

Jun 10, 2024 am 11:08 AM

透過將檢索增強生成和語意記憶納入AI編碼助手,提升開發人員的生產力、效率和準確性。譯自EnhancingAICodingAssistantswithContextUsingRAGandSEM-RAG,作者JanakiramMSV。雖然基本AI程式設計助理自然有幫助,但由於依賴對軟體語言和編寫軟體最常見模式的整體理解,因此常常無法提供最相關和正確的程式碼建議。這些編碼助手產生的代碼適合解決他們負責解決的問題,但通常不符合各個團隊的編碼標準、慣例和風格。這通常會導致需要修改或完善其建議,以便將程式碼接受到應

微調真的能讓LLM學到新東西嗎:引入新知識可能讓模型產生更多的幻覺

Jun 11, 2024 pm 03:57 PM

微調真的能讓LLM學到新東西嗎:引入新知識可能讓模型產生更多的幻覺

Jun 11, 2024 pm 03:57 PM

大型語言模型(LLM)是在龐大的文字資料庫上訓練的,在那裡它們獲得了大量的實際知識。這些知識嵌入到它們的參數中,然後可以在需要時使用。這些模型的知識在訓練結束時被「具體化」。在預訓練結束時,模型實際上停止學習。對模型進行對齊或進行指令調優,讓模型學習如何充分利用這些知識,以及如何更自然地回應使用者的問題。但是有時模型知識是不夠的,儘管模型可以透過RAG存取外部內容,但透過微調使用模型適應新的領域被認為是有益的。這種微調是使用人工標註者或其他llm創建的輸入進行的,模型會遇到額外的實際知識並將其整合

七個很酷的GenAI & LLM技術性面試問題

Jun 07, 2024 am 10:06 AM

七個很酷的GenAI & LLM技術性面試問題

Jun 07, 2024 am 10:06 AM

想了解更多AIGC的內容,請造訪:51CTOAI.x社群https://www.51cto.com/aigc/譯者|晶顏審校|重樓不同於網路上隨處可見的傳統問題庫,這些問題需要跳脫常規思維。大語言模型(LLM)在數據科學、生成式人工智慧(GenAI)和人工智慧領域越來越重要。這些複雜的演算法提升了人類的技能,並在許多產業中推動了效率和創新性的提升,成為企業保持競爭力的關鍵。 LLM的應用範圍非常廣泛,它可以用於自然語言處理、文字生成、語音辨識和推薦系統等領域。透過學習大量的數據,LLM能夠產生文本

為大模型提供全新科學複雜問答基準與評估體系,UNSW、阿貢、芝加哥大學等多家機構共同推出SciQAG框架

Jul 25, 2024 am 06:42 AM

為大模型提供全新科學複雜問答基準與評估體系,UNSW、阿貢、芝加哥大學等多家機構共同推出SciQAG框架

Jul 25, 2024 am 06:42 AM

編輯|ScienceAI問答(QA)資料集在推動自然語言處理(NLP)研究中發揮著至關重要的作用。高品質QA資料集不僅可以用於微調模型,也可以有效評估大語言模型(LLM)的能力,尤其是針對科學知識的理解和推理能力。儘管目前已有許多科學QA數據集,涵蓋了醫學、化學、生物等領域,但這些數據集仍有一些不足之處。其一,資料形式較為單一,大多數為多項選擇題(multiple-choicequestions),它們易於進行評估,但限制了模型的答案選擇範圍,無法充分測試模型的科學問題解答能力。相比之下,開放式問答

你所不知道的機器學習五大學派

Jun 05, 2024 pm 08:51 PM

你所不知道的機器學習五大學派

Jun 05, 2024 pm 08:51 PM

機器學習是人工智慧的重要分支,它賦予電腦從數據中學習的能力,並能夠在無需明確編程的情況下改進自身能力。機器學習在各個領域都有廣泛的應用,從影像辨識和自然語言處理到推薦系統和詐欺偵測,它正在改變我們的生活方式。機器學習領域存在著多種不同的方法和理論,其中最具影響力的五種方法被稱為「機器學習五大派」。這五大派分別為符號派、聯結派、進化派、貝葉斯派和類推學派。 1.符號學派符號學(Symbolism),又稱符號主義,強調利用符號進行邏輯推理和表達知識。該學派認為學習是一種逆向演繹的過程,透過現有的

SOTA性能,廈大多模態蛋白質-配體親和力預測AI方法,首次結合分子表面訊息

Jul 17, 2024 pm 06:37 PM

SOTA性能,廈大多模態蛋白質-配體親和力預測AI方法,首次結合分子表面訊息

Jul 17, 2024 pm 06:37 PM

編輯|KX在藥物研發領域,準確有效地預測蛋白質與配體的結合親和力對於藥物篩選和優化至關重要。然而,目前的研究並沒有考慮到分子表面訊息在蛋白質-配體相互作用中的重要作用。基於此,來自廈門大學的研究人員提出了一種新穎的多模態特徵提取(MFE)框架,該框架首次結合了蛋白質表面、3D結構和序列的信息,並使用交叉注意機制進行不同模態之間的特徵對齊。實驗結果表明,該方法在預測蛋白質-配體結合親和力方面取得了最先進的性能。此外,消融研究證明了該框架內蛋白質表面資訊和多模態特徵對齊的有效性和必要性。相關研究以「S

佈局 AI 等市場,格芯收購泰戈爾科技氮化鎵技術和相關團隊

Jul 15, 2024 pm 12:21 PM

佈局 AI 等市場,格芯收購泰戈爾科技氮化鎵技術和相關團隊

Jul 15, 2024 pm 12:21 PM

本站7月5日消息,格芯(GlobalFoundries)於今年7月1日發布新聞稿,宣布收購泰戈爾科技(TagoreTechnology)的功率氮化鎵(GaN)技術及智慧財產權組合,希望在汽車、物聯網和人工智慧資料中心應用領域探索更高的效率和更好的效能。隨著生成式人工智慧(GenerativeAI)等技術在數位世界的不斷發展,氮化鎵(GaN)已成為永續高效電源管理(尤其是在資料中心)的關鍵解決方案。本站引述官方公告內容,在本次收購過程中,泰戈爾科技公司工程師團隊將加入格芯,進一步開發氮化鎵技術。 G