全面比較六大流動性再質押協議,哪一個更適合您選擇?

原文作者:0xEdwardyw

#在目前多頭市場中,再質押將扮演關鍵角色,超過十個流動性再質押協議正競相爭奪EigenLayer 超過110億美元的總鎖定價值。

本文對六個主要的流動性再質押協議進行了比較,旨在為讀者提供一個簡單易懂的方式來了解這些協議之間的細微差別。考慮到不同的LRT設計中都有各種權衡,投資者應根據自己的偏好來做出選擇。

以下是各個流動再質押協議的關鍵特性:

Puffer Finance和Ether.fi是兩個最大的流動性再質押協議,其代幣市值是按照流動性再質押計算的。它們都專注於原生再質押,使得與LST再質押相比,風險等級較低。除此之外,這兩個協議也致力於推動以太坊驗證者的去中心化。 Ether.fi在DeFi整合數量方面擁有最多的優勢。

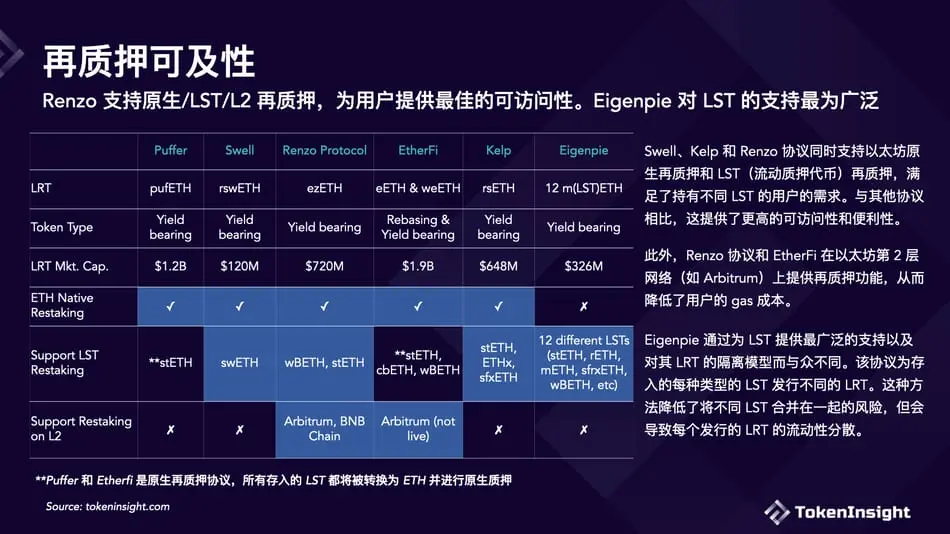

Kelp 和 Renzo 協定支援原生再質押和 LST 再質押。它們接受主要的 LST,如 stETH、ETHx 和 wBETH。 Renzo 也將再質押服務擴展到以太坊第二層,這為用戶提供了降低 gas 費用的便利。這項特性使用戶能夠更經濟高效地進行再質押操作,從而提升其參與 DeFi 生態系統的體驗。

Swell 最初是一個流動性質押協議,其核心代幣是 swETH,市值約為 9.5 億美元。近期,Swell 推出了再質押服務,推出了新的流動再質押代幣 rswETH。此外,平台還提供原生再質押和 swETH 再質押功能,以滿足用戶的需求。

Eigenpie 是 Magpie 的一個子 DAO,專注於 LST 的再質押。 Eigenpie 接受來自 12 種不同 LST 的質押,並發行相應的 12 種不同的 LRT。這種獨特的模型為使用者提供了一個隔離的 LST 再質押體驗。

不同類型的再質押與流動性再質押代幣

EigenLayer 上的兩種再質押類型

有兩種類型的再質押,原生再質押和LST(流動性質押代幣)再質押。對於原生再質押,驗證者將他們的 $ETH 原生質押在以太坊的 Beacon Chain 上,並指向 EigenLayer。 LST 再質押則允許流動性質押代幣的持有者(如 stETH)將他們的資產再質押到 EigenLayer 智能合約中。因為需要運行以太坊驗證器節點,原生再質押對於散戶用戶來說更難操作。

原生 ETH 再質押的優點在於不受限制;EigenLayer 對 LST 再質押設定了上限,僅接受在特定數量上限內或在指定時間範圍內的存入 LST。原生再質押則不受到這些限制,可以在任何時間存入。在安全性方面原生再質押也具有優勢,因為它不涉及 LST 協定的風險。

儘管有這些差異,EigenLayer 上的原生再質押和 LST 再質押都需要將資產存入並鎖定,使其無法用於其他用途。

流動性再質押協議釋放鎖定流動性

流動性再質押代幣(Liquid Restaked Token, LRT)類似於以太坊上的流動性質押代幣,是存入EigenLayer的資產的代幣化表示形式,有效地釋放了原本被鎖定的流動性。

流動性再質押協議提供的服務分為原生再質押服務和 LST 再質押服務。大多數流動性再質押協議向用戶提供原生再質押,無需用戶運行以太坊節點。使用者只需將 ETH 存入這些協議,這些協議就會在後台處理以太坊節點操作的事務。

同時,最大的 LST stETH 被幾乎所有流動再質押協議接受,而一些 LRT 協議可以接受多種不同的 LST 存款。

值得注意的是,Puffer Finance 從本質上來說是一個原生再質押協議。目前在主網上線前的階段,它接受 stETH 存款。主網上線後,該協議計劃將所有 stETH 換成 ETH,並在 EigenLayer 上進行原生再質押。類似地,Ether.fi 是一個原生再質押協議,但在當前階段可接受多種類型的流動性質押代幣 (LST) 存款。

兩種LRT:基於一籃子LST 或隔離每種LST

大多數流動性再質押協議採用基於一籃子LST 的方法,允許存入各種流動性質押代幣( LST) 以換取同一個流動性再質押代幣(LRT)。 Eigenpie 採用了獨特的隔離流動性質押代幣策略。它接受 12 種不同的 LST,為每種 LST 發行一個獨特的 LRT,從而產生 12 個獨特的 LRT。雖然這種方法減輕了將不同 LST 放在一起的相關風險,但它可能會導致每個單獨 LRT 的流動性分散。

透過以太坊2 層協議進行再質押

由於以太坊主網上當前的高gas 成本,幾個LRT 協議已可以透過以太坊第2 層進行再質押,為用戶提供成本更低的替代方案。 Renzo Protocol 已在 Arbitrum 和 BNB 鏈上推出了再質押功能。同樣,Ether.fi 也計劃在 Arbitrum 上推出再質押服務。

流動再質押的風險與收益

流動再質押協議在EigenLayer 之上部署了一組智能合約,便於用戶交互,幫助用戶將ETH 或LST 存入和從EigenLayer 中提取,以及鑄造/ 銷毀流動再質押代幣(LRT)。因此,使用 LRT 需要承擔流動再質押協議的風險。

另外,風險也取決於流動再質押協議是否提供 LST 再質押服務。原生再質押中,資金存入以太坊信標鏈。然而使用 LST 再質押時,資金存入 EigenLayer 的智能合約中,從而引入了來自 EigenLayer 的智能合約風險。使用 LST 也涉及與流動性質押協議相關的智能合約風險。因此,持有 LST 支援的 LRT 的使用者會面臨三種類型的智慧合約風險:EigenLayer、所使用的特定 LST 以及 LRT 協定本身相關的風險。

雖然原生再質押面臨的智慧合約風險層數較少,但提供原生再質押服務的流動性再質押協定需要參與以太坊質押。他們可以選擇與專業的質押公司合作,自己經營以太坊節點,或支援個人獨立驗證者。

使用成熟的流動性質押代幣(如 Lido 的 stETH 或 Frax 的 sfrxETH)可以提供可靠的質押收益。這些 LST 協議已花費數年時間來完善其以太坊質押服務,它們在最大化質押獎勵和最小化 slashing 風險方面更有經驗。

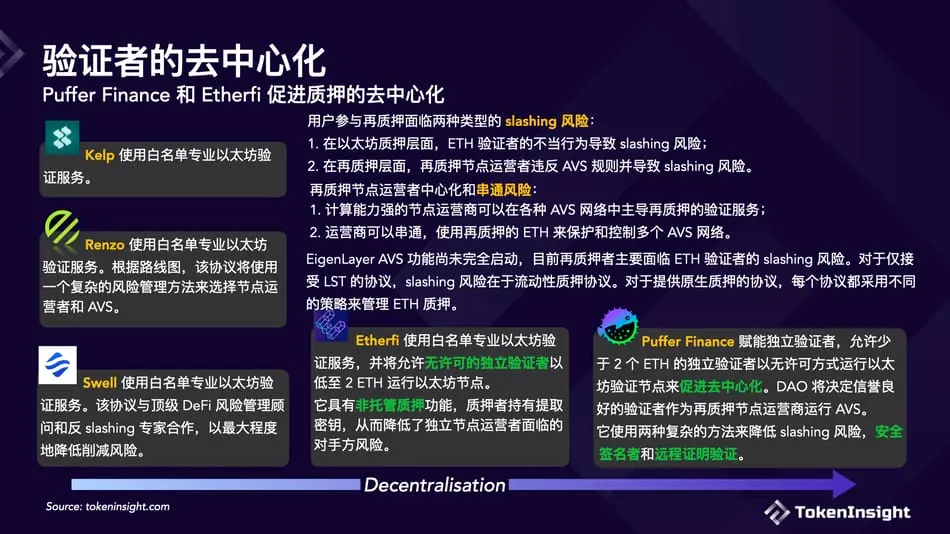

驗證者的去中心化

當 ETH/LST 存入 EigenLayer 時,這些資產將分配給質押業者。該運營商負責在以太坊上執行驗證服務,以及他們選擇保護的主動驗證服務 AVS 上執行驗證服務。除了以太坊質押獎勵外,質押者還會從這些 AVS 獲得獎勵。如果業者違反了 AVS 設定的規則,那麼質押資產就有被削減的風險。

如果再質押市場被少數幾個大型營運商所主導,負責保護大多數 AVS ,那麼就會出現中心化和潛在的串通風險。這些具有龐大算力的業者可能會在眾多 AVS 網路中主導再質押,並串通使用再質押的 ETH 對這些 AVS 施加影響或直接控制。

EigenLayer 的主動驗證服務 (AVS) 功能尚未激活,且最初只會有有限數量的 AVS 可用。大多數流動再質押協議並未詳細披露有關他們將如何選擇再質押運營商和 AVS 的資訊。在現階段,質押者主要面臨以太坊層級的削減風險。對於透過 LST 進行的再質押,這種風險源自於 LST 協議本身。原生流動再質押協議採用各種方法進行以太坊質押。有些依賴 Figment 和 Allnodes 等大型質押服務供應商,而有些正在開發基礎設施以促進獨立驗證者。

DeFi 整合

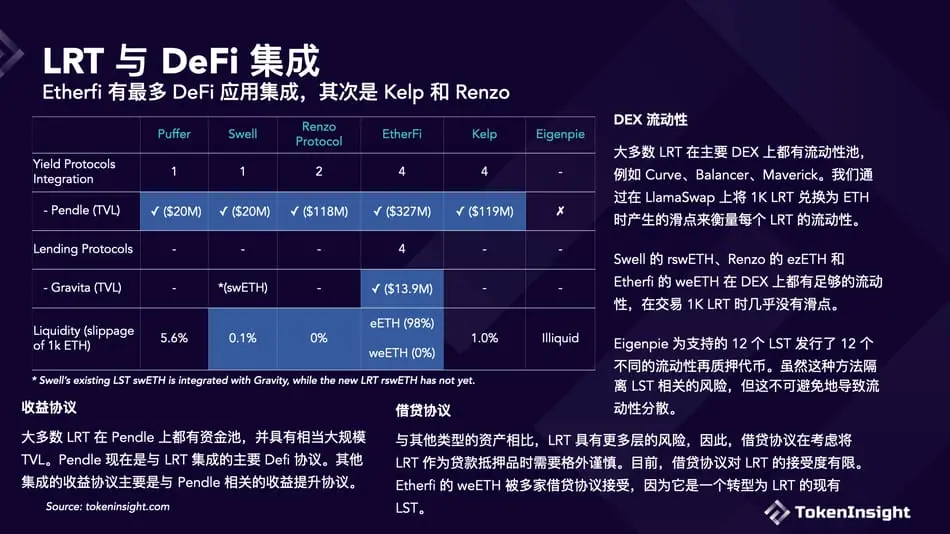

行動性再質押代幣 (LRT) 的唯一目的是解鎖流動性,以便在 DeFi 中使用。每個流動再質押協議都在努力整合各種類型的 DeFi 協議。目前,defi 整合主要有三大類:收益協議、DEX 和借貸協議。

收益協議

Pendle Finance 是該領域的領先協議,它推出了 LRT 池,允許用戶投機 EigenLayer 收益和積分。大多數 LRT 協定已與 Pendle 整合。

DEX 流動性

大多數 LRT 在主要 DEX 上都有流動性池,如 Curve、Balancer、Maverick。我們透過在 LlamaSwap 上將 1K LRT 兌換為 ETH 時的滑點來衡量每種 LRT 的流動性。需要注意的是,這只是一個粗略的衡量標準,因為大多數 LRT 都是收益累積型代幣,其價值會隨著質押收益的累積而隨著時間的推移而增加。由於許多 LRT 協議仍處於起步階段,迄今累積的收益與本金相比相對較少。

Swell 的 rswETH、Renzo 的 ezETH 和 Etherfi 的 weETH 在 DEX 上都有足夠的流動性,在交易 1K LRT 時幾乎沒有滑點。

Eigenpie 採取了一種獨特的方法,發行了 12 個獨立的流動再質押代幣,分別對應於 12 種受支持的 LST。雖然這種策略有效地隔離了與任何單一 LST 相關的風險,但它也導致了不同代幣之間的流動性分散。

借貸協議

與其他類型的資產相比,LRT 具有更多層面的風險。因此,借貸協議在考慮 LRT 作為貸款抵押品時格外謹慎。目前,借貸協議對 LRT 的接受度有限。 Etherfi 的 weETH 被多家借貸協議接受,因為其是已有的 LST,轉型為 LRT。

以上是全面比較六大流動性再質押協議,哪一個更適合您選擇?的詳細內容。更多資訊請關注PHP中文網其他相關文章!

熱AI工具

Undresser.AI Undress

人工智慧驅動的應用程序,用於創建逼真的裸體照片

AI Clothes Remover

用於從照片中去除衣服的線上人工智慧工具。

Undress AI Tool

免費脫衣圖片

Clothoff.io

AI脫衣器

AI Hentai Generator

免費產生 AI 無盡。

熱門文章

熱工具

記事本++7.3.1

好用且免費的程式碼編輯器

SublimeText3漢化版

中文版,非常好用

禪工作室 13.0.1

強大的PHP整合開發環境

Dreamweaver CS6

視覺化網頁開發工具

SublimeText3 Mac版

神級程式碼編輯軟體(SublimeText3)

熱門話題

歐易是乾嘛的 歐易是什麼

Apr 01, 2025 pm 03:18 PM

歐易是乾嘛的 歐易是什麼

Apr 01, 2025 pm 03:18 PM

歐易(OKX)是一個全球性的數字資產交易平台,主要功能包括:1. 買賣數字資產(現貨交易),2. 進行數字資產之間的交易,3. 提供市場行情和數據,4. 提供多樣化的交易產品(如衍生品),5. 提供資產增值相關服務,6. 方便資產管理。

狗狗幣etf會獲批嗎

Mar 28, 2025 pm 03:51 PM

狗狗幣etf會獲批嗎

Mar 28, 2025 pm 03:51 PM

截至2025年3月,狗狗幣ETF尚未有明確的獲批時間表。 1. 尚無正式申請,SEC未收到相關申請。 2. 市場需求與爭議大,監管機構態度保守。 3. 潛在時間線為1-2年審核期,2025-2026年可能觀察,但不確定性高。

以太坊交易平台有哪些平台

Mar 26, 2025 pm 04:48 PM

以太坊交易平台有哪些平台

Mar 26, 2025 pm 04:48 PM

想玩轉以太坊?先選對交易平台! 有中心化交易所(CEX)如幣安、歐易、Coinbase、Kraken、Gate.io,優點是速度快、流動性好,缺點是中心化風險。 還有去中心化交易所(DEX)如Uniswap、SushiSwap、Balancer、Curve,優點是安全透明,缺點是速度慢、體驗差。

LOOM幣發行價格及發行時間詳解

Mar 20, 2025 pm 06:21 PM

LOOM幣發行價格及發行時間詳解

Mar 20, 2025 pm 06:21 PM

LOOM幣,曾備受矚目的區塊鏈遊戲和社交應用開發平台代幣,其ICO於2018年4月25日進行,發行價格約為0.076美元/枚。本文將深入探討LOOM幣的發行時間、價格以及重要注意事項,包括市場波動風險和項目發展前景。 投資者需謹慎,切勿盲目跟風,建議參考Loom Network官方網站、區塊鏈瀏覽器及加密貨幣信息平台等渠道獲取最新信息,並進行充分的風險評估,本文信息僅供參考,不構成投資建議。 了解LOOM幣,從這裡開始!

以太坊正規交易平台最新匯總2025

Mar 26, 2025 pm 04:45 PM

以太坊正規交易平台最新匯總2025

Mar 26, 2025 pm 04:45 PM

2025年,選擇“正規”的以太坊交易平台意味著安全、合規、透明。 持牌經營、資金安全、透明運營、AML/KYC、數據保護和公平交易是關鍵。 Coinbase、Kraken、Gemini 等合規交易所值得關注。 幣安和歐易有機會通過加強合規性成為正規平台。 DeFi 是一個選擇,但也存在風險。 務必關注安全性、合規性、費用,分散風險,備份私鑰,並進行自己的研究 。

以太幣和比特幣的區別 以太幣和比特幣區別是什麼

Mar 19, 2025 pm 04:54 PM

以太幣和比特幣的區別 以太幣和比特幣區別是什麼

Mar 19, 2025 pm 04:54 PM

以太币与比特币区别显著。技术上,比特币用 PoW,以太币从 PoW 转向 PoS 。交易速度比特币慢,以太币快。应用场景里,比特币侧重支付存储,以太币支撑智能合约与 DApp 。发行上,比特币总量 2100 万枚,以太币无固定总量。安全方面各有挑战。市场价值上,比特币市值居首,两者价格波动都大,但因特性不同,以太币价格走势有独特之处 。

gate.io交易所怎麼查看合約地址

Mar 25, 2025 pm 03:54 PM

gate.io交易所怎麼查看合約地址

Mar 25, 2025 pm 03:54 PM

在Gate.io交易所查看合約地址有兩種方法:1. 通過幣種詳情頁面:登錄賬戶,搜索目標幣種,進入詳情頁面查找合約地址。 2. 通過充值頁面:登錄賬戶,進入充值頁面,選擇幣種查看充值信息中的合約地址。

gate交易所網頁版入口 gate交易所最新官網入口

Mar 25, 2025 pm 04:15 PM

gate交易所網頁版入口 gate交易所最新官網入口

Mar 25, 2025 pm 04:15 PM

Gate.io交易所網頁版入口可以通過三種方法獲取:1.通過CoinMarketCap或CoinGecko等權威平台獲取官方鏈接;2.關注Gate.io官方社交媒體獲取最新入口;3.使用加密貨幣導航網站查找官方鏈接。確保訪問安全,需仔細檢查域名、查看SSL證書、不輕信不明鏈接、驗證官方公告、警惕異常提示,並啟用雙重認證、設置複雜密碼、保管好密鑰和助記詞、定期檢查賬戶活動。