AirPuff 积分收益最大化指南:如何活用杠杆增加预期回报

原标题:《Leveraged Points Farming With Airpuff.io》

作者:THOR AND HYPHIN

编译:深潮TechFlow

介绍

在目前的 DeFi 活动中 ,通过杠杆敞口进行空投积分的策略很可能是最佳策略。Ethena 第一季活动的参与者根据他们对 Ethena 的“shards”杠杆敞口的不同,分别得到了 100-500% 的回报。许多人期待 Eigenlayer 及其 LRT 生态系统在回报方面与之相当,目前 EIGEN 积分的价值为 0.2 至 0.4 美元。获得这些积分活动的一种方法是通过 Airpuff。

Airpuff 是一个多链货币市场,为 Eigenlayer、Renzo、Etherfi、Kelp、Ethena 等积分项目提供了杠杆敞口。用户可以获得最高 12.75 倍的积分杠杆,或者通过借出资产进行交易,这可以获得超过 50% 的年化利率。Airpuff 正在为他们的 $APUFF TGE 做准备,Foundry LBP 将持续到 UTC 时间 4 月 11 日中午 12 点。今天的报告将解析 Airpuff 协议、$APUFF 代币,最后给出具体策略和预计回报。

使用 Airpuff 进行杠杆积分空投活动

AirPuff 的核心是由两个关键组件组成,它们共同协作以促进杠杆积分活动。

1.借贷

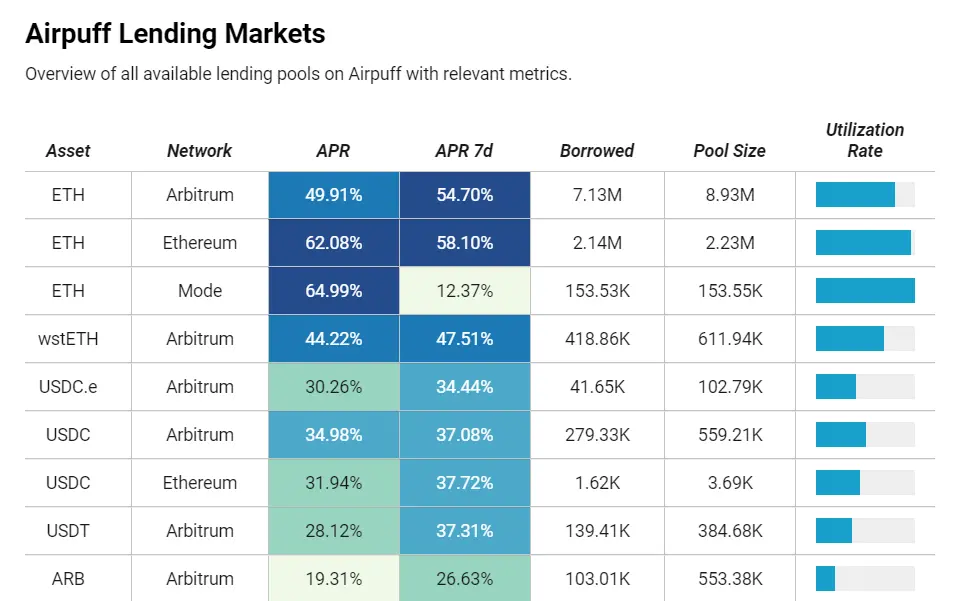

所有必要的借贷操作都是通过借贷池执行的,该池允许存款人通过向平台提供流动性在多个网络上获得高收益。

存款不收取任何费用,但从借贷池提取资产会收取固定的 0.2% 费用。

从提供资产收到的利息是由抵押品池的利用率决定的,这意味着它会根据需求不断波动。每小时会对累积利息进行快照,并分配到被借出的代币的价值中,从而实现有效的复利。

在大多数情况下,ETH 的需求量很大且收益率最具吸引力这主要是因为借入非 ETH 资产会在开仓时自动将抵押品转换为 ETH,从而有效地做多,从而给借款人带来额外的价格风险。

参与贷款市场的另一个好处是,用户可以从使用抵押品获得的所有积分中获得一定份额。

WhalesMarket数据显示,流动性提供者在所有借贷池中累计赚取了约 7.7 万美元的积分

借款人还有资格根据所提供的具体资产(ETH 和 stETH 获得更高的奖励)、时间和提供的数量来获得 AirPuff 的积分奖励。

2.空投

可以使用协议的原生空投策略 Buffs 来获得放大的空投奖励。

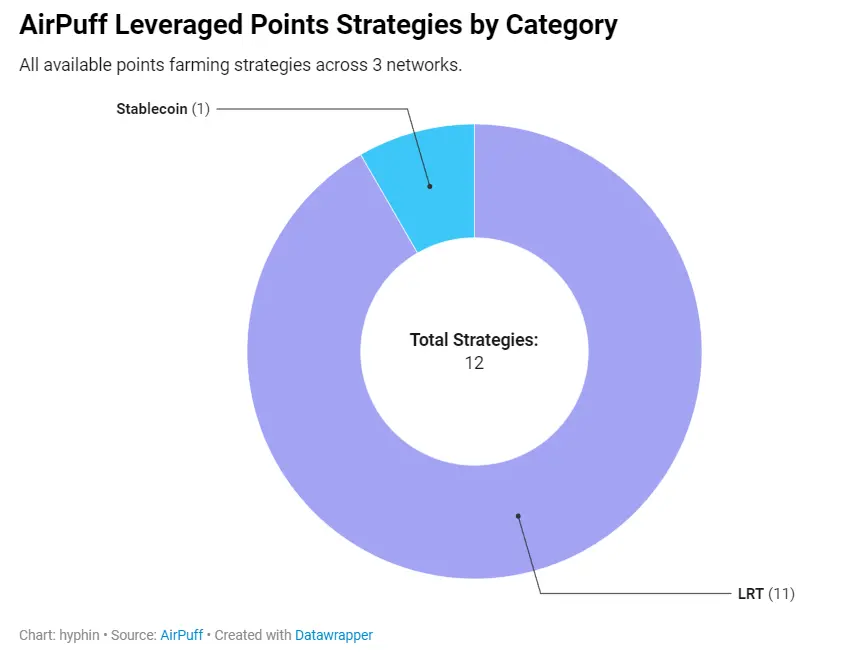

目前,3 个不同网络上有 12 个不同的 buff 可用,大多数策略与提供 EigenLayer 积分的 LRT 相关,同时还提供原生协议激励。然而,也有一些包括额外独特生态系统奖励的选择(例如,在 Mode 上进行策略的 Mode 积分)。

根据策略的不同,用户可以利用多种抵押品选项,最大程度地提高从活动(包括 AirPuff)中获得的潜在奖励,最高可达 15 倍的杠杆。在借贷任何资产时,请务必注意高于正常利率,并考虑到使用非 ETH 抵押品的复杂性。

所有从杠杆头寸中获得的积分的 10% 将分配给借出者,另外 5% 将分配给 veAPUFF 参与者。关闭头寸也需要支付固定的 0.2% 费用。

对于风险偏好较小的投机者,也可以选择非杠杆撸空投选项,同时利用平台提供的奖励和激励措施。

预计回报

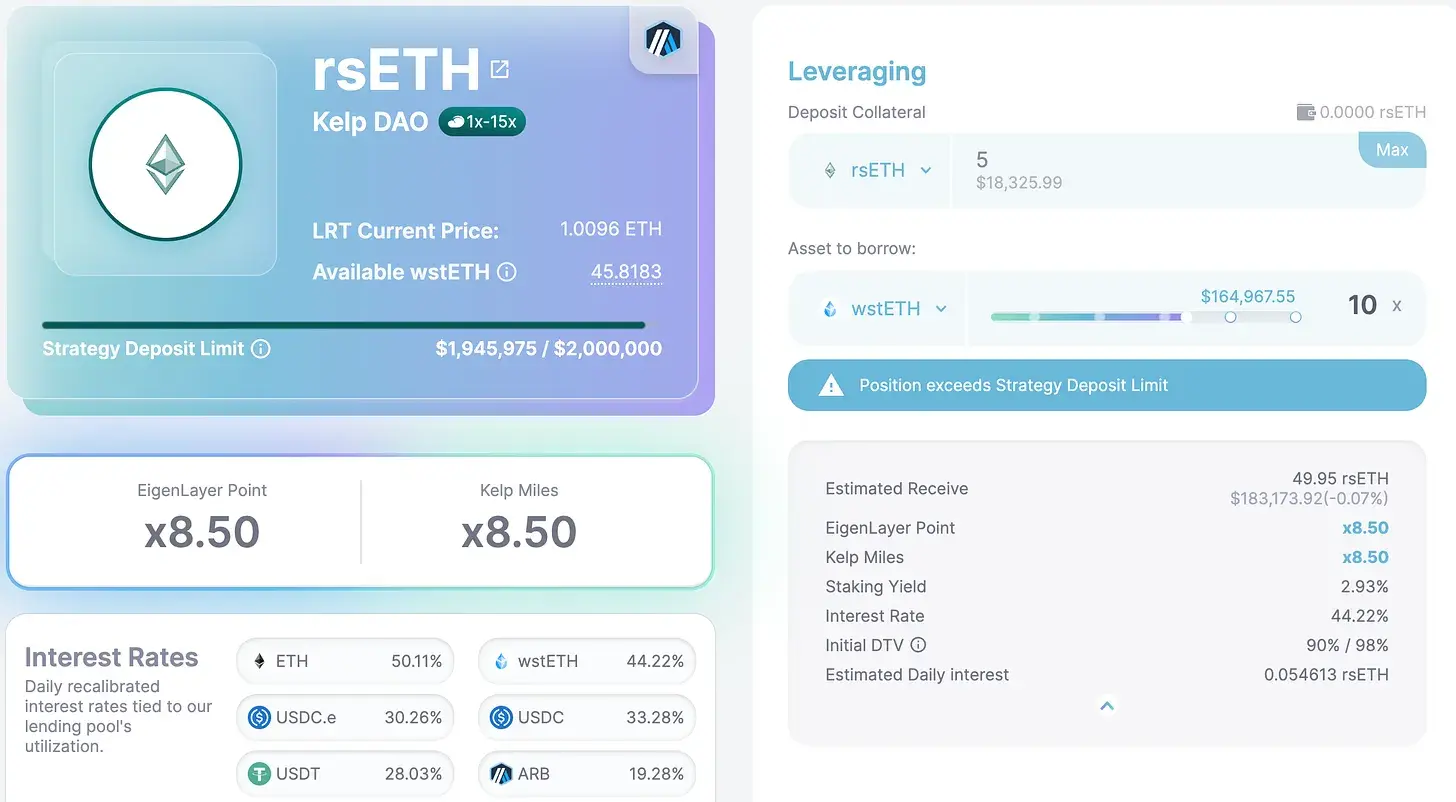

为了说明策略的潜在回报,让我们来看看来自Kelp的 rsETH 流动再质押代币。下面的图显示了 Airpuff 上的保险库。虽然现在它几乎满了,但未来容量很可能会增加。

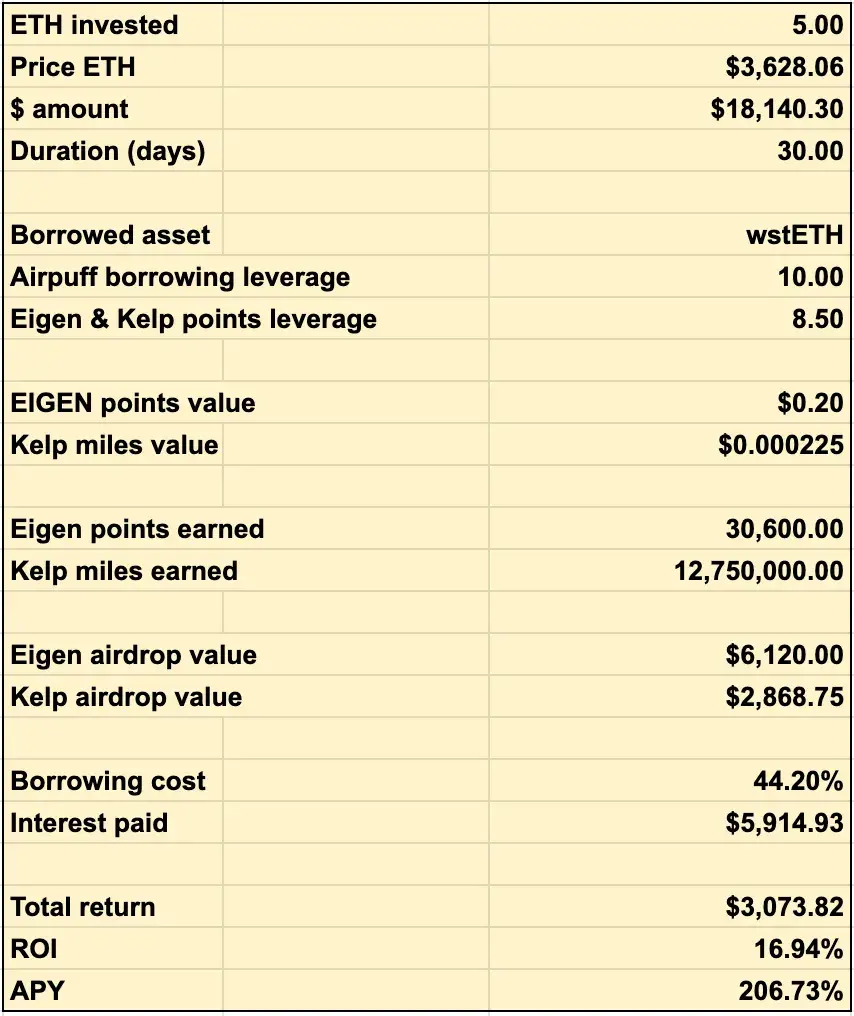

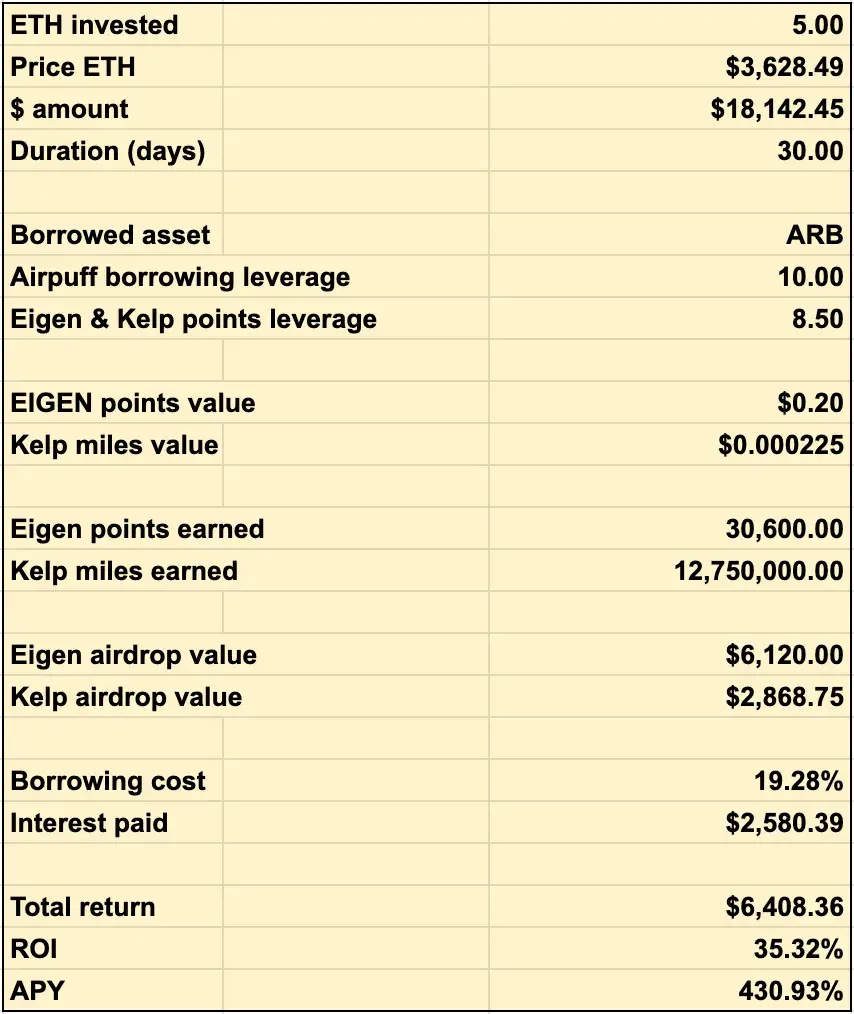

在这个例子中,以 5 ETH 作为抵押品,针对它以 10 倍杠杆借出 wstETH。然后,每个循环都会将 wstETH 转换为 rsETH。由于 Airpuff 抽取积分分配给 veAPUFF 持有者和贷方,因此有效积分杠杆为 8.5 倍。左下角可以看到各种资产的利率。

以下是该策略的回报计算。Eigen 积分和 Kelp Miles 的价值基于另一篇帖子中对 TVL 和空投百分比的预测,应该持保留态度(不过这些价格更偏向保守)。正如所见,通过存入 5 ETH,以 10 倍杠杆和 30 天的持续时间,并借出 wstETH,该策略的回报为 16.94% 的 ROI,相当于约 206% 的年化收益率。请记住,这里有很多假设,因此实际回报可能与估算不同。

由于各种市场的利用率都在 80% 以上,目前借贷利率非常高,这对回报产生了负面影响(支付了将近 6,000 美元的利息)。关于这些的更多信息如下:

0-80% 利用率:利率将从 5% 线性增长至 15%。

80-100% 利用率:利率将从 15% 线性增长至 45%。

既然借款利率低得多,为什么不以 USDC 或 ARB 借款呢?因为你要承担更多的清算风险。如果 rsETH 对 USDC 或 ARB 的价值下降,你可能会被清算并且失去全部存款。随着杠杆的增加,被清算的风险也增加。借出 wstETH 时的风险要低得多,因为它们都跟踪 ETH,但如果 rsETH 脱钩,你也可能被清算。与借出 wstETH 相比,借出 ARB 的回报如下:

正如所见,回报更高。然而,需要注意的是,清算风险也更高。

TGE & $APUFF

Airpuff 的早期存款人不仅可以通过 Eigenlayer 和 LRT 获取基础积分,还可以获得“Airpuff 积分”,这将在五月份转化为一个 $APUFF 空投。总共 7% 的 $APUFF 供应量将在两个赛季内空投给协议用户。其中 4% 将在第一个赛季空投,另外 3% 将在接下来的赛季空投。有关如何获得资格的更多信息,请参阅此页面。

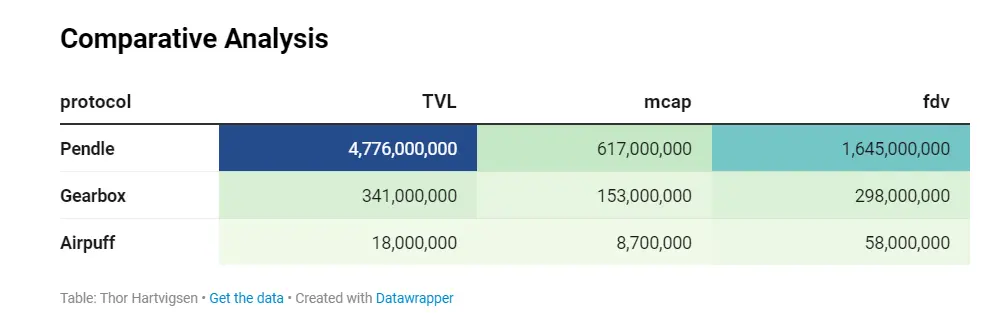

此外,$APUFF 流动性引导池(LBP)目前在 Fjord Foundry 上线,从 4 月 8 日上午 12 点 UTC 至 4 月 11 日上午 12 点 UTC。截至撰写本文时,Airpuff 在 LBP 中筹集了 250 万美元的 $APUFF,这将使代币的市值达到 870 万美元,FDV达到 5800 万美元。点击这里,进入 LBP 的网站:

一旦 LBP 结束,$APUFF 代币将上线。初始流通供应量为 16%(来自 LBP 的 15% 和私募的 1%)。以下是 Airpuff、Pendle 和 Gearbox 之间的一些比较指标。

APUFF 代币经济学

Airpuff 使用 $APUFF 的双代币模型。用户可以选择锁定 $APUFF 以获得 veAPUFF(类似于 vePENDLE),这将使他们有权在各种市场上对代币激励分配进行投票,并通过贿赂获得收益。这些贿赂来自于协议支付给 Airpuff 以制定库策略和直接发行的收益,作为促进其协议增长和提高采用率的手段。

为了进一步加强代币持有者群体,并且为了有资格获得 $APUFF 发行,用户必须锁定其持仓价值的至少 5% 在 veAPUFF 中。最后,Airpuff 从所有借出者和借入者(Eigen积分、LRT积分等)获得的积分中抽取 5% 的费用,并将其分配给 veAPUFF 持有者,以进一步增加代币的实用性。

结论

2024 年是积分交易的年份,而 Airpuff 以其货币市场和内置杠杆以独特的方式实现了这一点。在未来几个月里,Airpuff 将集成新的保险库,启动更多链上的项目,并发布 $APUFF 代币,使用户可以更多地接触各种积分项目。

以上是AirPuff 积分收益最大化指南:如何活用杠杆增加预期回报的详细内容。更多信息请关注PHP中文网其他相关文章!

热AI工具

Undresser.AI Undress

人工智能驱动的应用程序,用于创建逼真的裸体照片

AI Clothes Remover

用于从照片中去除衣服的在线人工智能工具。

Undress AI Tool

免费脱衣服图片

Clothoff.io

AI脱衣机

AI Hentai Generator

免费生成ai无尽的。

热门文章

热工具

记事本++7.3.1

好用且免费的代码编辑器

SublimeText3汉化版

中文版,非常好用

禅工作室 13.0.1

功能强大的PHP集成开发环境

Dreamweaver CS6

视觉化网页开发工具

SublimeText3 Mac版

神级代码编辑软件(SublimeText3)

热门话题

尽管Pifest成功2025事件,但PI网络(PI)价格下跌

Apr 03, 2025 am 10:08 AM

尽管Pifest成功2025事件,但PI网络(PI)价格下跌

Apr 03, 2025 am 10:08 AM

PI Network最近举行了Pifest 2025,这项活动旨在增加令牌的采用。超过125,000名卖家和58,000家商人参加了

Qubetics($ TICS):革命性的AI加密

Mar 23, 2025 am 10:08 AM

Qubetics($ TICS):革命性的AI加密

Mar 23, 2025 am 10:08 AM

加密货币一直是技术的最前沿符合大胆的野心的领域,并且将来只会变得更加令人兴奋。随着人工智能的影响力不断增长,有少数数字资产

在哪下载正版欧亿.官网下载.全球

Mar 31, 2025 pm 02:09 PM

在哪下载正版欧亿.官网下载.全球

Mar 31, 2025 pm 02:09 PM

欧亿通常是指欧易 OKX,全球下载欧易 OKX APP的方式如下:1. 安卓设备:通过官网下载APK文件并安装。2. iOS设备:通过浏览器访问官网直接下载APP。

BlockDag推出了Beta Testnet,并筹集了2亿美元,以太坊的接近2,000美元,系绳扩展到媒体

Apr 03, 2025 am 10:34 AM

BlockDag推出了Beta Testnet,并筹集了2亿美元,以太坊的接近2,000美元,系绳扩展到媒体

Apr 03, 2025 am 10:34 AM

Tether News透露,以太坊(ETH)的价格边缘朝着抵抗,媒体交易揭示了1000万欧元的交易,而BlockDag通过Beta Testnet和采用不断增长达到了新的里程碑。

为了庆祝PI Day,PI网络爱好者社区在Muntinlupa City举行了一次易货活动

Mar 22, 2025 am 10:02 AM

为了庆祝PI Day,PI网络爱好者社区在Muntinlupa City举行了一次易货活动

Mar 22, 2025 am 10:02 AM

PI Network在菲律宾举行的易货和商业介绍活动庆祝PI日

欧易是干嘛的 欧易是什么

Apr 01, 2025 pm 03:18 PM

欧易是干嘛的 欧易是什么

Apr 01, 2025 pm 03:18 PM

欧易(OKX)是一个全球性的数字资产交易平台,主要功能包括:1. 买卖数字资产(现货交易),2. 进行数字资产之间的交易,3. 提供市场行情和数据,4. 提供多样化的交易产品(如衍生品),5. 提供资产增值相关服务,6. 方便资产管理。

okx欧易交易所网页版进入链接点击进入

Mar 31, 2025 pm 06:21 PM

okx欧易交易所网页版进入链接点击进入

Mar 31, 2025 pm 06:21 PM

1、okx欧易交易所网页版进入☜☜☜☜☜点击保存2、okx欧易交易所app链接点击☜☜☜☜☜点击保存3、 进入官网后,清晰的界面提供登录和注册入口,用户可根据自身情况选择登录已有账户或注册新账户。 无论是查看实时行情、进行交易,还是管理资产,OKX网页版都提供简洁流畅的操作体验,适合新手和老手使用。 立即访问OKX官网,体验便

gate.io新手注册教程

Mar 31, 2025 pm 11:09 PM

gate.io新手注册教程

Mar 31, 2025 pm 11:09 PM

本文提供了一份详细的Gate.io新手注册教程,涵盖了从访问官网到完成注册的每一个步骤,包括填写注册信息、进行验证、阅读用户协议等。文章还强调了注册成功后的安全措施,如设置二次验证和完成实名认证,并给出了新手提示,帮助用户安全地开启数字资产交易之旅。