以太坊一季度流出 36 亿美元,钱都去了哪里?

撰文:Michael Nadeau

编译:Luffy,Foresight News

人们都说投资要追随聪明钱,而公共区块链的妙处在于,我们可以利用链上数据轻松做到这一点。

随着连接区块链的基础设施的改善,任何单一网络内的网络效应和经济护城河可能会变得越来越难以实现。因此,我们一直在研究排名前 15 的 L1 和 L2 的资金净流量,以准确揭示公共区块链网络中价值的流动方向,现在是时候与你分享我们的研究结果了。

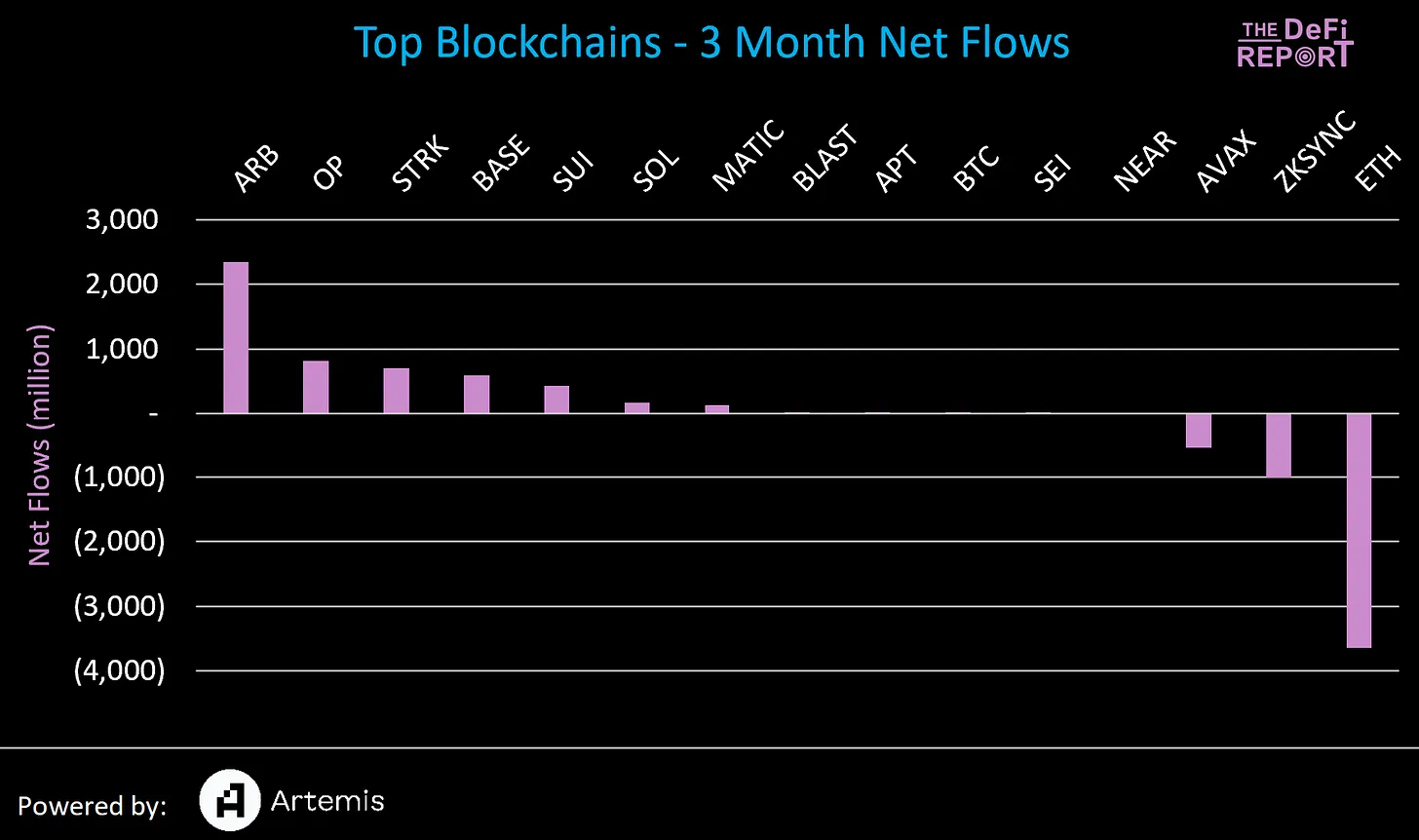

哪些区块链的资金净流入最大?

赢家:

- 我们可以看到,Arbitrum 是最大的赢家。过去 3 个月 Arbitrum 从其他区块链获得了超过 23 亿美元的净流量。

- Optimism 位居第二,同期净流入资金近 8 亿美元。

- StarkWare 以超过 7 亿美元的净流入资金位居第三。

- Base 排名第四,过去 3 个月近净流入 6 亿美元。

- 最后,Sui 以 4.23 亿美元的资金流入排名前五,并且是过去 90 天内唯一一条出现大量资金流入的非 EVM 链。

输家:

- 过去 90 天内,以太坊的资金净流出量超过 36 亿美元。在同一时期,有超过 44 亿美元通过 L2 进入以太坊生态系统。L2 向 ETH L1 支付结算费,因此这些资金实际上并没有离开以太坊。

- 过去 3 个月,zkSync 流出了超过 10 亿美元资金。

- Avalanche 有超过 5 亿美元退出了生态系统。

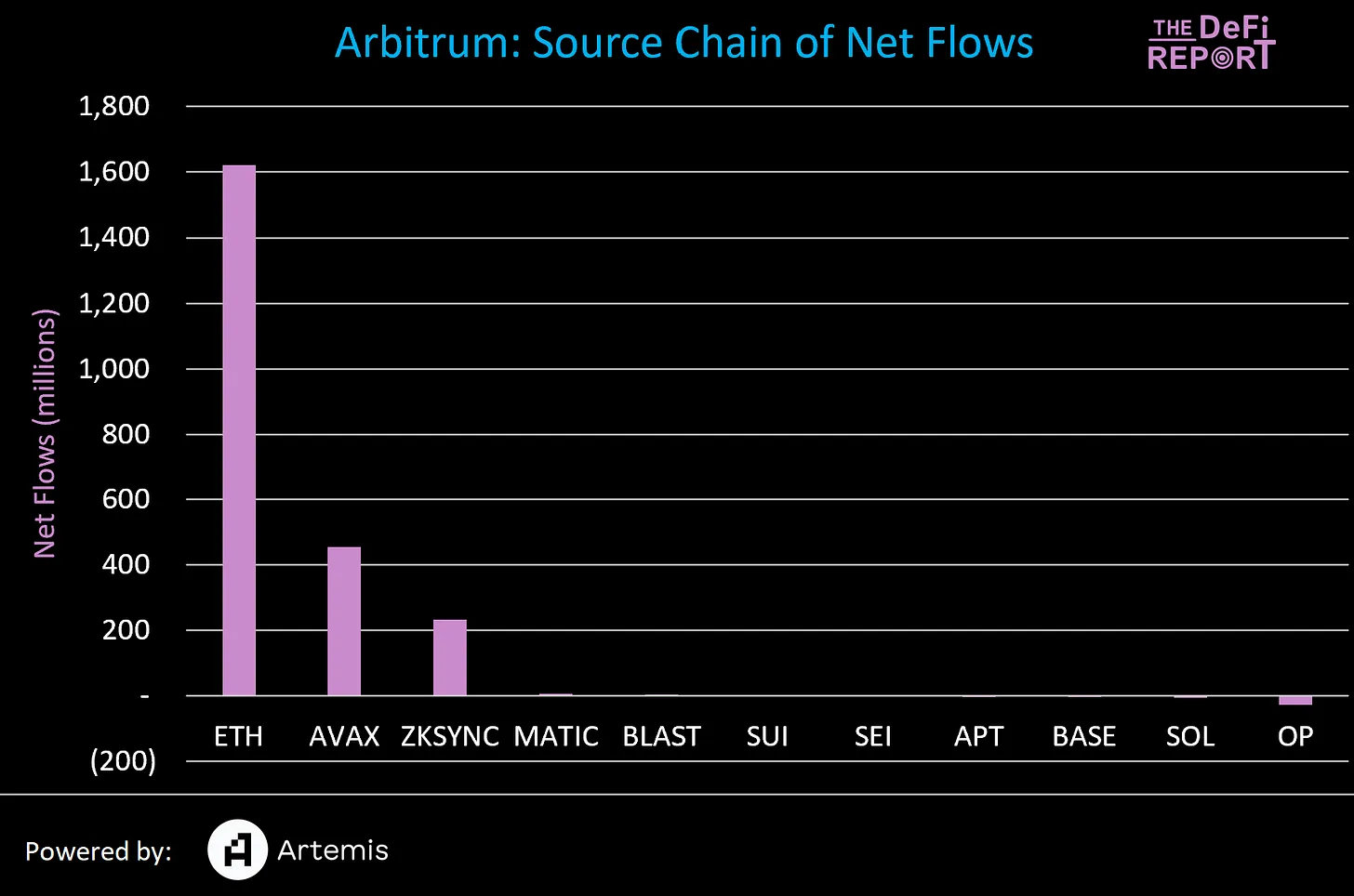

Arbitrum 的净流入资金从何而来?

我们可以看出,Arbitrum 的绝大部分资金流入(70%)来自以太坊 L1。其中约 25% 的流入是稳定币,其他代币占比 75%。我们预计资金将持续离开以太坊 L1,转而流入最受欢迎的 L2。

但出乎意料的是,近 5 亿美元的资金离开了 Avalanche 生态,流向了 Arbitrum。如果我们重新回顾第一张图表,Avalanche 是该群体中最大的输家之一,上个季度有 5.43 亿美元离开了生态系统,其中 84% 流向了 Arbitrum。

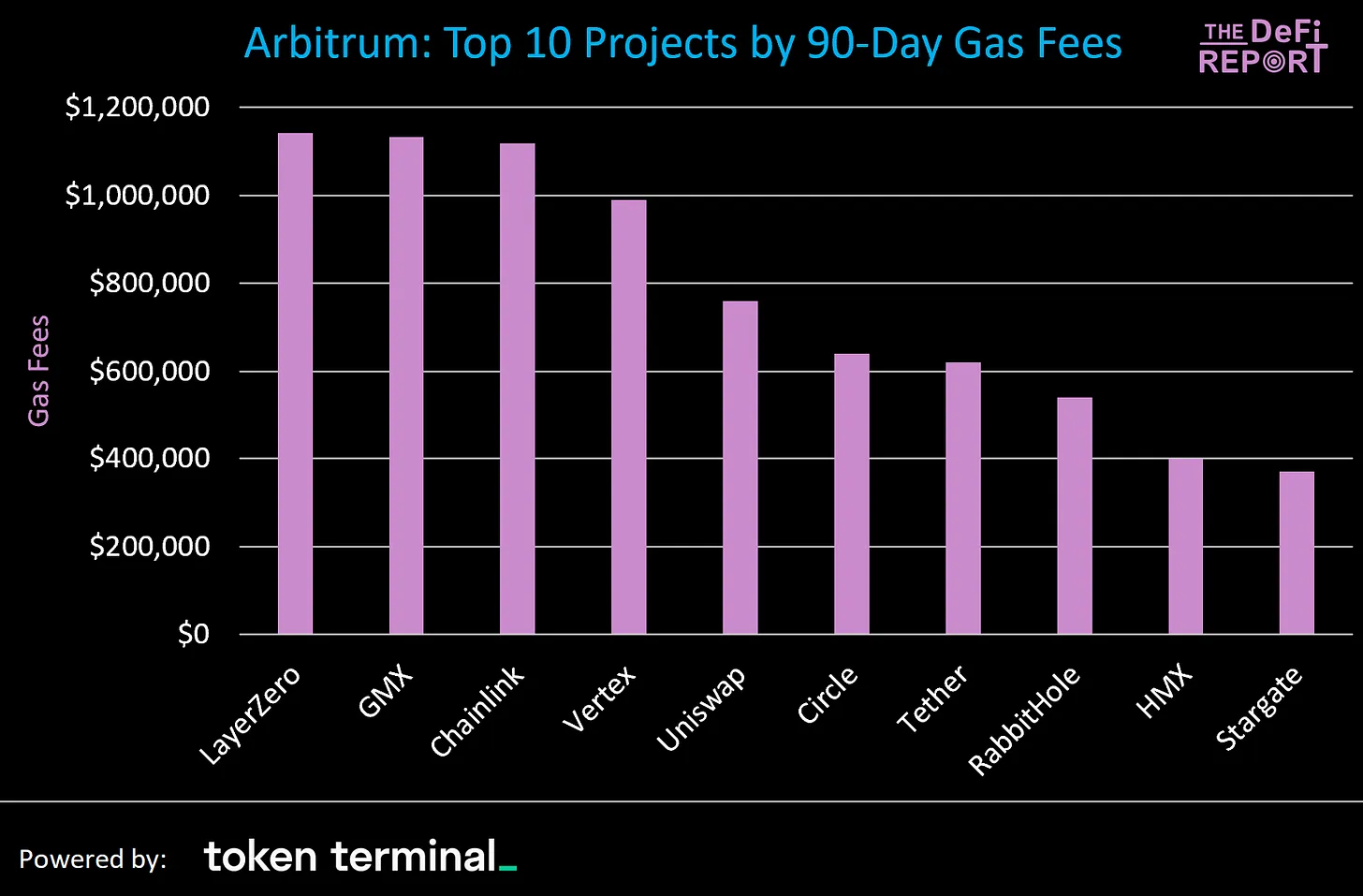

Arbitrum 上哪些项目获得了这些流入资金?

我们不能确定地说 Arbitrum 上的哪些项目正在捕捉这些流入资金,但上述项目在过去一个季度占据了 Arbitrum 上最多的 Gas 消耗。

当我们观察 90 天的趋势时,RabbitHole(一款游戏)脱颖而出,因为其 Gas 消耗量在过去一个季度上涨了 1,147%。

关于 Arbitrum 的另一个有趣的观察是,Pyth Network(Solana 内领先的数据预言机)支持 Arbitrum 后,在过去一个季度的 Gas 消耗增加了 600%。

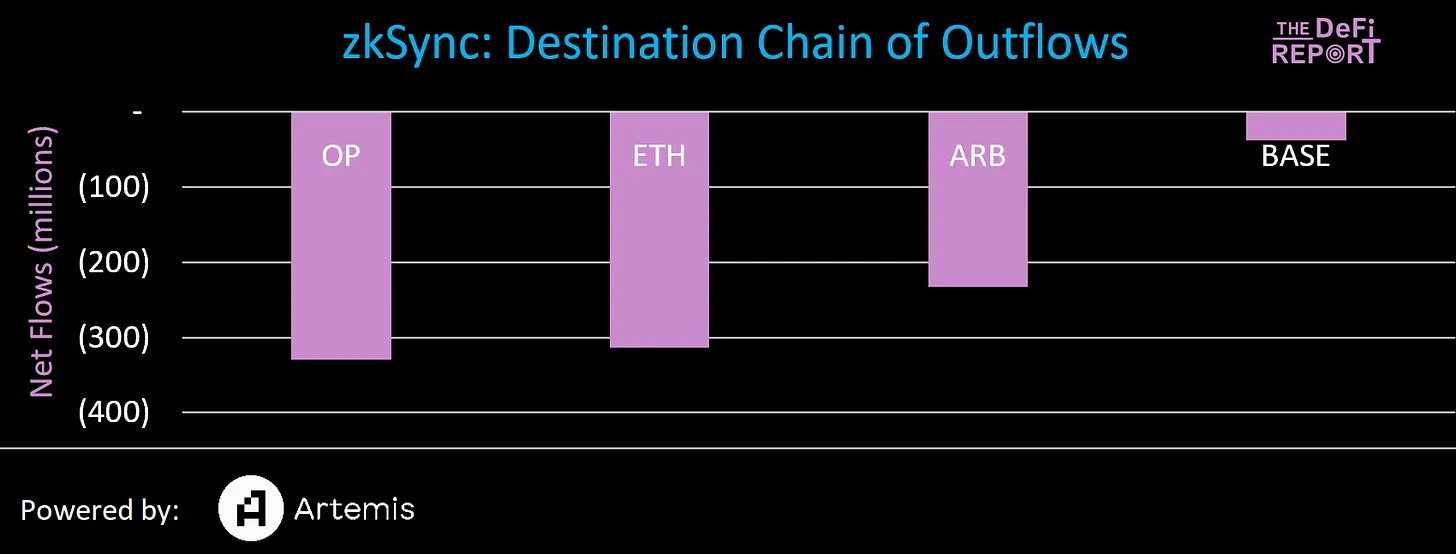

资金流出最多的区块链

我们谈到过 Avalanche,除此之外, zkSync(以太坊 L2)在过去 90 天内流失了超过 10 亿美元的资金。这些钱去哪儿了?

- 3.28 亿美元流入 Optimism

- 3.13 亿美元流入以太坊

- 2.32 亿美元流入 Arbitrum

- 3700 万美元流入 Base

要点:zkSync 流出的所有资金都留在了以太坊生态系统内。

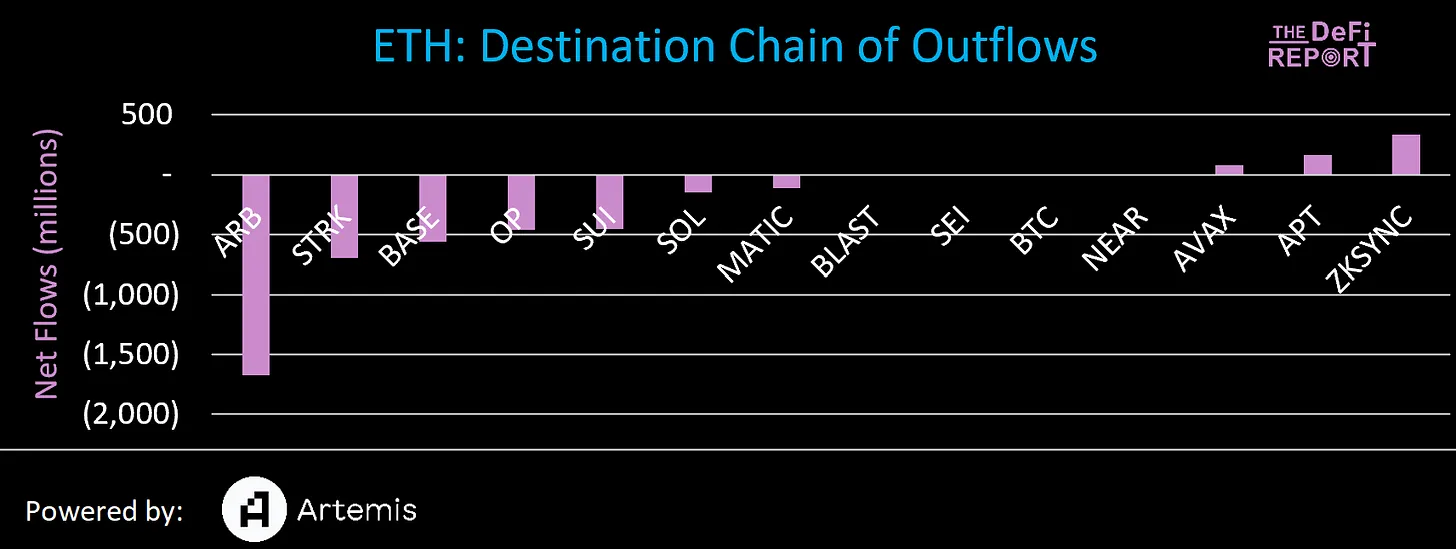

那么以太坊呢?我们知道 Arbitrum 从以太坊获得了 16 亿美元,但其余资金流向了哪里?

以太坊的净流出绝大部分资金也留在了以太坊生态系统内,流向 Starknet、Base 和 Optimism。

Sui 是以太坊资金流出的最大非 EVM 受益者,获得了 4.52 亿美元资金。此外,Solana 从以太坊获得了 1.52 亿美元资金流入。

要点总结

随着公共区块链网络的成熟,我们预计技术堆栈中的资金量将上升。

我们还预计,最终将出现 3-5 个主要的 L1(也可能是一系列不太重要的 L1 区块链)。

但随着跨链基础设施以及账户抽象的成熟,我们预期价值能够在各种网络和生态系统中自由流动,这使得坚不可摧的网络效应和经济护城河更难实现。

话虽如此,我们通过分析主要 L1 和 L2 中的资金流动得出了一些关键结论。

以太坊

最大的 L1 已经流失了大量资金,但它在 L2 层面得到了回升。在我看来,这对以太坊有利。如果我们看到资金离开 L1 而不是流向 L2,而是完全离开以太坊生态系统,这将是一个危险信号。需要明确的是,我们今天没有看到这种情况。

此外,尽管有超过 30 亿美元的资金流出,但以太坊的 TVL 在过去 3 个月内仍上涨了 60%。这突显了 TVL 作为 KPI 的缺陷(基础资产价格高度波动,并且容易被操纵)。

Solana

过去 3 个月,Solana 在 15 个最大的 L1 和 L2 中的净流入仅为 1.69 亿美元。同期,Solana 的 TVL 从 14 亿美元增长到 45 亿美元(增长 221%)。

那么这是怎么发生的呢?

- 过去 3 个月,SOL 的价格从 100 美元上涨至 171 美元(上涨 77%)。

- 越来越多的 SOL 被添加到流动性质押解决方案中(Marinade、Jito、BlazeStake)

- Solana 生态内有几个项目发行了代币,例如 Jito、Pyth、Jupiter 和 Tensor。这些项目增发了数十亿美元的财富,其中一些留在了 Solana DeFi 中。

- 几个月来,Solana 上的 Memecoin 一直处于疯狂状态,交易量不断增加且「价值被锁定」。

Solana 在 TVL 方面的增长很大程度上是生态系统内部的有机增长。

Sui

Sui 是新时代「高吞吐量」区块链中的最大赢家。它获得了 4.23 亿美元的净流入资金,其中绝大多数来自以太坊。这似乎是推动 Sui TVL 从 2.2 亿美元上涨到今天的 6.6 亿美元的主要催化剂。

跨链桥

如上所述,随着跨链基础设施的成熟,各种网络的价值流动可能会加速,推动价值从任何特定的 L1 流出,并可能流向跨链桥本身。需要明确的是,我们目前还没有看到这种情况,但仍在监测它。

Wormhole 是当今最大的跨链桥之一。它提供了 Solana、以太坊、Arbitrum、BNB、Avalanche、Optimism、Near 和 Polygon 之间的互操作性。该团队最近推出了代币,FDV 一度超过 100 亿美元。这一数字与以太坊 L2 接近,这是跨链基础设施强大且值得关注的市场信号。

以上是以太坊一季度流出 36 亿美元,钱都去了哪里?的详细内容。更多信息请关注PHP中文网其他相关文章!

热AI工具

Undresser.AI Undress

人工智能驱动的应用程序,用于创建逼真的裸体照片

AI Clothes Remover

用于从照片中去除衣服的在线人工智能工具。

Undress AI Tool

免费脱衣服图片

Clothoff.io

AI脱衣机

Video Face Swap

使用我们完全免费的人工智能换脸工具轻松在任何视频中换脸!

热门文章

热工具

记事本++7.3.1

好用且免费的代码编辑器

SublimeText3汉化版

中文版,非常好用

禅工作室 13.0.1

功能强大的PHP集成开发环境

Dreamweaver CS6

视觉化网页开发工具

SublimeText3 Mac版

神级代码编辑软件(SublimeText3)

瑞波币(XRP币)属于什么币种 新手详细教程

Apr 28, 2025 pm 07:57 PM

瑞波币(XRP币)属于什么币种 新手详细教程

Apr 28, 2025 pm 07:57 PM

瑞波币(XRP)由Ripple公司创建,用于跨境支付,快速且费用低,适合小额交易支付。注册钱包和交易所后,可进行购买和存储。

芝麻开门官网入口 芝麻开门官方最新入口2025

Apr 28, 2025 pm 07:51 PM

芝麻开门官网入口 芝麻开门官方最新入口2025

Apr 28, 2025 pm 07:51 PM

芝麻开门是重点加密货币交易的平台,用户可以通过官方网站或社交媒体获取入口,确保访问时验证SSL证书和网站内容的真实性。

全球币圈十大交易所有哪些 排名前十的货币交易平台最新版

Apr 28, 2025 pm 08:09 PM

全球币圈十大交易所有哪些 排名前十的货币交易平台最新版

Apr 28, 2025 pm 08:09 PM

全球十大加密货币交易平台包括Binance、OKX、Gate.io、Coinbase、Kraken、Huobi Global、Bitfinex、Bittrex、KuCoin和Poloniex,均提供多种交易方式和强大的安全措施。

排名前十的虚拟币交易app有哪 最新数字货币交易所排行榜

Apr 28, 2025 pm 08:03 PM

排名前十的虚拟币交易app有哪 最新数字货币交易所排行榜

Apr 28, 2025 pm 08:03 PM

Binance、OKX、gate.io等十大数字货币交易所完善系统、高效多元化交易和严密安全措施严重推崇。

虚拟币app排行榜前十名 2025年虚拟币app十大交易平台推荐

Apr 28, 2025 pm 04:12 PM

虚拟币app排行榜前十名 2025年虚拟币app十大交易平台推荐

Apr 28, 2025 pm 04:12 PM

虚拟币app排行榜前十名:1. OKX,2. Binance,3. gate.io,4. Coinbase,5. Kraken,6. Huobi,7. Bitfinex,8. KuCoin,9. Bitstamp,10. Gemini,这些交易所均以高效的交易系统、丰富的交易对和多重安全措施着称,满足不同用户的需求。

okx交易平台官网app是哪个地址 排名前三的交易所

Apr 28, 2025 pm 07:21 PM

okx交易平台官网app是哪个地址 排名前三的交易所

Apr 28, 2025 pm 07:21 PM

OKX提供便捷的交易体验,app可在App Store和Google Play下载。排名前三的交易所为Binance、OKX和Gate.io。

数字货币app是啥软件?全球数字货币十大app盘点

Apr 30, 2025 pm 07:06 PM

数字货币app是啥软件?全球数字货币十大app盘点

Apr 30, 2025 pm 07:06 PM

随着数字货币的普及和发展,越来越多的人开始关注和使用数字货币app。这些应用程序为用户提供了便捷的管理和交易数字资产的方式。那么,数字货币app到底是什么软件呢?让我们深入了解,并盘点全球十大数字货币app。

轻松协议(Easeprotocol.com)将ISO 20022消息标准直接实现为区块链智能合约

Apr 30, 2025 pm 05:06 PM

轻松协议(Easeprotocol.com)将ISO 20022消息标准直接实现为区块链智能合约

Apr 30, 2025 pm 05:06 PM

这种开创性的开发将使金融机构能够利用全球认可的ISO20022标准来自动化不同区块链生态系统的银行业务流程。Ease协议是一个企业级区块链平台,旨在通过易用的方式促进广泛采用,今日宣布已成功集成ISO20022消息传递标准,直接将其纳入区块链智能合约。这一开发将使金融机构能够使用全球认可的ISO20022标准,轻松自动化不同区块链生态系统的银行业务流程,该标准正在取代Swift消息传递系统。这些功能将很快在“EaseTestnet”上进行试用。EaseProtocolArchitectDou